I. 1. La structure de l’épargne des ménages en France

Philippe BERNHEIM Date de création : 17/09/2018Date de révision : 18/07/2025Juillet 2025

1.Le patrimoine des ménages

D’après l’INSEE, le patrimoine des ménages français s’élevait à 14 323 milliards d’euros fin 2019[1].

Compte tenu des crédits en cours, c’est-à-dire la dette des ménages, soit 1 762 milliards d’euros, le patrimoine net s’élevait fin 2019 à 12 561 milliards d’euros.

7 736 milliards d’euros, soit près de 62% du patrimoine net correspondaient à la valeur des biens immobiliers des Français (constructions et terrains), qui avait fortement progressé au cours des dix dernières années. 715 milliards d’euros correspondaient à des objets de valeur et à divers actifs non financiers.

Le solde représentait essentiellement la valeur de leurs avoirs qualifiés de financiers : dépôts bancaires, livrets, actions et obligations détenues en direct ou au travers des supports collectifs.

Ce patrimoine financier brut s’élevait alors à 5 872 milliards d’euros. En déduisant les 1 762 milliards d’euros de dettes, le patrimoine financier net était de 4 119 milliards d’euros.

En moyenne, selon l’INSEE, le patrimoine moyen brut par ménage était fin 2018 de 276 000 euros, et le patrimoine moyen net de 239 000 euros. A noter que ce patrimoine apparaît très inégalement réparti : le patrimoine brut médian des ménages est de 177 200 euros, 50% des ménages détenant 92% du patrimoine brut et 1% des ménages en détenant 15% avec un montant minimum de 2 230 000 euros), tandis que 30% des ménages n’avaient que très peu ou pas de patrimoine. (Etude INSEE de janvier 2023).

2.L’épargne des ménages

Les Français sont parmi les peuples qui épargnent le plus dans le monde, notamment parmi ceux qui disposent par ailleurs d’importants mécanismes collectifs de retraite.

La part du revenu disponible consacrée à l’épargne était de 14,76% en 2019, après avoir atteint 16% au début des années 2010. Contrepartie à l’effondrement de la consommation pendant la période de confinement lors de l’épidémie du Covid 19, ainsi qu’à des craintes sur les perspectives économiques et sociales, elle est brutalement montée à 21% environ en 2020.

Selon les chiffres publiés par Eurostat, au sein de l’Union européenne, où le taux moyen était de 11,49% fin 2019 (12,41% pour la seule zone euro). La France n’était alors devancée que par la Suède (20,05%), les Pays Bas (19,99%) et l’Allemagne (18,62%, mais 22% en 2020). Le taux français était avant l’épidémie du Covid 19 de l’ordre du double de celui observé dans les pays anglo-saxons (6,52% au Royaume Uni et 8,1% aux Etats-Unis en 2019). Le taux demeurait fin 2024 supérieur à ce qu’il était avant l’épidémie de Covid 19, à 18%.

Les ménages français ont donc la possibilité de contribuer, par leurs placements, au financement de l’économie.

3.La structure de l’épargne des ménages

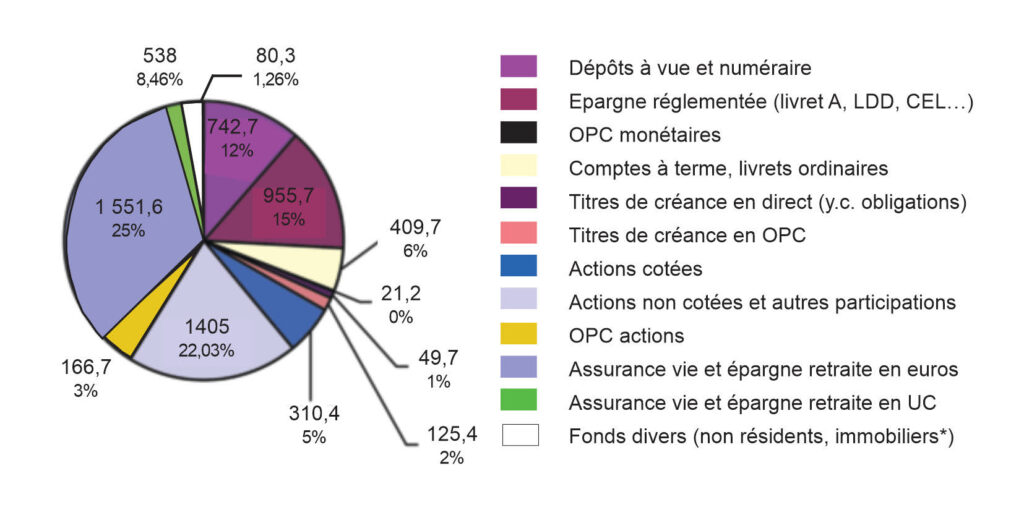

Placements financiers des ménages en France au 31 décembre 2024

| Numéraire et dépôts à vue | 742.7 | 12% |

| Epargne réglementée (livret A, LDD, CEL…) | 955.7 | 15% |

| Comptes à terme, livrets ordinaires | 409.7 | 6% |

| OPC monétaires | 21.2 | 0% |

| Titres de créance en direct (y.c. obligations) | 49.7 | 1% |

| Titres de créance en OPC | 125.4 | 2% |

| Actions cotées | 310.4 | 5% |

| Actions non cotées et autres participations | 1 405 | 22.03% |

| OPC actions | 166.7 | 3% |

| Assurance vie et épargne retraite supports en euros | 1 551.6 | 25% |

| Assurance vie et épargne retraite supports en UC | 538 | 8.6% |

| Fonds divers (non résidents, immobiliers*) | 80.3 | 1.26% |

| Total placements financiers | 6356,4 | 100% |

En milliards d’euros

Source : Banque de France (DGS-DSMF)

*dont fonds immobiliers 26,7, hors fonds immobiliers inclus dans les UC d’assurance vie

Par grandes composantes au 31 décembre 2023, l’épargne financière brute des ménages était ainsi répartie[2] :

- Liquidités (y compris les livrets réglementés et les OPC monétaires et autres livrets) : 33%

- Titres et diverses créances : 34%

- Assurances vie et épargne retraite : 33%

Le numéraire et les produits de taux (livrets, obligations et contrats d’assurance vie en euros) représentaient globalement 60,4% du total, les produits de fonds propres (actions détenues en direct ou indirectement) 39,6%.

On observe que :

- le numéraire, les dépôts et les comptes ou livrets rémunérés ainsi que les OPC monétaires représentent un tiers du montant des en-cours ; leur part, après avoir été croissante lorsque les livrets défiscalisés et garantis (Livret A et Livret de Développement Durable et Solidaire – LDDS) offraient une rémunération attractive pour des montants dont le plafond a été fortement relevé, a diminué entre 2013 et 2016 en raison de la baisse du rendement de ces mêmes livrets, rendement à nouveau abaissé à compter du 1er février 2020[3] et du rendement extrêmement faible des autres livrets ainsi que des comptes à terme ; par contre, ces derniers ainsi que les PEL et PEP, parce qu’ils étaient un peu mieux rémunérés, ont alors progressé pour représenter 7% du total des en-cours ; 2017 et 2018 ont été en revanche marquées par une nouvelle augmentation des liquidités (dépôts à vue, livrets d’épargne défiscalisés) en conséquence d’une fuite des investissements réputés risqués qui s’est confirmée en 2019, puis de l’épargne massive de la période de crise sanitaire et économique de 2020 se traduisant par un supplément d’épargne estimé par la Banque de France à 170 milliards d’euros entre avril 2020 et décembre 2021, et qui pourrait avoir atteint 200 milliards d’euros sur la période 2020-2022 ; cette épargne de court terme, alors très faiblement rémunérée, s’est dépréciée du fait d’une l’inflation remontée à 2,8% en rythme annuel fin 2021 et à un rythme nettement supérieur en 2022 et début 2023 (environ 6%), ainsi que des contributions affectant les liquidités les mieux rémunérées ; le relèvement des taux d’intérêt sur les liquidités- notamment à 3% pour le Livret A et le LDDS, ne compensait pas en 2023 l’effet de l’inflation (sauf dans le cas du Livret d’épargne populaire rémunéré au taux de 6% à compter d’août 2023, puis de 5% à compter de février 2024, de 4% à partir d’août 2024, de 3,5% à partir du 1er février 2025, puis de 2,7% à partir du 1er août 2025, et dont le plafond est porté à 10 000 euros) ; le taux du Livret A et du LDDS à partir du 1er août 2025 (1,7%) devrait être légèrement supérieur au taux d’inflation.

- Les assurances (assurance vie et assurances retraite) constituent la second composante majeure de l’épargne financière des ménages. Elles représentent près du tiers de leur patrimoine financier. Elle est très majoritairement gérée dans le cadre de contrats en euros qui correspondent pour une large part à des placements obligataires indirects (emprunts des Etats mais aussi emprunts privés (5) auxquels s’ajoute une part croissante de placements diversifiés (voir fiche « L’assurance vie »). Cependant sa structure tend progressivement à se modifier avec la progression des contrats en unité de compte davantage investis dans des actifs plus risqués que les obligations (actions, immobilier, produits structurés…). Ainsi en 2024, les contrats en unités de compte ont connu une collecte nette de 34,4 milliards d’euros, tandis que les contrats en euros connaissaient une décollecte nette de 7,3 milliards d’euros, conséquence de leur faible rendement (en moyenne 2% en 2022 avant prélèvements sociaux) et de la concurrence du Livret A dont le taux de rémunération est devenu supérieur (concurrence limitée toutefois du fait du plafond des placements sur ce livret). Les assureurs ont poussé à cette évolution vers les unités de compte qui a pu les obliger à relever le niveau de leurs capitaux propres en face de leurs engagements. En 2024 les avoirs en assurance vie ont progressé globalement à 1989 milliards d’euros (+29,4 milliards par rapport à 2023), tandis que les plans d’épargne retraite (PER) représentaient en avoirs 92,8 milliards d’euros (+9% par rapport à 2023), dont 45% en unités de comptes.

- la part des actions cotées varie en fonction des bourses ; sa hausse jusqu’au 3ème trimestre 2018 a contribué à masquer une érosion continue de l’actionnariat individuel, que n’a pas compensé l’investissement indirect à travers des OPC actions ou diversifiés. La crise liée à la Covid 19 a provoqué en mars 2020 une très forte baisse des marchés d’actions, ceux-ci anticipant le blocage durable de l’activité économique et l’écroulement plus ou moins important des résultats des sociétés en 2020. Cette baisse a été suivie d’une remontée sélective des cours, favorisée au plan mondial par l’abondance des liquidités à la recherche de rendement, profitant surtout aux secteurs favorisés par la crise sanitaire ou peu impactés ; fin 2020 la part des actions cotées était restée stable dans un patrimoine des ménages en progression du fait du surcroît de liquidités. Les placements en actions ont été dans l’ensemble fortement revalorisés depuis le début de 2021 en raison d’une hausse des marchés dans les pays développés, conséquence tout à la fois des taux bas sur les marchés obligataires et du redémarrage de la croissance. Les pénuries affectant les composants informatiques, les matières premières et les produits alimentaires, ainsi que la nouvelle politique économique de la Chine, fragilisent toutefois cette croissance mondiale et la valeur de nombreuses actions qui y sont exposées. La hausse des taux d’intérêt qui s’est amorcée début 2022 provoquée par l’action anti-inflationniste des banques centrales, conjuguée avec la perspective d’une croissance en baisse, voire d’une récession, en conséquence de la guerre entre la Russie et l’Ukraine et des problèmes sanitaires en Chine, a entrainé au deuxième semestre une baisse des actions et corrélativement une réduction de leur part dans le patrimoine des ménages (5,64% fin 2022). L’espoir d’une baisse de l’inflation et des taux directeurs des banques centrales explique la remontée assez forte des actions en 2023 et 2024, La part des actions cotées dans le patrimoine financier des ménages était remonté à 6,1% fin 2023, mais a rebaissé à 4,9% fin 2024..

.4. Les points forts de l’épargne des ménages

Le taux d’épargne élevé constitue un atout potentiel pour faire face aux aléas de la vie ainsi que pour la préservation du pouvoir d’achat à l’heure de la retraite, du moins pour ceux qui ont la capacité d’épargner.

Pour plus de 60% sous forme de liquidités et de placements garantis (livrets défiscalisés, contrats d’assurance vie en euros), l’épargne des ménages paraissait assez bien protégée contre les risques de dépréciation, tant que l’inflation demeurait très faible.

Le succès des livrets défiscalisés a profité dans le passé aux investissements auxquels ils sont destinés, en fonction des priorités gouvernementales, notamment le financement du logement social. Dans l’avenir, ces livrets pourraient contribuer pour partie au financement des PME-ETI.

5. Les problèmes de l’épargne des ménages

. Pour les ménages eux-mêmes

En premier lieu, on a vu que le patrimoine des ménages était constitué pour environ 60% de biens immobiliers ; or le marché immobilier connaît des variations importantes. Après avoir beaucoup monté, il a commencé à se retourner au début des années 2010, avant de se redresser à nouveau dans les zones où la demande est forte. L’investissement immobilier pour l’accession à la propriété a été favorisé par des taux d’emprunt faibles, qui sont devenus inférieurs au taux d’inflation en 2018 et en ont été très voisins tout au long de 2019 et de 2020[6]. Ceci favorisait l’acquisition de biens immobiliers avec un endettement qui progressait si rapidement que la Banque de France a demandé aux banques de respecter des limites de durée (en principe 27 ans en 2024 et non 25% comme en 2023 sous réserve que des travaux importants soient à réaliser pour au moins 10%du crédit total) et surtout de part du revenu du foyer consacrée à la charge financière (35%, incluant les remboursements du capital, les intérêts et l’assurance emprunteur mais non dorénavant les prêts relais si ceux-ci ne dépassent pas 80% du crédit total), avec des possibilités contrôlées d’assouplissement à hauteur de 20% des crédits accordés (dont 70% pour des acquisitions de résidence principale et 30% pour des investissements locatifs). En décembre 2020, 31,4% des ménages avaient un crédit immobilier.

Cependant le marché immobilier est devenu doublement risqué.

Dans les zones où la demande de logements est faible, les prix modiques ont séduit des investisseurs qui espéraient de ce fait un rendement attractif, mais qui faute de trouver des locataires n’ont pas pu rentabiliser leur investissement. De plus les prix ont commencé à baisser dans certaines villes moyennes, ainsi que dans la plupart des métropoles, alors qu’inversement la crise sanitaire a provoqué la ruée de ménages aisés vers d’autres villes moyennes et certaines zones rurales, y rendant par répercussion difficile l’accès au logement à des ménages locaux aux moyens financiers plus faibles.

Ceci est également de nature à mettre en difficulté des ménages endettés et contraints dans certaines parties du territoire de revendre leur bien à un prix inférieur au prix d’acquisition. S’ils ne font pas partie de ceux qui disposent d’une épargne financière suffisante, leur situation peut devenir difficile.

En revanche, là où la hausse des prix a été forte (notamment en Région Ile-de-France et dans plusieurs grandes métropoles), ou là où les prix demeurent à un niveau très élevé malgré une baisse amorcée en 2023 (notamment à Paris), la primo accession à la propriété des épargnants est devenue plus difficile ou réduite à des surfaces de logement inférieures à leurs besoins réels. La hausse des taux d’intérêt a constitué un facteur aggravant pour eux, un facteur de diminution de la rentabilité pour l’investissement locatif (celui-ci pouvant être en outre rendu impossible dans le cas de biens « passoires thermiques », classés G), ainsi qu’un effondrement des mises en chantier. La baisse des taux d’intérêt amorcée fin 2024, paraît de nature à permettre une relance du marché de l’immobilier en 2025, relance qui pourrait être variable sur le territoire.

En second lieu, la forte protection de la majorité de l’épargne, atout en période de récession et de chute des marchés financiers, a comme contrepartie un rendement faible[7]. Si l’inflation, résultant principalement de la hausse des produits pétroliers (prix des matières premières et taxes sur les carburants), avait momentanément progressé en 2018, atteignant en rythme annuel 2,3% en août, elle a ensuite fortement baissé, revenant à 1,1% en 2019 et 0,5% en 2020 , avant une remontée depuis le début de 2021 due à l’énergie et à la répercussion des pénuries sur des produits de base ou des composants, atteignant 2,8% sur l’année 2021. Elle a frôlé les 6% en 2022 et a depuis reculé progressivement (environ 2% fin 2024). En conséquence, l’essentiel de l’épargne garantie a enregistré à partir de 2018 un rendement réel de plus en plus négatif ; cette épargne quasi sans risque s’est dévalorisée en « euros constants ». Cela a été le cas des livrets A et des LDDS malgré un rendement annuel porté à 3% à compter du 1er février 2023, et il en a été de même du rendement net d’un nombre croissant de contrats d’assurance vie en euros. Cette épargne garantie est devenue contre-productive dans la perspective de la retraite et d’une possible dépendance. La remontée de l’inflation provoquée par les pénuries de matières premières énergétiques et alimentaires, aggravée par des pénuries sectorielles de main d’œuvre, a enclenché une spirale de hausse des prix et des salaires et détérioré gravement la valeur réelle de l’épargne liquide ou garantie. La politique monétaire restrictive des banques centrales, et notamment la forte et rapide hausse de leurs taux directeurs, a contribué effectivement à un ralentissement de l’inflation qui s’est poursuivie en 2024 du fait d’une croissance faible dans le monde. Le passage de l’inflation au-dessous de 3% en 2024 a rendu à nouveau positif le rendement réel du Livret A (et du LDDS), voire le rendement net de certains contrats d’assurance vie en euros.

Les contrats « Euro Croissance » de l’assurance vie, créés à partir de 2014 et aménagés en 2019 dans le cadre de la « Loi PACTE », avec une garantie à l’échéance de 8 ans ou plus, ont pour but d’offrir une solution possible à ce problème de rendement. Avec 673000 nouveaux contrats, ils ont fortement progressé en 2024.

En troisième lieu, l’effondrement des taux d’intérêts avait abouti à un étranglement financier des banques et assurances, qui ont dû augmenter leurs fonds propres pour garantir leur solvabilité. Cette situation a entraîné pour elles des conditions d’emprunt plus coûteuses, avec le risque d’une spirale de fragilisation financière et de difficultés à honorer leurs engagements envers les épargnants. A cet égard, la crise économique provoquée par l’épidémie de Covid 19, qui a débouché sur une récession temporaire, n’a pu qu’amplifier les risques pour les banques. Ceci a conduit l’Etat couvrir le risque de crédit aux PME en grande difficulté, mais viables (143 milliards d’euros de prêts garantis par l’Etat -PGE- fin 2021). La fragilisation financière se profile aussi pour les assureurs lorsque leurs portefeuilles de titres s’effondrent en bourse, menaçant davantage encore leurs ratios de solvabilité ; certains ne garantissent plus à 100% des avoirs investis dans les contrats en euros. Le soutien massif de la BCE à l’économie, par le rachat de titres de dette émanant des Etats et des entreprises, a protégé les banques contre le risque de manque de liquidités ; par contre il n’est pas une réponse au problème de dégradation des ratios de solvabilité. Ceci constituait un risque latent pour les ménages créanciers des banques et des assurances tant que les taux d’intérêt à court terme demeuraient très bas. La hausse des taux d’intérêt amorcée en 2022, et accélérée depuis, a permis aux banques de commencer à redresser leurs marges sur les crédits qu’elles octroient et à renforcer leur structure financière. En revanche elle les a momentanément pénalisé en 2024 sur les Livrets A de leurs clients. et pourrait causer une dégradation de leurs fonds propres en cas de multiplication des défauts de la part de leurs emprunteurs.

. Pour l’économie française

L’épargne des ménages apparaît insuffisamment tournée vers le financement des entreprises, à travers les actions détenues en direct ou par le biais des OPC, alors que les nouvelles règles de solvabilité des banques (Bâle III) et des assurances (Solvabilité II) ont conduit celles-ci à réduire leurs investissements directs dans les entreprises.

Or les PME et les ETI vont avoir un besoin croissant de fonds propres du fait de marges qui globalement ne permettent pas d’autofinancer l’ensemble des investissements[8], tandis que leur endettement atteint souvent un niveau critique, voire catastrophique suite à un effondrement de leur activité du fait de l’épidémie de Covid 19. Elles ne pourront pas rester en permanence sous l’oxygène des aides publiques et des crédits garantis par l’Etat. Les prêts participatifs destinés aux entreprises viables mais aux fonds propres insuffisants pour la relance de l’activité, ne sont qu’un palliatif temporaire (ils doivent être entièrement remboursés au bout de 8 ans). Il est donc nécessaire que, sauf leur rachat par des investisseurs étrangers, l’épargne des ménages s’investisse davantage, directement, ou par le biais de placements collectifs (OPCVM et FIA), dans ces entreprises le plus souvent non cotées actuellement, prioritairement dans celles ayant un réel potentiel de croissance.

De son côté, la transition énergétique va nécessiter des investissements considérables pour l’Etat, les collectivités locales et les entreprises – sans oublier les ménages pour leurs logements et leurs véhicules. S’agissant des entreprises, beaucoup ne dégageront pas suffisamment de fonds propres pour financer les investissements nécessaires. L’Etat déjà fortement endetté et devant financer ses propres investissements ne pourra que partiellement les aider, soit par des subventions, soit par des crédits d’impôt. L’épargne des ménages devrait donc être sollicitée sous des formes multiples : actions cotées et non cotées, fonds spécialisés ou non, supports nouveaux. Le projet de plan d’épargne avenir climat réservé aux jeunes de moins de 18 ans s’inscrit dans ce contexte, mais peine à démarrer au niveau des banques.

La diminution de la part des ménages dans le capital des sociétés françaises cotées s’est accompagnée au cours des années récentes d’une montée au capital d’investisseurs étrangers, avec comme corollaire une sortie plus importante de dividendes vers l’étranger. Un redressement de la part des ménages français s’est toutefois amorcé à partir de 2017, tandis que la part des investisseurs étrangers baissait légèrement ; la forte chute des marchés financiers en mars 2020 n’a pas entrainé une fuite des actionnaires individuels français, mais paraît au contraire en avoir amené de nouveaux épargnants, souvent jeunes, vers les actions, séduits par des cours jugés attractifs et la perspective de rendements plus élevés que dans le cadre des placements moins risqués ; susceptible d’être vulnérable aux fluctuations boursières, liées elles mêmes aux taux d’intérêt et, au-delà de ceux-ci, à l’inflation, cette évolution que favorisait la hausse des cours depuis le début de 2021, reste à confirmer dans la durée.

Le rendement réel des actions résiste souvent mieux à l’inflation que celui des autres actifs financiers. Les ménages français ne semblent pas en avoir été conscients dans le passé.

(1] Source : INSEE,

[2] Source : Banque de France

[3] Le taux de rémunération du Livret A et du LDDS était de 0,75% en 2019, devenu inférieur à celui de l’inflation (environ 1,4% en 2019) ; il est passé à 0,50% à compter du 1er février 2020, puis a été remonté à 2% le 1er août 2022 et à 3% le 1er février 2023. A ce niveau et en l’absence d’impôt ou contribution sociale, son rendement devrait être légèrement positif en 2024. Le taux de rémunération du Livret d’épargne populaire (LEP), à 5% depuis le 1er février 2024 se situe quant à lui nettement au-dessus du taux d’inflation et est donc de nature à préserver l’épargne liquide des Français modeste éligibles à ce support. Voir fiche n°80 « Rémunérer ses liquidités »

[4] En-cours des contrats et provisions pour participation aux bénéfices. (Source : FFA).

[5] Fin septembre 2024 , 63,2% des encours étaient placés en titres d’entreprises (82,7% dans le cas des UC) et 23,8% en obligations souveraines (Source : FFA)

[6] 1,1% pour le taux moyen de crédit à 20 ans fin 2020

[7] Les contrats d’assurance vie en euros ont rapporté 1,8% en moyenne en 2017, 1,5 % en 2018 et entre 1% et 1,3% en 2019 et 2020; les nouveaux PEL ne rapportaient plus que 1%, tandis que le Livret A rapportait 0,5%. La remontée récente des taux n’a que partiellement compensé l’érosion du rendement réel résultant de l’inflation.

[8]Fin 2017, selon l’INSEE, le taux de marge moyen des entreprises françaises (Excédent brut d’exploitation/valeur ajoutée brute) s’établissait à 31,9%. Il est tombé à 29,3% en 2020 du fait des conséquences économiques de la crise sanitaire. En Allemagne ce taux est supérieur à 40%. Le taux moyen d’autofinancement des investissements était de 84,7% en 2016. La concurrence dans de nombreuses branches – notamment dans les services- crée une pression sur les marges, qui rend difficile le renforcement des fonds propres par autofinancement d’entreprises endettées et aux capitaux propres insuffisants.