IV. LA PROTECTION DE L’EPARGNE

IV. 14. Le Médiateur de l’AMF

Marielle COHEN-BRANCHE / Médiateur de l’AMF

Date de création : 03/11/2017Date de révision : 29/10/2023La médiation est un service public gratuit prévu par la loi. L’intervention du médiateur offre une ultime occasion de résoudre amiablement un litige en matière financière à l’aide d’un tiers indépendant et impartial. La procédure de médiation est encadrée par une charte, disponible sur le site internet de l’Autorité des marchés financiers (www.amf-france.org).

Quelles situations peuvent donner lieu à médiation ?

Le médiateur de l’AMF[1] intervient dans le cadre de tout litige qui entre dans le champ de compétence de l’AMF, notamment en matière de commercialisation de produits financiers, d’exécution d’ordres, de gestion de portefeuille ou encore d’épargne salariale.

Plus particulièrement, en matière d’épargne salariale, à la suite des premières recommandations générales du médiateur en 2017, puis en 2019 et eu égard à la collaboration fructueuse avec la plupart des teneurs de comptes, un certain nombre de ses propositions ont été entendues et leur mise en œuvre est désormais acquise :

– Caractère seulement indicatif des pièces à fournir lors d’une demande de déblocage anticipé en application des dispositions du Guide de l’épargne salariale

– Décalage du point de départ du délai de 6 mois pour la plupart des cas de déblocages anticipés, après accord de la DGT, notamment en cas :

- d’acquisition de la résidence principale : Décalage du point de départ au jour de la levée des conditions suspensives de la promesse ou du compromis

- de mariage à l’étranger : Décalage du point de départ à la retranscription de l’acte dans les registres d’état civil et non plus celui de sa signature

– Renforcement des alertes figurant sur les sites internet des teneurs de comptes pour certaines opérations (par exemple, différences entre PEE et PERCO et leurs conséquences respectives ou encore différences entre transfert et arbitrage etc…)

– Extension au PERCO (en équité) du droit à l’erreur prévu pour le PER: le Médiateur constate à cet égard une baisse significative des demandes relatives au placement par défaut

En 2022, le nombre de demandes de médiation reçues en matière d’épargne salariale est reparti à la hausse (179 demandes recevables contre 126 en 2021) après avoir baissé pendant deux ans, grâce notamment à une réduction significative des réclamations relatives aux frais de tenue de comptes.

Les préoccupations subsistantes en matière d’épargne salariale ont désormais trait principalement aux déblocages anticipés sollicités en particulier dans le cadre de l’accession à la propriété ou de l’aménagement de la résidence principale. Plusieurs nouvelles formules d’acquisition ou d’agrandissement (bail réel solidaire ou encore construction d’un studio non attenant à la résidence principale) ne permettent pas, pour l’heure, aux épargnants de débloquer leur épargne salariale. Le Médiateur appelle de ses vœux un assouplissement des textes afin d’accompagner les évolutions du mode de vie et de l’organisation familiale. Il en est de même s’agissant de circonstances affectant le parcours professionnel des épargnants ou encore en vue d’une reconversion.

Enfin, avec l’entrée en vigueur de la loi Pacte et la création du PER, de nouveaux litiges sont apparu résultant de la transférabilité des dispositifs retraite. Le Médiateur a notamment observé des délais de transfert anormalement longs et a pu, dans certains cas, obtenir un dédommagement.

Comment saisir le médiateur de l’AMF ?

Le médiateur de l’AMF n’est pas compétent en matière fiscale, d’assurance vie ou d’opérations bancaires (livrets, dépôt à terme, PEL, crédit).

Le médiateur peut être saisi par tout consommateur, personne physique ou morale à condition que cette dernière ait agi à des fins qui n’entrent pas dans le cadre de ses activités professionnelles, quel que soit le montant du préjudice, sous réserve qu’aucune procédure judiciaire n’ait été engagée.

Avant de saisir le médiateur, vous devez entreprendre une première démarche écrite auprès du prestataire de services d’investissement qui, selon vous, est à l’origine du différend. En l’absence de réponse dans un délai de 2 mois ou de réponse insatisfaisante, vous pouvez saisir le médiateur de l’AMF de préférence par formulaire électronique.

Le filtrage informatique mis en place à partir du printemps 2018 sur le formulaire figurant sur le site de l’AMF pour les épargnants a porté ses fruits : l’intérêt pour les épargnants est qu’ils sont alors réorientés plus rapidement vers le médiateur compétent. L’utilisation du formulaire de demande de médiation comme canal de saisine de la médiation, qui stagnait à 30% jusqu’en 2019, a atteint 58 % des demandes reçues en 2020 et 2021 et est désormais de l’ordre de 50%.

Comment se déroule la médiation ?

Pour mener à bien sa mission, le médiateur dispose d’une équipe de six juristes confirmés qui lui sont dédiés au sein de la Direction des relations et de la protection des épargnants de l’AMF.

Instruction du dossier

Après une première analyse de la demande accompagnée des pièces justificatives, le médiateur interroge le professionnel afin de recueillir ses observations et les documents justificatifs au regard des règles de la charge de la preuve. Il examine les pièces et confronte les arguments des deux parties puis examine le bien-fondé de la position de chacun au regard de la réglementation et de l’équité

Si le médiateur le juge utile, il peut compléter son instruction à l’occasion d’entretiens téléphoniques avec l’une ou l’autre des parties. Tout au long du processus, la médiation suppose une démarche volontaire des deux parties. Elle n’est jamais contraignante : le médiateur propose mais n’impose pas.

Recommandation du médiateur

Après avoir instruit votre dossier, le médiateur émet une recommandation sur votre litige en se fondant sur le droit et l’équité. La recommandation du médiateur peut être :

- défavorable à l’épargnant : dans ce cas, la mission du médiateur s’achève et le dossier est clôturé.

- favorable ou partiellement favorable à l’épargnant : les parties peuvent décider de suivre ou non cette recommandation. Si les parties décident de la suivre, elles peuvent formaliser leur accord par écrit en rédigeant, si elles le souhaitent, un protocole transactionnel.

En épargne salariale, secteur propice à l’équité, en 2022, la proposition du Médiateur a été favorable à l’épargnant dans près de 60% des cas alors que la moyenne générale, tous secteurs confondus, s’est établi à 54%.

En cas d’échec de la médiation, les parties conservent le droit de saisir les tribunaux d’autant plus que le délai de prescription, c’est-à-dire la date limite pour saisir le juge, est légalement suspendu pendant toute la durée du processus de médiation.

La médiation est gratuite, impartiale, confidentielle, rapide, non contraignante et menée en droit et en équité.

Pour plus d’informations, voir le Rapport annuel 2022 du Médiateur de l’AMF

[1] Devenu médiateur public de la consommation, régulé par la Commission d’évaluation et de contrôle de la médiation et qui dispose d’un monopole de traitement des litiges financiers sauf convention conclue avec des médiateurs bancaires.

IV. 15. Le contrôle des acteurs de la gestion et de la commercialisation des produits d’épargne

Sophia BENNANI / Directrice de la division SGP et CIF, Direction des contrôles de l’AMF

Date de création : 03/11/2017Date de révision : 31/10/20231/ L’AMF : sa mission générale de protection de l’épargne et ses contrôles en la matière

1.1. La mission générale de protection de l’épargne de l’AMF

Créée par la loi de sécurité financière du 1er août 2003, l’Autorité des marchés financiers (AMF) est une autorité publique indépendante, dotée de la personnalité morale. Sa mission est de veiller à la protection de l’épargne investie en instruments financiers, à la bonne information des investisseurs et au bon fonctionnement des marchés financiers. Elle veille à la qualité de l’information fournie par les sociétés de gestion pour la gestion de placements collectifs sur leur stratégie d’investissement et leur gestion des risques liés aux effets du changement climatique. Elle apporte son concours à la régulation des marchés aux échelons européen et international et coopère avec les autorités compétentes des autres États. Elle prend en compte, dans l’accomplissement de ses missions, les objectifs de stabilité financière dans l’Union européenne et dans l’Espace économique européen, et contribue à la mise en œuvre convergente des dispositions nationales de l’Union européenne en tenant compte des bonnes pratiques et des recommandations issues des dispositifs de supervision de l’Union européenne.

L’AMF a développé de nouveaux outils de surveillance et de contrôle de la chaîne de commercialisation des produits financiers relevant de sa compétence. Elle a renforcé le contrôle des documents commerciaux et des moyens mis en œuvre pour la commercialisation des produits accessibles au grand public. La Direction des relations avec les épargnants et de leur protection (DREP) regroupe l’ensemble des actions à destination des épargnants.

L’AMF surveille et contrôle les acteurs de marché intervenant dans toute la chaîne de l’épargne financière. Elle peut diligenter des enquêtes.

1.2. Les missions de contrôle de l’AMF

Les contrôles menés par l’AMF ont pour objectif de s’assurer que les entités qu’elle régule (sociétés de gestion de portefeuille, entreprises d’investissement, établissements de crédit proposant des services d’investissement, conseillers en investissement financiers et leurs associations…), ainsi que les personnes physiques placées sous leur autorité ou agissant pour leur compte, respectent bien leurs obligations professionnelles résultant du code monétaire et financier, du règlement général de l’AMF, des règlements européens ou encore des règles professionnelles approuvées par l’AMF.

1.2.1. L’objet des contrôles

Ces contrôles visent notamment à :

- vérifier que les prestataires de services d’investissement, les sociétés de gestion de portefeuille, les dépositaires d’organismes de placements collectifs (OPC), les conseillers en investissements financiers et leurs associations professionnelles, les conseillers en investissements participatifs, les intermédiaires en biens divers, les infrastructures de marché et autres acteurs visés à l’article L. 621-9 du code monétaire et financier exercent leurs activités conformément à leurs obligations professionnelles,

- s’assurer que les produits d’épargne collectifs agréés respectent la réglementation applicable et les contraintes définies lors de l’agrément,

- tenir l’AMF informée des conditions d’exercice des activités qu’elle régule et des pratiques courantes,

- détecter les comportements à risques nécessitant la mise en place de mécanismes de prévention.

Pour ces missions de contrôle, la Direction des contrôles de l’AMF s’appuie sur une équipe d’une vingtaine d’inspecteurs, ainsi qu’à des corps de contrôle externe (Banque de France, l’Autorité de contrôle prudentiel et de résolution (ACPR), prestataires spécialisés en cyber sécurité).

1.2.2. La population des acteurs financiers soumis aux contrôles de l’AMF

Les activités de contrôle de l’AMF couvrent à titre principal les prestataires de services d’investissement (PSI), dont les sociétés de gestion de portefeuille (SGP), et les conseillers en investissements financiers (CIF). D’après les données disponibles à fin décembre 2022, l’AMF dénombre environ 400 PSI, 700 SGP et près de 6 000 CIF.

1.2.3. Le déroulement des contrôles de l’AMF

Les missions de contrôle sont décidées par le secrétaire général de l’AMF à partir d’un programme établi sur la base d’une approche par les risques. Le secrétaire général délivre alors un ordre de mission nominatif aux inspecteurs en charge du contrôle dont une copie est remise à l’établissement concerné dès la première prise de contact.

Le chef de mission, qui est l’interlocuteur privilégié de l’entité contrôlée au sein de l’AMF, explique le champ et l’étendue du contrôle et les principales phases de la conduite des travaux. A la fin des investigations, conformément à la charte des contrôles, il présente oralement aux représentants de l’entreprise contrôlée les principaux constats effectués et répond, le cas échéant, à leurs questions.

Les résultats des missions de contrôle font l’objet d’un rapport écrit qui est communiqué à l’entité contrôlée, laquelle peut faire part à l’AMF d’observations écrites en réponse au rapport de contrôle. Le secrétaire général de l’AMF décide alors s’il convient de communiquer le rapport et les observations au Collège pour qu’il statue sur les suites à donner.

En l’absence de transmission au Collège, le secrétaire général envoie une lettre de suite à l’établissement contrôlé l’informant des mesures qu’il doit mettre en œuvre, le cas échéant, pour remédier aux défaillances identifiées.

1.2.4. Les suites possibles à l’issue d’un contrôle

Après examen du rapport de contrôle, le Collège, qui est l’autorité de poursuite de l’AMF, décide des suites à lui donner, celles-ci pouvant être une ou plusieurs des mesures suivantes :

- la notification de griefs aux mis en cause et l’ouverture d’une procédure de sanction,

- la notification de griefs aux mis en cause et la proposition d’une composition administrative (« la transaction »),

- la transmission du dossier au Parquet,

- la transmission à d’autres autorités administratives françaises ou étrangères pour des faits relevant de leurs compétences,

- le prononcé d’une injonction,

- l’envoi d’une lettre de suite.

. L’ouverture d’une procédure de sanction : lorsque le rapport de contrôle relève des manquements substantiels, il est alors transmis au Collège, l’autorité de poursuite de l’AMF, qui apprécie s’il y a lieu d’ouvrir une procédure de sanction ou non.

Si le Collège décide d’engager des poursuites, il adresse des notifications de griefs aux personnes mises en cause. Concomitamment, le Collège de l’AMF transmet le rapport de contrôle, les notifications de griefs et les pièces du dossier à la Commission des sanctions et la procédure entre dans sa phase contradictoire.

. La transaction : la procédure de composition administrative (ou transaction) est une alternative à la procédure de sanction. Lorsqu’il l’estime justifié, le Collège de l’AMF peut, en même temps qu’il notifie les griefs, proposer une transaction aux personnes mises en cause.

La transaction est formalisée par un accord, arrêté avec le secrétaire général de l’AMF, aux termes duquel la personne concernée s’engage à verser une somme d’argent au Trésor public, somme dont le montant maximum ne pourra excéder celui des sanctions pécuniaires encourues par voie de procédure de sanction. L’accord peut mentionner des engagements de la personne mise en cause de se mettre en conformité avec la réglementation dans un délai proche. Le respect des engagements est contrôlé par l’AMF au terme de la période prévue pour la mise en conformité. Enfin, l’accord peut prévoir l’indemnisation des investisseurs qui auraient été lésés.

L’accord est soumis au Collège puis, s’il est validé par celui-ci, à la Commission des sanctions, pour homologation. Une fois homologué, il est rendu public. En l’absence d’homologation ou en cas de non-respect de l’accord, la notification de griefs est alors transmise à la Commission des sanctions de l’AMF pour ouverture d’une procédure de sanction.

Ces décisions du Collège et de la Commission des sanctions sont soumises aux voies de recours.

L’intérêt de la composition administrative réside principalement dans le raccourcissement des délais de traitement des procédures, l’accord transactionnel, toujours rendu public, devant être conclu dans un délai de quatre mois. Il réside, en outre, dans son efficacité, notamment du fait de la prise d’engagements précis des opérateurs pour la mise en conformité avec la réglementation.

1.2.5. Une supervision repensée avec des contrôles plus courts

L’évolution du modèle de supervision de l’AMF constituait un axe fort de sa stratégie 2018-2022. L’objectif était de rendre son modèle de supervision plus robuste, plus transparent et mieux à même de répondre aux défis représentés par les nouveaux textes réglementaires, l’extension de son champ de compétences ou encore l’essor de la distribution transfrontière et les mutations rapides de l’industrie.

Un premier changement dans l’approche de l’AMF a consisté en la publication de priorités annuelles de suivi et de contrôles qui sont détaillées séparément.

Pour certains thèmes identifiés dans ses priorités annuelles de supervision, l’AMF a mis en place des missions de contrôle plus courtes menées parallèlement auprès de plusieurs entités (SGP ou autres PSI), permettant ainsi de comparer les pratiques sur un panel d’acteurs. Les enseignements de ces missions thématiques font l’objet d’une synthèse mettant en avant les bonnes et mauvaises pratiques observées et qui est publiée sur le site internet de l’AMF. En parallèle de ces contrôles désignés sous l’acronyme SPOT (Supervision des Pratiques Opérationnelle et Thématique), des missions de contrôle traditionnelles, sur alerte ou thématique, sont maintenues.

L’objectif depuis 2018 est de mener une trentaine de contrôles SPOT par an (environ 5 par campagne thématique) en lien avec les priorités de supervision identifiées, ainsi qu’entre 20 et 30 contrôles classiques.

Les thématiques abordées sont notamment la connaissance et l’expérience des clients, l’adéquation du conseil, la gouvernance des produits, les coûts et frais, la finance durable.

2/Les contrôles effectués par l’AMF dans le cadre du pôle commun AMF-ACPR

2.1. Le Pôle commun AMF-ACPR

Le Pôle commun à l’ACPR et à l’AMF a été institué par l’ordonnance du 21 janvier 2010 (article L 612-47 du code monétaire et financier). Cette évolution était rendue nécessaire par l´imbrication croissante entre les produits d´épargne (assurance-vie et OPC notamment) et le développement d´acteurs à même de distribuer toute la gamme des produits financiers, d’assurance et de banque. Le Pôle commun ne modifie pas la répartition des pouvoirs de chaque autorité, chacune conservant sa compétence propre. Toute décision demeure prise uniquement par l’ACPR ou par l’AMF, selon les cas, notamment s’agissant des suites des contrôles diligentés et des éventuelles sanctions qui en découleraient.

La convention, signée entre l’AMF et l’ACPR le 30 avril 2010, est venue compléter ce dispositif législatif pour définir le champ de compétences du Pôle commun, ainsi que son fonctionnement et sa gouvernance. La convention décrit les modalités d’exercice des différentes missions dévolues au Pôle commun, dont celle relative au contrôle. Il s’agit de définir et coordonner les propositions de priorités de contrôle des professionnels assujettis et d’analyser les résultats de l’activité de contrôle des deux autorités pour notamment proposer aux secrétaires généraux les conséquences et enseignements à en tirer dans le respect des compétences de chaque autorité.

En pratique, l’ACPR et l’AMF ont mis en place un mécanisme de coopération pour renforcer le contrôle du respect par les entreprises et leurs intermédiaires de leurs obligations à l’égard de leurs clientèles. L’étroite coordination des priorités de contrôle de l’AMF et de l’ACPR, de leur action de veille sur les contrats et les services, et de surveillance des campagnes publicitaires, permet aujourd’hui d’optimiser et d’harmoniser la protection des clients quels que soient les produits dans lesquels ils choisissent d’investir leur épargne.

Le Pôle commun n’a pas de moyens propres. C’est le coordonnateur qui a la responsabilité d’animer le Pôle commun en s’appuyant sur les moyens consacrés par l’ACPR et l’AMF à la supervision des relations entre les professionnels assujettis et leurs clients.

2.2. Les contrôles effectués dans le cadre du Pôle commun AMF-ACPR

L’AMF et l’ACPR peuvent coordonner leurs contrôles.

Les personnes et entités concernées sont celles soumises au contrôle de l’ACPR ou de l’AMF :

- pour l’ACPR, il s’agit des personnes et entités mentionnées à l’article L. 612-2 du code monétaire et financier

- pour l’AMF, il s’agit des personnes et entités mentionnées à l’article L. 621-9 du code monétaire et financier.

Les opérations, services et produits concernés sont :

- Les opérations de banque,

- Les opérations d’assurance,

- Les services d’investissement,

- Les services de paiement,

- Les opérations de financement participatif,

- Tous autres produits d’épargne.

De 2010 à début 2013, l’AMF et l’ACPR ont réalisé des contrôles sur la commercialisation des instruments financiers et des contrats d’assurance vie conduits par une équipe de contrôleurs des deux autorités au sein d’une même entité. Depuis 2013, les contrôles sont menés distinctement par les équipes des deux autorités. L’ACPR et l’AMF s’informent mutuellement des actions de supervision menées et envisagées en matière de pratiques commerciales, ainsi que des résultats et des suites des contrôles, s’agissant en particulier des acteurs[1] qui cumulent différents statuts et relèvent ainsi de la compétence des deux autorités. Le choix des entités à contrôler peut résulter d’informations échangées entre les autorités.

Personnes et entités entrant dans le champ du contrôle de l’ACPR ou de l’AMF

Dans les secteurs de la banque, des services d’investissement, de la gestion collective et des services de paiement :

– établissements de crédit,

– sociétés de gestion de portefeuille,

– entreprises d’investissement,

– établissements de paiement,

– changeurs manuels.

Dans le secteur de l’assurance :

– entreprises d’assurance,

– mutuelles et unions régies par le livre II du Code de la mutualité,

– institutions de prévoyance,

– entreprises exerçant des activités de réassurance.

Comme intermédiaires et conseillers :

– intermédiaires d’assurance (agents, courtiers et mandataires),

– intermédiaires en opérations de banque et en services de paiement,

– conseillers en investissements financiers,

– conseillers en investissements participatifs,

– intermédiaires en financement participatif,

– intermédiaires en biens divers.

NB : Certains statuts sont cumulables par les mêmes personnes morales ou physiques.

2.3. Bilan des contrôles de l’AMF et de l’ACPR

Les échanges entre les deux autorités portent, en particulier, sur des thèmes pour lesquels les réglementations relevant des différents statuts présentent des similarités, à savoir l’information du client, le recueil des connaissances, de l’expérience et des besoins le concernant et la qualité du conseil qui lui est délivré.

Les enseignements des contrôles menés en 2022 en matière de pratiques commerciales sont les suivants.

Concernant la commercialisation de produits d’assurance-vie par les intermédiaires d’assurance, l’ACPR a observé que des améliorations étaient souhaitables concernant la transparence et la clarté de l’information délivrée au client sur les frais et les coûts (dont la rémunération de l’intermédiaire) ainsi que l’adéquation et la formalisation du conseil délivré au client.

L’AMF a porté son attention sur le dispositif de commercialisation des fonds immobiliers au sein des SGP. Il ressort des contrôles menés que certains acteurs ne disposent pas de procédure concernant l’élaboration des documents réglementaires et commerciaux des véhicules gérés. L’examen des supports de communication met en évidence un déséquilibre entre avantages et risques des SCPI (sociétés civiles de placement immobilier), ainsi qu’une présentation parfois trompeuse des performances. L’AMF a également constaté l’absence de contrôle a priori formalisé et traçable des documentations commerciales et réglementaires ou l’absence de contrôle a posteriori des supports effectivement diffusés aux investisseurs et distributeurs.

L’AMF a par ailleurs constaté la commercialisation, par des CIF, de FIA non autorisés à la commercialisation en France ou autorisés à la commercialisation auprès des seuls clients professionnels. De manière générale, les missions de contrôle relèvent des carences significatives quant aux diligences menées par les CIF sur les caractéristiques juridiques et économiques des instruments commercialisés.

Dans le cadre de ses contrôles menés sur des PSI (autres que SGP), l’AMF a encore constaté de nombreux manquements tant en matière de questionnaire de connaissance clients que d’adéquation. Les questionnaires reposent encore souvent sur l’autoévaluation et la formulation des questions ne permet pas toujours à l’établissement de réaliser une évaluation de chacune des composantes du profil du client. Les tests d’adéquation ne tiennent pas compte de l’ensemble des paramètres du client et conduisent encore trop souvent à des recommandations inadaptées. Enfin les rapports d’adéquation et la traçabilité des services fournis ne répondent pas toujours aux exigences réglementaires.

S’agissant de la gestion des conflits d’intérêts, l’AMF a relevé que des CIF avaient conseillé des instruments financiers non cotés émis par des sociétés dans lesquelles les dirigeants des CIF détenaient des mandats ou des participations, situations génératrices de conflits d’intérêts non identifiées ou mal encadrées par les CIF concernés. A l’occasion de ses contrôles, l’ACPR a examiné les rétrocessions perçues des fournisseurs de produits et les modalités de rémunération des conseillers – rémunération variable ou participation à des challenges commerciaux qui pourraient les inciter à ne pas agir au mieux des intérêts du client – ainsi que le caractère opérationnel du dispositif de prévention des conflits d’intérêts.

L’ACPR a incité à renforcer les procédures de contrôle interne, de continuité d’activité et de prévention des conflits d’intérêts des IFP spécialisés dans le financement de projets par des prêts participatifs et qui se préparent, pour pouvoir poursuivre leurs activités, à demander l’agrément de prestataire européen de services en financement participatif (PSFP). Une synthèse des contrôles opérés par l’ACPR sur les IFP au cours des 5 dernières années a été présentée au forum Fintech du 19 octobre 2022. Les acteurs du financement participatif montrent une véritable volonté de progresser dans le respect de la réglementation, mais des progrès sont attendus en matière de renforcement des exigences opérationnelles (sélection et suivi des projets, contrôle interne), d’information des prêteurs, de description des projets, de traçabilité des dons et de continuité d’activité et gestion extinctive.

Enfin, l’AMF a mené une première mission de contrôle sur le thème des agents liés de PSI (autres que SGP). Les investigations ont permis d’identifier différents manquements portant notamment sur l’encadrement des activités des agents liés par le PSI. En effet, il apparaît que les moyens alloués au contrôle de la conformité étaient inadaptés au regard de la volumétrie des agents liés conduisant à des contrôles de second niveau largement défaillants voire inexistants. Certaines obligations spécifiques à l’organisation de la supervision, en particulier les transactions personnelles des agents liés, auraient été totalement occultées.

(1) Intermédiaires en assurance (IA) d’une part, et conseillers en investissements financiers (CIF) ou prestataires de services d’investissement (PSI) d’autre part.

IV. 16. Les règles de commercialisation applicables aux services d’investissement

Claire Castanet / Directrice des Relations avec les Epargnants de l’AMF

Date de création : 03/11/2017Date de révision : 01/11/2023La directive européenne MIF, entrée en vigueur en 2007, avait trois objectifs :

• achever la construction d’un marché unique des services financiers en Europe

• promouvoir la concurrence dans l’organisation des marchés d’instruments

financiers

• préciser les règles de conduite imposées aux prestataires de services d’investissement (PSI) pour protéger les investisseurs, classés en deux catégories, « professionnels » et « de détail » (non professionnels) (1).

Ces règles de conduite ont imposé un cadre aux relations entre les PSI (banques ou entreprises d’investissement) et leurs clients non professionnels. Elles vont du premier contact à l’exécution des ordres et aux réclamations, en passant par la découverte du client et le conseil.

La découverte du client

En fonction du service fourni au client, les prestataires doivent s’enquérir auprès de leurs clients de leurs connaissances et de leur expérience en matière d’investissement, ainsi que de leur situation financière et de leurs objectifs d’investissement de manière à évaluer l’adéquation ou le caractère approprié du service qui leur est fourni.

Pour les services de gestion de portefeuille ou de conseil en investissement

Les PSI collectent des informations, dans la mesure où elles sont pertinentes, d’une part, sur la situation financière du client portant sur la source et l’importance de ses revenus réguliers, ses actifs, y compris liquides, investissements et biens immobiliers, ainsi que ses engagements financiers réguliers, et, d’autre part, sur les objectifs d’investissement du client portant sur la durée pendant laquelle le client souhaite conserver son investissement, ses préférences en matière de risque, son profil de risque, ainsi que le but de son investissement.

Pour tous les services d’investissement

Pour évaluer le niveau d’expérience et de connaissance requis pour appréhender les risques inhérents à l’instrument financier ou au service d’investissement proposé ou demandé, les prestataires de services d’investissement, lorsqu’ils s’adressent à des clients non professionnels, recueillent les informations suivantes relatives :

• aux types de services, transactions et instruments financiers qui sont familiers au client

• à la nature, au volume et à la fréquence des transactions sur instruments financiers réalisées par le client, ainsi que la période durant laquelle ces transactions ont eu lieu

• au niveau de connaissance et à la profession ou, si elle est pertinente, à l’expérience professionnelle du client.

Dans la pratique, les professionnels ont souvent recours à des questionnaires grâce auxquels ils collectent les informations nécessaires pour apprécier le caractère adapté ou approprié des services d’investissement susceptibles d’être fournis au client. Ceci ne les dispense pas de vérifier cette adéquation lors de chaque opération.

Les prestataires de services d’investissement sont habilités à se fonder sur les informations fournies par les clients, à moins qu’ils ne sachent, ou ne soient en situation de savoir, que celles-ci sont manifestement périmées, erronées ou incomplètes.

Le conseil au client

On se reportera à la fiche qui lui est spécialement dédiée (fiche n°14).

On soulignera ici que le PSI a notamment l’obligation de s’assurer que le client possède l’expérience et les connaissances nécessaires pour comprendre les risques inhérents à la transaction recommandée ou au service de gestion de portefeuille fourni.

Il n’est dispensé de cette obligation qu’en cas de simple exécution d’un ordre passé à l’initiative du client et portant sur des produits simples. Il doit avoir préalablement informé le client de ce qu’il n’est pas alors tenu d’évaluer le caractère approprié du service ou de l’instrument financier.

Il doit en outre prendre toutes mesures raisonnables pour empêcher des conflits d’intérêts de nature à porter atteinte aux intérêts du client.

Ceci vaut notamment en matière de politique et de pratiques de rémunération (2).

L’exécution des ordres

Le PSI à qui un ordre est confié, a une obligation de meilleure exécution. Il lui revient de prendre les mesures nécessaires pour obtenir, en fonction de l’ordre reçu, le meilleur résultat en termes de prix, de coût, de rapidité, de probabilité d’exécution et de règlement.

Le traitement des réclamations (extraits de la doctrine de l’AMF)

1. Information et accès au système de traitement des réclamations

Le professionnel fournit gratuitement au client, dans un langage clair et compréhensible, une information sur :

• les modalités de saisine du professionnel et, s’il y a lieu, de chacun des niveaux de traitement des réclamations mis en place, notamment les coordonnées (adresse, numéro de téléphone non surtaxé…) de la ou des personne(s) ou de l’instance dédiée en charge du traitement des réclamations et du ou des médiateur(s) compétent(s)

• les délais de traitement de la réclamation sur lesquels il s’engage.

Le professionnel doit rendre l’information rapidement accessible à l’ensemble des clients, notamment dans les lieux d’accueil lorsqu’ils existent, ou sur un site Internet.

Il accuse réception de la réclamation dans le délai dans lequel il s’est engagé à le faire (voir point 2), sauf si la réponse elle-même est apportée au client dans ce délai.

Il répond aux demandes d’information du client sur le déroulement du traitement de sa réclamation. Il le tient informé du déroulement lorsque, en cas de survenance de circonstances particulières, les délais sur lesquels le professionnel s’est engagé ne peuvent pas être respectés.

En cas de rejet ou de refus de faire droit en totalité ou partiellement à la réclamation, le professionnel précise, dans la réponse apportée au client, les voies de recours possibles, notamment l’existence et les coordonnées du ou des médiateur(s) compétent(s) (l’information devant concerner l’ensemble des médiateurs compétents dont celui de l’AMF) (3).

Le professionnel doit éviter toute confusion, en particulier dans l’intitulé des services ou dans les courriers adressés au client, entre, d’une part, les services de traitement des réclamations du professionnel et, d’autre part, le dispositif de médiation indépendante.

Lorsque le professionnel recourt à des démarcheurs ou agents liés ou délégataires, il veille à ce que l’information donnée au client par ces personnes soit d’un niveau équivalent à celle qu’il donne à ses propres clients.

L’accès au dispositif de traitement des réclamations étant gratuit, aucune tarification spécifique ne peut être mise à la charge du client au titre du traitement de sa réclamation.

2. Organisation du traitement des réclamations

Le professionnel doit disposer des moyens et procédures permettant d’identifier les courriers, appels téléphoniques et courriels qui constituent des réclamations et définir les circuits de traitement de celles-ci.

Il doit veiller à ce que le ou les collaborateur(s) en contact avec le client ou qui réceptionne(nt) leurs demandes, ai(en)t une formation lui (leur) permettant d’identifier clairement les réclamations reçues et d’utiliser de façon appropriée le ou les circuit(s) de traitement des réclamations.

Le professionnel met en place une organisation du traitement des réclamations qui :

• permet au client de présenter sa réclamation à son interlocuteur habituel et, s’il n’a pas reçu une réponse satisfaisante de la part de celui-ci, devant une instance dédiée au traitement des réclamations, qui soit distincte des services opérationnels, dans la mesure où la taille et la structure du professionnel le permettent

• lorsque plusieurs circuits de traitement des réclamations existent, détermine clairement :

- les professionnels ou les services, ou le cas échéant, les personnes agissant pour le compte du professionnel, qui sont compétents selon l’objet de la réclamation ou, à défaut, un point d’entrée unique auquel le client peut adresser sa réclamation et qui se chargera de la transmettre à l’interlocuteur compétent et d’assurer un suivi de la réponse (4)

- les modalités de transmission entre les professionnels ou les services, ou le cas échéant, les personnes agissant pour le compte du professionnel, des réclamations adressées par erreur à un interlocuteur non compétent

• permet de respecter les délais de traitement qui ont été communiqués au client, à savoir :

- dix jours ouvrables maximum à compter de la réception de la réclamation, pour en accuser réception, sauf si la réponse elle-même est apportée au client dans ce délai

- deux mois maximum entre la date de réception de la réclamation et la date d’envoi de la réponse au client sauf survenance de circonstances particulières dûment justifiées

- prévoit clairement les modalités de transmission au(x) médiateur(s) désigné(s) de tout courrier qui lui (leur) est destiné

- prévoit les modalités d’enregistrement des réclamations et du suivi de leur traitement

- prévoit un niveau de qualification requis pour le ou les collaborateur(s) en charge de la fonction de traitement des réclamations, incluant une bonne connaissance des produits, services, contrats, outils et procédures du professionnel

- prévoit les principes de responsabilités et délégations, s’agissant notamment des niveaux d’habilitation des collaborateurs.

Pour en savoir plus le lecteur pourra utilement consulter les documents suivants :

- Position AMF La commercialisation des instruments financiers complexes – DOC-2010-05 Textes de référence : articles L. 533-11 à L. 533-13, L. 533-22-2-1 et L. 541-8-1 du code monétaire et financier ; articles 212-28 I, 314-6, 325-12, 411-126 et 421-25 du règlement général de l’AMF.

(1) Cette fiche n’abordera pas les relations avec les clients professionnels qui, en raison de leur expérience et de leurs connaissances supposées, ont droit à une protection réduite, alors que la clientèle de détail a droit à la protection maximale prévue dans la directive. C’est d’ailleurs pourquoi les PSI sont tenus de classer leurs clients dans une des deux catégories en fonction de critères objectifs.

(2) Pour l’AMF, une rémunération variable élevée fondée sur des critères quantitatifs peut inciter une personne à privilégier les gains à court terme au détriment de l’intérêt du client. L’évaluation des performances ne doit donc pas prendre uniquement en compte les volumes de ventes.

(3) Cf. fiche n°14 Le Médiateur de l’AMF.

(4) Ce circuit de traitement des réclamations pourra être organisé de manière transversale entre les professionnels ou les services concernés ou, le cas échéant, les personnes agissant pour le compte du professionnel, dont la responsabilité est susceptible d’être engagée au titre de l’objet des réclamations.

IV. 17. Les actions de groupe

Maxime CHIPOY / Président de MoneyVox, Site d’information sur les finances personnelles et le budget

Date de création : 03/11/2017Date de révision : 01/11/2023Destinée à régler les litiges de masse, l’action de groupe a vu le jour en France en 2014 sous la pression des associations de consommateurs.

L’action de groupe : comment elle fonctionne.

Elle doit être distinguée de l’action en représentation conjointe :

L’action en représentation conjointe, prévue par l’article L.622-1 du code de la consommation est une procédure par laquelle une association de consommateurs, en lieu et place de l’avocat, se charge de collecter des mandats de consommateurs et de juxtaposer les dossiers individuels qu’elle déposera au tribunal. La gestion de ces dossiers individuels est impossible, dès lors que le nombre de consommateurs victimes est important.

Les étapes de l’action de groupe :

Introduite par la loi du 17 mars 2014 sur la consommation, c’est une action en justice engagée auprès du tribunal judiciaire par une association de consommateurs agréée. Si les manquements sont le fait d’une personne morale de droit public ou d’une personne privée dans le cadre de la gestion d’un service public, l’action sera engagée devant le tribunal administratif (articles 77-10-1 et suivants du code de justice administrative).

Son domaine, initialement limité à la consommation et aux pratiques anticoncurrentielles, a fait l’objet d’extensions dans le cadre des lois du 20 janvier 2016 de modernisation de notre système de santé, du 18 novembre 2016 de modernisation de la justice du XXIème siècle et, s’agissant de la protection des données personnelles, dans le cadre de la loi du 24 juin 2018.

En 2023, elle peut être engagée dans les domaines suivants :

- consommation (régie par l’article L.623-1 du code de la consommation)

- produits de santé (article L.1114-1 du code de santé publique)

- discrimination au travail (pour faire cesser une situation discriminatoire et, le cas échéant réparer le préjudice résultant des manquements) (articles L.1134-6 à L.1134-10 du code du travail)

- atteintes à l’environnement (article L.142-3-1 du code de l’environnement)

- manquement à la protection des données personnelles (article 25 de la loi du 24 juin 2018)

L’action doit être engagée par une association de consommateurs agréée. Dans le cas de discrimination au travail (articles L.1134-6 à L.1134-10 du code du travail), elle peut être engagée par une organisation syndicale. En cas d’atteinte à l’environnement, les associations agréées de défense de l’environnement peuvent également engager cette action (article L.142-3-1 du code de l’environnement).

L’indemnisation sera en général individualisée. Toutefois le tribunal pourra décider d’une indemnisation collective, sauf dans le domaine de la santé où l’indemnisation sera obligatoirement individualisée.

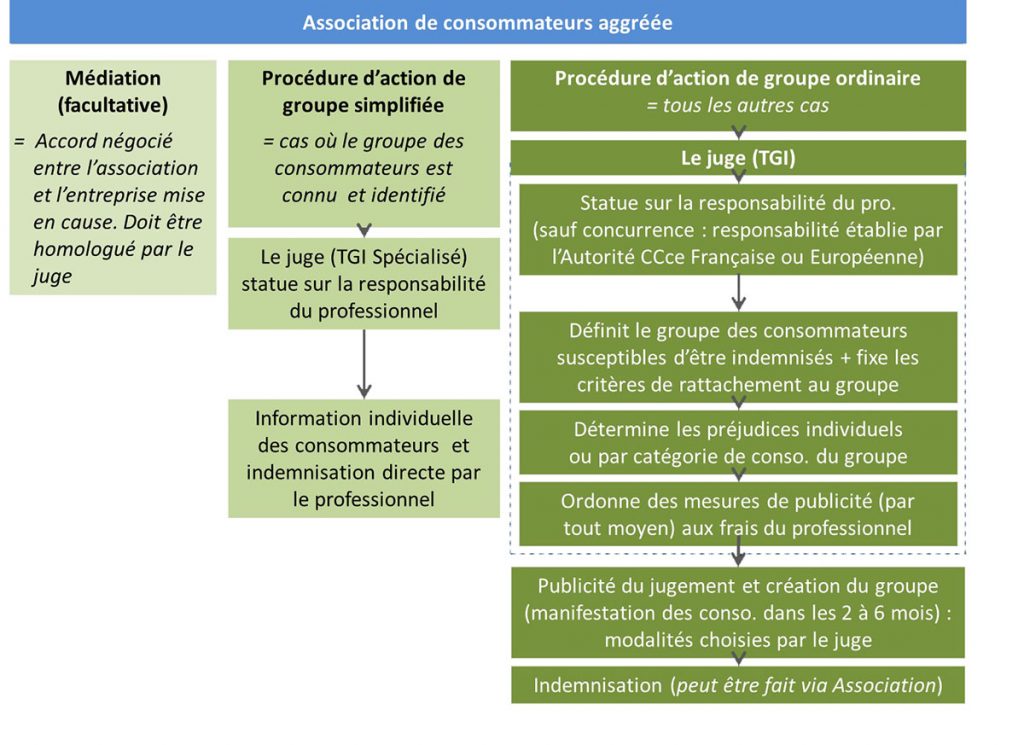

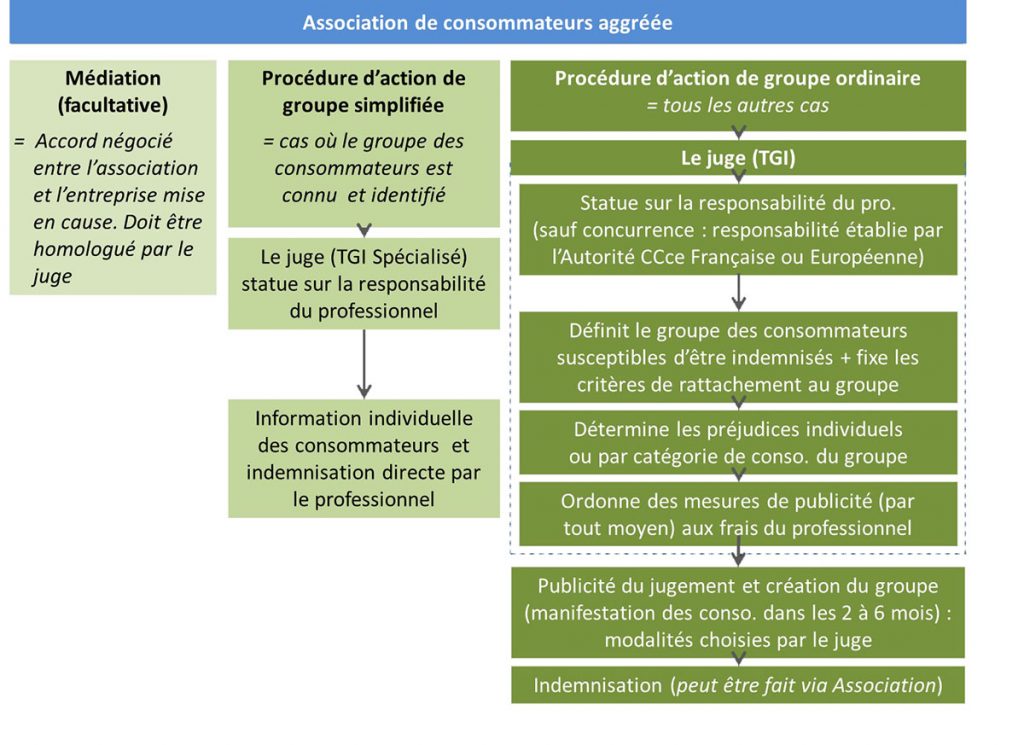

Le schéma ci-dessous en présente les variantes et les étapes pour une action dans le domaine de la consommation.

Toutes les victimes peuvent potentiellement être indemnisées. En effet, l’association de consommateurs agit sur la base de quelques cas exemplaires, en vue d’obtenir un jugement de principe, qui bénéfice à l’ensemble des victimes, sans qu’elles aient à se signaler au préalable. Néanmoins, passé le jugement de recevabilité, c’est bien aux victimes de se déclarer, en particulier à la suite de l’exécution des mesures de publicité prévues par le juge. Si toutes les victimes considérées ne se manifestent pas, le reliquat d’indemnité non réclamé reste dans les caisses de l’entreprise.

En cours : élargissement et simplification avec la loi du 8 mars 2023

La procédure d’action de groupe mise en place avec la loi de 2014 a été considérée comme insuffisamment efficace. Ainsi, seules trente-deux actions ont été intentées en France depuis 2014, dont 6 ont eu un résultat positif. Les députés Laurence Vichnievsky et Philippe Gosselin, auteurs en 2020 d’un rapport très critique sur le fonctionnement de l’action de groupe, ont déposé une proposition de loi visant à améliorer la procédure, qui a été adoptée par l’Assemblée nationale le 8 mars 2023.

Si elle était adoptée en l’état, elle introduirait notamment les modifications suivantes :

Une généralisation de l’action de groupe :

- Tout manquement pourrait faire l’objet d’une action de groupe : fonctionnement des services publics, climat, transports, fourniture d’énergie, défense des collectivités territoriales, etc.

- Ces actions pourraient avoir pour objectif à la fois de réparer un préjudice, mais également de faire cesser la pratique litigieuse.

- Tous les préjudices – corporels, matériels ou moraux – pourraient faire l’objet d’une indemnisation.

Un élargissement des potentiels lanceurs d’actions de groupe : aux associations de consommateurs et environnementales seraient ajoutés les syndicats représentatifs et les associations déclarées depuis au moins 2 ans, mais aussi les groupements de collectivités. Surtout, les associations ad hoc spécialement créées regroupant au moins 50 victimes, ou au moins cinq entreprises, ou cinq collectivités locales pourraient lancer des actions.

Une simplification des procédures :

- A l’exception des indemnisations corporelles, toutes les indemnisations des préjudices pourraient être négociées, sur habilitation du juge, entre la structure porteuse de l’action de groupe et l’auteur du préjudice.

- Pour plus d’efficacité, des tribunaux judiciaires spécialisés seraient désignés, et l’Etat pourrait, sur décision du juge, mettre tout ou partie des dépenses de procédure à la charge de l’Etat.

- Un registre public des actions de groupe serait également créé pour faciliter l’identification des procédures par les éventuelles victimes.

Enfin, la sanction pourrait désormais dépasser la simple réparation du dommage : une peine pécuniaire pouvant s’élever à un maximum de 3% du chiffre d’affaires annuel d’une entreprise fautive pourrait être décidée.

IV. 18. La garantie des avoirs

Philippe BERNHEIM

Date de création : 24/10/2017Date de révision : 23/04/2020Décembre 2017

La protection des avoirs des épargnants passe prioritairement par des mesures préventives de nature à éviter l’insolvabilité des établissements ayant recueilli leurs dépôts ou leurs titres (1). En cas de défaillance d’un établissement, les déposants bénéficieraient d’une garantie financière limitée à un certain montant.

A) LA PREVENTION DE L’INSOLVABILITE DES ETABLISSEMENTS FINANCIERS

Elle repose essentiellement sur des règles prudentielles visant à s’assurer que les établissements de crédit ainsi que les prestataires de services financiers ont en permanence les moyens financiers permettant d’effectuer leurs opérations sans mettre en danger leur structure financière et, par répercussion les titres et les espèces dont les épargnants et les investisseurs leur ont confié la garde.

Ces règles concernent notamment le montant des capitaux propres, les ratios de couverture et de répartition des risques, ainsi que le système de contrôle interne.

En particulier, un établissement de crédit doit justifier à tout moment que son actif excède d’un montant au moins égal au capital exigé le passif dont il est tenu envers les tiers (article L.511-40 du code monétaire et financier).

La loi du 20 juillet 2013 impose des ratios de couverture et de division des risques ainsi qu’un système adéquat de contrôle interne.

Elle limite et encadre la possibilité pour les établissements de crédit d’effectuer autrement que par des filiales dédiées et agréées la négociation d’instruments financiers (trading) pour leur propre compte. Les filiales dédiées ne peuvent pas utiliser des dépôts entrant dans le champ du mécanisme de garantie (Voir B ci-dessous).

Si nécessaire, l’Autorité de contrôle prudentiel et de résolution (ACPR) peut enjoindre un établissement de prendre toutes mesures destinées à restaurer ou à renforcer sa structure financière, d’améliorer ses méthodes de gestion ou d’adapter ses activités à ses objectifs de gestion et de développement. Si la situation le justifie, le gouverneur de la Banque de France, président de l’ACPR, invite les actionnaires ou sociétaires d’un établissement de crédit à apporter à celui-ci le soutien nécessaire.

Des manquements graves peuvent entraîner le retrait d’agrément par l’ACPR (établissements de crédit) ou l’AMF (prestataires de services financiers).

En cas de procédure de sauvegarde, de règlement judiciaire ou de faillite concernant un établissement, les comptes où figurent les fonds reçus des épargnants ainsi que leurs titres ne sont pas affectés (article L.613-30-1 du code monétaire et financier).

Cependant, on ne peut pas exclure qu’un établissement se trouve définitivement dans l’incapacité de les restituer dans leur intégralité*. Dans ce cas, la loi prévoit une répartition des actifs disponibles proportionnellement aux avoirs et le recours à un fonds de garantie.

*Cette situation d’insolvabilité est distincte de la situation où en raison de la structure de ses actifs, l’établissement manquerait de liquidités pour faire face à un moment donné à ses obligations. Un établissement de crédit serait vraisemblablement aidé dans ce cas par la banque centrale, qui lui avancerait des liquidités contre la prise en pension d’autres actifs dès lors que l’établissement ne parviendrait pas à les emprunter dans des conditions normales sur les marchés.

B) LA GARANTIE DES ESPECES ET DES TITRES

Si un établissement de crédit ou un prestataire de services d’investissement n’est plus en mesure de restituer immédiatement, ou à un terme rapproché, les fonds ou les titres* qu’il a reçus, l’ACPR met en œuvre les moyens du Fonds de garantie des dépôts, auquel tous les établissements de crédit sont tenus d’adhérer et de cotiser. Dans le cas des services d’investissement, elle fait jouer, après avis de l’AMF, un Mécanisme de garantie des titres auquel adhèrent tous les prestataires de services d’investissement.

Ces fonds indemnisent les épargnants et investisseurs dans la limite d’un plafond, qui est actuellement :

- de 100 000 euros par déposant et par établissement pour les espèces (comptes bancaires, comptes sur livret, plans d’épargne logement)

- de 70 000 euros par détenteur et par établissement pour les titres.

Un arrêté du 27 octobre 2015 prévoit toutefois une exception au plafond de 100.000 euros. Celui-ci est relevé à 500.000 euros pour les « dépôts à caractère exceptionnel et temporaire ». Peuvent être considérés comme tels les montants versés dans les 3 mois qui précédent la mise en œuvre de la garantie et qui proviennent :

- de la vente d’un bien d’habitation appartenant au déposant,

- de la réparation en capital d’un dommage subi par le déposant,

- du versement en capital d’un avantage retraite, d’une succession, d’un legs, d’une donation,

- d’une prestation compensatoire ou d’une indemnité transactionnelle ou contractuelle suite à la rupture d’un contrat de travail.

Chacun de ces événements donne droit, individuellement, à un plafond de 500.000 euros. En cas de versement d’indemnités en réparation de dommages corporels, la garantie des dépôts est même totale, sans aucun plafonnement.

*Normalement les titres figurant dans un compte-titres ne font pas partie du patrimoine de l’établissement et sont donc protégés en cas de faillite de ce dernier. Leur perte ne peut intervenir que si le client a autorisé par écrit l’établissement à les utiliser pour certaines opérations ou qu’en cas d’utilisation frauduleuse.

C) LA GARANTIE DES ASSURES

En cas de défaillance d’une société d’assurance, l’ACPR s’efforce en premier lieu d’obtenir la reprise du portefeuille de contrats par un autre assureur qui se substituera à l’assureur défaillant dans ses droits et obligations. Si le transfert n’est pas possible, par exemple si aucune société d’assurance n’accepte la reprise des contrats, l’ACPR met en œuvre un fonds de garantie spécifique (articles L.423-1 et suivants du code des assurances). Ce fonds, qui intervient notamment pour les contrats d’assurance vie ou de capitalisation, indemnise les assurés dans la limite de 70 000 euros par contrat et par assureur et de 90 000 euros pour les bénéficiaires d’une rente de prévoyance (décès, incapacité ou invalidité). A partir de ce moment, il est subrogé aux droits des assurés qu’il a indemnisés.

(1) Les avoirs des Livrets A, LEP et LDDS sont garantis par l’Etat.