XII. LES MARCHES FINANCIERS

XII. 98. Les acteurs qui interviennent en bourse

Gérard AMPEAU - révision par Sarah MOUND EURONEXT / Responsable des relations publiques

Date de création : 03/11/2017Date de révision : 06/11/2023La Bourse est un marché réglementé sur lequel agissent des intervenants dont les rôles sont complémentaires :

- le Régulateur : l’Autorité des Marchés Financiers (voir fiche 106)

- les professionnels du marché qui en assurent le fonctionnement

- les intermédiaires, apporteurs d’ordres sur ce marché, en relation directe avec les actionnaires.

Les professionnels du marché

> L’entreprise de marché : Euronext

Euronext NV est la société holding créée par la fusion des bourses d’Amsterdam, de Bruxelles, et de Paris en 2000. Le Groupe s’est ensuite dans un premier temps étendu au Portugal, suite à l’acquisition de la bourse de Lisbonne en 2002.

En 2006 à l’issue d’une OPA amicale avec le NYSE, Euronext intègre le groupe boursier NYSE Euronext. L’année 2013 voit la bourse américaine ICE, spécialisée dans les matières premières, prendre le contrôle de NYSE Euronext. L’année 2014 est celle de la séparation entre ICE et ses activités européennes avec une seconde introduction en bourse d’Euronext NV.

En Europe, Euronext NV opère aujourd’hui sept marchés. Aux 4 bourses historiques s’ajoutent Euronext Dublin, suite à l’acquisition de la bourse de Dublin en 2018, la bourse d’Oslo, acquise en 2019, et la bourse de Milan dont le Groupe a réalisé l’acquisition en avril 2021).

La société est aujourd’hui cotée en bourse sur, parmi ses marchés : Amsterdam, Bruxelles, Lisbonne et Paris.

Euronext propose un marché unifié à travers 7 pays grâce à :

- une plateforme unique de négociation dénommée Optiq® pour les produits au comptant et dérivés, à laquelle sont reliés tous les négociateurs

- une chambre de compensation unique dont l’interposition entre les négociateurs garantit à l’ensemble des intervenants le paiement et la livraison des transactions*

- un système unique de règlement livraison.

- Euronext a annoncé dans le cadre de son plan stratégique « Growth for Impact 2024″, dévoilé en octobre 2021 suite à l’acquisition par le Groupe de Borsa Italiana, la création d’une chambre de compensation européenne unique nommée « Euronext Clearing ». Cette dernière est développée à partir de l’expansion de la chambre de compensation italienne CC&G, dont Euronext a fait l’acquisition à l’occasion de celle de Borsa Italiana. Euronext Clearing permettra d’internaliser la compensation des activités de comptant, des produits dérivés et des matières premières cotés sur les places de marchés opérés par le Groupe Euronext.

L’internalisation des activités de compensation d’Euronext se fera en deux temps. D’ici fin 2023, Euronext ouvrira la compensation des actions achetées au comptant sur l’ensemble des marchés d’Euronext, tout en préservant le modèle ouvert (« open access model ») déjà en place pour ces titres. Puis au troisième trimestre 2024, Euronext opérera la migration complète de la compensation des dérivés et des matières premières cotés sur Euronext, dont son contrat sur le blé dur.

L’extension d’Euronext Clearing aux marchés d’Euronext permettra à Euronext de gérer l’ensemble de la chaîne de valeur de la négociation et de devenir un acteur majeur dans le domaine du post-marché. Dans ce contexte, Euronext a mis fin en juillet 2023 à l’accord de compensation qui le liait à LCH SA, filiale du London Stock Exchange Group.

En tant qu’entreprise de marché, EURONEXT NV :

– établit les règles de marché qui sont communes et sont soumises à l’approbation des régulateurs de chacun des pays concernés

– prononce l’admission des valeurs et des instruments financiers sur le marché

– gère et commercialise des systèmes informatiques de cotation (à l’international : Luxembourg, Varsovie, Tunis, …)

– assure la diffusion de tous les cours de Bourse, en temps réel par satellite

– enregistre les négociations entre les membres du marché dans le cadre d’une chambre de compensation : LCH-Clearnet (1) – et bientôt Euronext Clearing (voir explication ci-dessus) assurant l’enregistrement des transactions et garantissant la bonne fin des opérations et des engagements

– offre aux émetteurs les services du marché pour la cotation et la réalisation de leurs opérations financières (introduction en bourse, augmentation de capital, émission d’obligations, …)

> Les intermédiaires

Aux termes de la loi de 1996, les intermédiaires boursiers ne sont que de deux types : les établissements de crédit et les entreprises d’investissement. Dans la pratique, en tant qu’actionnaire donneur d’ordres, il est possible de s’adresser à un établissement de crédit (une banque) ou à une entreprise d’investissement (une société de bourse ou une société de gestion). Ces deux types d’intermédiaires sont regroupés au sein d’une structure, dénommée AFECEI (Association Française des Etablissements de Crédit et Entreprises d’Investissement).

> Les établissements de crédit

- Ce sont généralement les grands réseaux bancaires. Ils sont souvent négociateurs en direct sur le marché, c’est-à-dire qu’ils peuvent être membres directs d’Euronext. A cette fin, ils ont obtenu un agrément les autorisant à intervenir. Ils opèrent donc sur toute la chaîne du titre, depuis sa collecte par le biais de leur réseau commercial jusqu’à la transmission au marché, puis le retour de l’avis d’opéré à l’actionnaire donneur d’ordre. Les établissements de crédit effectuent également les opérations de paiement des titres vendus et la livraison des titres achetés qui résultent de l’exécution du ou des ordres passés.

- Ils gèrent aussi pour les actionnaires :

* la conservation de leurs titres sous forme de comptes (ordinaires ou PEA) et la comptabilisation des opérations

* des services d’analyse et de conseil

* le placement de produits d’épargne collective : SICAV (Société d’Investissement à Capital Variable) et FCP (Fonds Commun de Placement).

Ce type d’établissement offre la gamme de services la plus large.

> Les entreprises d’investissement

Cette dénomination est commune aux sociétés de Bourse et aux sociétés de gestion de portefeuille.

Spécialisées dans les métiers de services d’investissement, les entreprises d’investissement offrent à leur clientèle un service complet sur toute la palette des métiers d’intermédiation : réception et exécution des ordres, tenue de comptes, gestion de portefeuille.

Les sociétés de Bourse sont les descendantes des anciennes charges d’agents de change. Elles ont été transformées à la fin des années 1980, quand le monopole de la Compagnie des Agents de Change a été aboli par les pouvoirs publics. Aujourd’hui, les sociétés de Bourse, réputées pour la qualité de leurs services, sont, à quelques exceptions près, adossées à des groupes bancaires nationaux ou internationaux. Elles sont membres d’Euronext.

- Les sociétés de gestion de portefeuille

Elles doivent recevoir l’agrément spécifique de L’AMF. Elles ne peuvent pas être membres d’Euronext et ne peuvent donc transmettre les ordres directement sur le système central de cotation. Elles se limitent à la transmission à un autre membre du marché ; leur point fort est la gestion financière et administrative des portefeuilles. Dans le cadre de leur agrément, elles peuvent gérer des OPCVM et / ou se voir confier des mandats de gestion pour compte de tiers.

Les sociétés de gestion sont regroupées au sein de l’Association Française de la Gestion, une association représentant les intérêts de l’industrie française de la gestion financière.

La tarification des services boursiers

Tous les intermédiaires financiers pratiquent une tarification libre dans le respect de la loi Pacte et à l’exception de La Taxe de Transaction Financière. Les services tarifés sont :

– les frais de courtage correspondant à l’exécution de l’ordre, en général une partie fixe et/ou une partie variable en fonction du montant de la transaction

– les droits de garde pour la conservation des titres en portefeuille. Dans le cas d’un compte géré par l’intermédiaire pour le compte de l’actionnaire, des frais supplémentaires sont à prévoir. Tous ces tarifs sont en théorie librement négociables en fonction de chaque intermédiaire. Cependant il est souvent difficile de comprendre le maquis des tarifications. Ainsi l’actionnaire individuel, désireux d’ouvrir un compte, a intérêt à faire des comparaisons. Il se reportera utilement aux tableaux comparatifs réalisés par la presse patrimoniale ou consumériste.

> Les courtiers ou “brokers” en ligne

Apparus dès 1998 avec le développement d’Internet, ces professionnels de la Bourse offrent la possibilité aux investisseurs individuels de gérer leurs portefeuilles sur les marchés boursiers en temps réel et à moindre coût.

Tous les sites Internet des courtiers en ligne proposent non seulement un service de transmission des ordres en temps réel, mais également des conseils, des analyses et surtout toute l’information accessible en temps réel sur l’ensemble des marchés.

Il est possible de vérifier que ces intermédiaires sont agréés par les autorités de régulation (AMF, Banque de France) et adoptent selon les cas le statut d’entreprise d’investissement ou d’établissement de crédit. Sur le plan de la sécurité des avoirs, la plupart des courtiers bénéficient du même système de garantie des investisseurs instauré par la profession financière. Devant les pratiques commerciales agressives de certains courtiers sur internet et en cas de doute, on consultera le site de l’AMF ou celui de l’ACPR.

(1) En décembre 2003, la fusion de Clearnet, la chambre de compensation d’Euronext et de son homologue britannique, la London Clearing House (LCH) a donné naissance à la principale chambre de compensation européenne, baptisée LCH-Clearnet.

XII. 99. L’entreprise de marché EURONEXT (la Bourse de Paris)

Gérard AMPEAU - Révision par Sarah MOUND EURONEXT / Responsable des relations publiques

Date de création : 03/11/2017Date de révision : 06/11/2023> L’organisation de la Bourse

La consolidation des opérateurs boursiers :

⇒ Après la création d’une bourse paneuropéenne…

Le 22 septembre 2000, a été créée la première Bourse européenne, EURONEXT NV, née de la fusion des Bourses d’Amsterdam, de Bruxelles et de Paris. Puis à la suite d’une offre amicale initiée en octobre 2001, Euronext a acquis le LIFFE (London International Financial Futures and Options Exchange) en janvier 2002. En février 2002,la Bourse portugaise a à son tour rejoint Euronext.

⇒ La fusion Nyse Euronext

Le mouvement de consolidation des opérateurs boursiers a ensuite pris une dimension mondiale et tend à la création de géants boursiers : fusion des plus importants marchés dérivés aux Etats-Unis, fusion du London Stock Exchange avec la Bourse de Milan.

La fusion entre Euronext et le New York Stock Exchange en 2006 a donné naissance au plus grand groupe boursier au monde. Le nouveau groupe NYSE Euronext a offert la gamme de produits et services financiers la plus diversifiée. Mais l’histoire n’est pas finie…

⇒ …et le refus d’autoriser la fusion de Nyse Euronext et de Deutsche Börse.

En février 2012, la Commission européenne a bloqué le projet de fusion entre le Nyse Euronext et Deutsche Börse. Ce projet aurait donné naissance au plus grand opérateur boursier mondial, de façon à entraîner la création d’un quasi-monopole pour les transactions en Bourse, à l’échelon international, sur produits financiers dérivés européens.

⇒ …une nouvelle fusion qui cache une scission…

Une nouvelle fusion : l’Intercontinental Exchange (ICE), une bourse américaine spécialisée dans les matières premières a annoncé le 21 décembre 2012 une offre d’achat sur NYSE Euronext. Cette offre amicale, une fois la fusion effective, a été suivie en 2014 d’une scission (spin off) entre ICE et les activités européennes d’Euronext.

⇒ …En juin 2014, Euronext NV est, pour la seconde fois, introduit en bourse sur ses principaux marchés réglementés (Amsterdam, Bruxelles, Lisbonne, Paris). En 2018, Euronext réalise l’acquisition de la bourse irlandaise, puis celle de la bourse d’Oslo en 2019. Elle contrôle également des plateformes de trading sur le marché des changes ainsi qu’une bourse de l’électricité (Nord Pool). Son actionnariat est principalement composé de grandes banques et d’organismes financiers européens qui composent un noyau dur avec quelques 23-27% du capital. En 2021, Euronext fait l’acquisition de Borsa Italiana, la Bourse de Milan.

Le Marché Actions

Les marchés boursiers sont régis par une série de textes législatifs et réglementaires, modifiés pour la plupart en 2007 à la suite de la transposition de la Directive européenne Marchés d’Instruments Financiers (MIF) le 1er novembre 2007. La directive MIF 1, avec les directives Abus de Marché, Transparence, Prospectus et OPA, témoigne du long processus de modernisation des marchés financiers en Europe, entamé à la fin des années 90.

La directive MIF 2 a été adoptée en janvier 2014 et mise en application le 3 janvier 2018. Ce texte vise à améliorer la distribution de produits financiers sur le territoire européen. La directive vise également à consolider la transparence des marchés financiers, ainsi qu’à renforcer la protection de la clientèle et la garantie d’un meilleur contrôle du principe de « meilleure exécution » des ordres.

> La cote d’Euronext

Afin d’améliorer la lisibilité et la liquidité des PME au sein de ses marchés et d’offrir de nouvelles opportunités de financement aux sociétés européennes, Euronext a réformé la structure de sa cote. Cette réforme a été mise en place à compter de janvier 2005 sur Euronext Paris, puis s’est déployée en avril 2005 sur les marchés d’Amsterdam, de Bruxelles et de Lisbonne.

En passant à un régime unifié d’admission en bourse et de communication financière pour l’ensemble des valeurs cotées sur le marché réglementé unique d’Euronext, l’entreprise de marché s’inscrit totalement dans le nouveau cadre européen sur la transparence financière.

L’organisation du marché réglementé français : une cote unifiée

- En janvier 2005, tous les marchés réglementés français (Premier, Second et Nouveau marchés) ont été fusionnés et regroupés au sein d’un seul marché réglementé : EURONEXT. Les valeurs françaises sont réunies au sein d’un même groupe, avec un classement alphabétique.

Deux autres compartiments regroupent l’un les valeurs de la zone euro, l’autre les valeurs internationales.

Le marché réglementé Euronext répond aux directives européennes en matière d’admission et d’informations financières des sociétés cotées. Avec la normalisation des conditions d’admission, les sociétés qui font appel public à l’épargne sur Euronext Paris sont soumises aux règles d’admission suivantes :

- La diffusion minimale de 25% du capital dans le public (le « flottant ») ; ou, à la seule discrétion d’Euronext, un pourcentage plus faible d’un minimum de 5% du capital et qui représente au moins 5 millions d’euros ;

- la présentation de comptes audités et certifiés sur les trois dernières années ;

- des normes comptables IFRS appliquées aux comptes consolidés ;

- le recours à un intermédiaire pour la réalisation de l’introduction en bourse sur Euronext Paris : un « Listing Agent »/agent de cotation ;

- présenter un Prospectus aux normes de l’Union européenne.

Les entreprises n’ont aucune obligation en termes de rentabilité et de distribution de dividendes.

- Trois compartiments composent le marché réglementé d’Euronext :

Compartiment A : montant supérieur à 1 milliard d’euros

Compartiment B : entre 1 milliard et 150 millions d’euros

Compartiment C : montant inférieur à 150 millions d’euros.

Les seuils définissant les groupes de capitalisation sont fixes, mais la distribution des valeurs entre ces groupes est revue une fois par an.

Le marché réglementé EURONEXT garantit :

– Des conditions d’admission normalisées et des règles de transparence financière

– Une structure de cote et d’outils permettant une plus grande lisibilité de la cote

– Un focus sur les valeurs moyennes composant près de 85% de la cote

– L’accès à l’un des marchés les plus liquides en Europe à travers les 7 marchés opérés par Euronext, et une visibilité accrue auprès des investisseurs internationaux

Le compartiment de capitalisation va compléter les précédents critères d’identification des valeurs :

- la nomenclature sectorielle ICB qui indique le secteur d’activité des entreprises

- le mode de cotation, continu ou fixing, qui renseigne sur la liquidité des titres

- le critère d’éligibilité au SRD (service à règlement différé), directement lié à la liquidité du titre.

Les marchés non réglementés

Euronext Access® (ex. Marché Libre), marché organisé non réglementé, qui regroupe de nombreuses sociétés qui peuvent ainsi être cotées en bourse sans condition de flottant/capital diffusé dans le public. Les conditions d’accès à ce marché sont : 2 ans de comptes audités, l’application de normes IFRS ou GAAP locales, le recours à un « Listing Sponsor », et fournir un prospectus UE dans le cas d’une offre publique supérieure à 8 millions d’euros, ou bien un « Document d’information » pour les autres cas. Le règlement général de l’AMF sur les offres publiques d’acquisition relatif à la protection des actionnaires minoritaires ne s’applique pas dans le contexte de ce marché.

Euronext Growth® (ex Alternext) est un marché non réglementé. C’est un marché encadré au sens de la Directive européenne sur les Services en Investissement (DSI). Idéal pour les PME-ETI en forte croissance, il offre aux sociétés en recherche de nouvelles sources de financement des modalités d’admission et de cotation adaptées à leur taille et à leurs enjeux, tout en étant doté de règles propres à assurer une bonne information des investisseurs, avec :

⇒ des modes d’accès privilégiés au marché

⇒ un modèle de marché conçu pour maximiser les transactions

⇒ l’appui de « listing sponsors » tout au long du parcours boursier des sociétés cotées

⇒ l’appel éventuel à un apporteur de liquidité.

Les conditions d’admission à Euronext Growth Paris sont : un capital flottant de 2,5 millions d’euros ; 2 ans de comptes audités, des normes comptables IFRS ou GAAP locales, le recours à un intermédiaire pour la réalisation de l’opération d’introduction en bourse, un « Listing sponsor », et fournir un prospectus UE Growth dans le cas d’une offre publique supérieure à 8 millions d’euros, ou bien un « Document d’information » pour les autres cas.

Les sociétés peuvent aussi choisir de s’introduire sur Euronext Access+ dont les conditions d’admission sont : une capitalisation boursière de minimum un million d’euros, 2 ans de comptes audités, des normes comptables IFRS ou GAAP locales, le recours à un intermédiaire ou » Listing Sponsor « pour la réalisation de l’opération d’introduction en bourse, et la transmission d’un » Document d’information « .

Les autres segments : pour diversifier ou dynamiser son portefeuille

Euronext a créé des segments spécifiques pour la négociation des nouveaux produits venant en complément des actions pour une gestion de portefeuille diversifiée : les “trackers”.

Les trackers ou ETF (Exchange Traded Funds) sont des fonds indiciels qui répliquent la performance d’un indice ou d’un panier d’actions et qui sont négociables en Bourse. Ils combinent les avantages des actions : simplicité, négociation en continu, avec ceux des fonds d’investissements traditionnels : accès à un choix de valeurs, diversification. Ils permettent ainsi, en une seule transaction, de diversifier son portefeuille en investissant dans un indice (français, européen, …) ou dans un panier d’actions représentatif d’un marché, d’un pays ou d’un secteur d’activité.

Certains trackers sont éligibles au PEA.

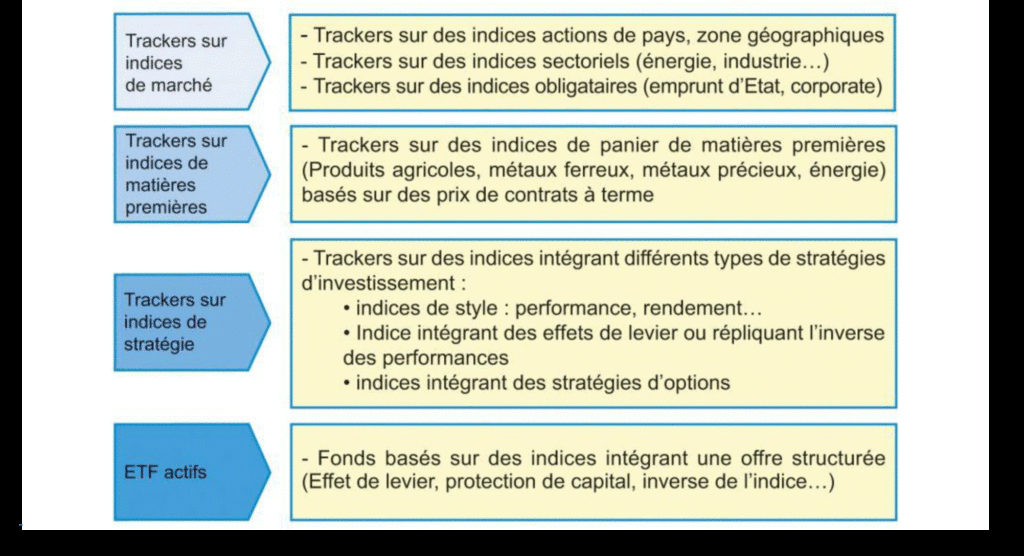

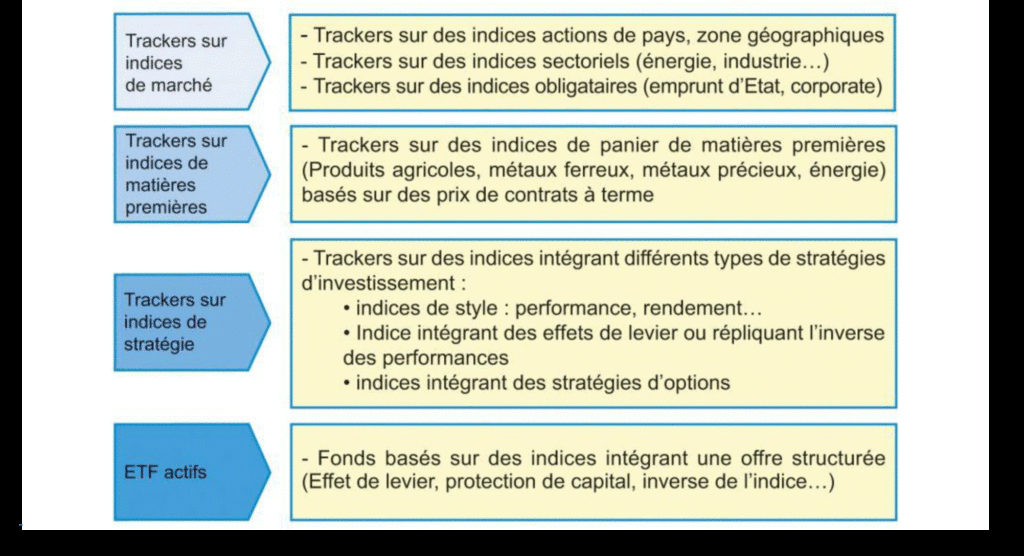

Le développement continu de la gamme de produits proposés a conduit Euronext à classer les fonds cotés en 5 grandes catégories :

- les ETF sur indices actions

- les ETF sur indices obligataires

- les ETF sur indices matières premières

- les ETF sur devises

- les ETF actifs.

Les emprunts obligataires peuvent être émis par l’Etat, les établissements publics ou semi-publics, les collectivités locales ou les sociétés privées. Sont admises à la négociation des obligations à taux fixe, à taux variable, indexées sur l’inflation, les obligations foncières et les obligations convertibles.

- Les warrants et les certificats

Le segment des warrants et des certificats présente des produits très variés allant d’une protection du capital jusqu’à des produits complexes à fort effet de levier.

Un mode de négociation des titres et une option de règlement/livraison

- Le mode unique de négociation “au comptant”. Pour simplifier l’accès à tous les marchés, une même règle est appliquée : la négociation au comptant. C’est-à-dire que tous les titres échangés sont achetés et vendus dans la journée. Par contre leur règlement – livraison s’effectue à J+2. C’est-à-dire que l’investisseur devient propriétaire de l’ensemble des droits financiers (droit au dividende) deux jours francs après que son ordre ait été exécuté au cours d’une journée J.

- L’option du SRD (Service de règlement Différé). La négociation au RM (Règlement Mensuel), a été supprimée le 25 septembre 2000. Le RM permettait de reporter le règlement et la livraison des opérations en fin de mois et était exclusivement réservée aux grandes sociétés (cotées sur l’ancien « Marché à Règlement Mensuel »). C’était une spécificité boursière française. Le RM a été remplacé par le Service à Règlement Différé.

Le SRD est utilisable sur un ensemble de valeurs, “ éligibles au SRD ”, qui doivent répondre à l’un des deux critères de taille et de liquidité suivants :

• Appartenir à l’indice SBF 120

•Avoir une capitalisation boursière d’au moins un milliard d’euros et un volume moyen quotidien d’échanges d’au moins un million d’euros (500 000 € pour les valeurs étrangères).

Euronext Paris SA procède à une révision annuelle des valeurs éligibles au SRD. (Liste disponible sur le site internet www.euronext.com). |

Le SRD est une option de règlement/livraison dans laquelle les intermédiaires boursiers prennent en charge le mécanisme de règlement (si l’ordre est à l’achat) ou de livraison des titres (si l’ordre est à la vente).

Le SRD offre la possibilité d’acheter sans acquitter la totalité de la somme ou de vendre des actions éligibles sans disposer des titres, mais en recourant au prêt emprunt de titres.

A l’achat, l’investisseur passe un ordre d’achat (stipulé SRD) à l’intermédiaire à la date J. Lequel transmet l’ordre à un négociateur qui achète les titres « au comptant ». A J+2 le négociateur paie le vendeur et reçoit simultanément les titres. L’investisseur individuel ne paie pas et n’est livré que le dernier jour du mois boursier. Le négociateur « porte » donc la position de J+2 jusqu’au dernier jour du mois boursier. Il se substitue ainsi au donneur d’ordre en avançant le montant de l’achat. Ainsi l’acheteur ne paie et ne reçoit ses titres que le dernier jour de Bourse du mois. Comme il s’agit d’un « service », celui-ci est rémunéré par un taux d’intérêt calculé sur le nombre de jours pendant lesquels le négociateur a fait crédit et porté la position en lieu et place de l’investisseur.

De même, à la vente, l’investisseur passe un ordre de vente (en SRD) à son intermédiaire boursier à la date J. L’intermédiaire transmet l’ordre de vente au négociateur qui vend les titres « au comptant ». Le négociateur doit trouver les titres pour les livrer à l’acheteur en J+2. Ces titres seront trouvés sur un marché de « prêts emprunt de titres ». Cela donnera lieu à paiement d’intérêts. Ces opérations ne sont possibles que sur des titres suffisamment liquides.

L’investisseur ne livre les titres et n’est payé que le dernier jour du mois boursier. L’intermédiaire avance les titres et « porte la position » de J+2 jusqu’à la fin du mois.

Les risques : à l’achat que le cours de l’action baisse (risque maximum : un cours de bourse égal à zéro et donc une perte de la totalité du montant de l’achat). A la vente un cours de l’action qui monte et, dans ce cas, en raison d’une hausse qui peut être illimitée, un niveau de perte potentiellement illimité.

Par ailleurs, le donneur d’ordres avec SRD doit disposer sur son compte d’une couverture dont les montants minimum et la nature sont fixés par l’Autorité des Marchés Financiers. En fonction du niveau de volatilité des marchés, mais aussi des connaissances du client, chaque intermédiaire est en droit d’exiger une couverture supérieure ou de refuser un ordre en SRD. Ce mécanisme permet aux investisseurs de bénéficier d’un « effet de levier » : puisqu’avec une couverture de 200 € l’intermédiaire pourra initier une position de 1 000 €, ici l’effet de levier est de 5.

Les couvertures sont au minimum :

- 20% en liquidités, bons du trésor ou OPCVM monétaires

- ou 25% en obligations cotées, titres de créance négociables ou OPCVM obligataires

- ou 40% en actions cotées ou OPCVM actions.

En cas de variation défavorable des cours, cette couverture doit être ajustée en tant que de besoin.

Il existe également une liste de valeurs éligibles au « SRD long seulement » (seulement acheteur) qui présentent un volume quotidien de négociation de 100 0000 € (les valeurs négociées sur SRD long seulement ne sont pas négociables sur le marché centralisé de prêt emprunt de titres).

> Les principales opérations financières

L’introduction en Bourse

L’introduction en Bourse est un moment important pour une société, car c’est une étape clé de son développement. Elle va pouvoir se financer avec des ressources financières à moyen et long terme. En contrepartie, elle devra satisfaire aux attentes de ses actionnaires, par une croissance régulière de ses résultats et fournir un effort de transparence en matière d’information financière.

Un prospectus visé par l’AMF (Autorité des Marchés Financiers) précise les métiers de l’entreprise, ses grandes orientations stratégiques, sa situation financière, ses perspectives et dresse la liste des risques qu’elle présente. Plusieurs points sont à analyser lors d’une introduction en Bourse :

• Les motivations des dirigeants

Une société qui s’introduit en Bourse réalise en général en même temps une augmentation de capital par une émission d’actions nouvelles souscrites en numéraire et destinée à financer son développement.

Pour accélérer la croissance et faire face à un besoin de fonds propres pour accompagner un projet stratégique de croissance et d’investissement, la levée de capitaux permet de réaliser des objectifs stratégiques : opération de croissance externe facilitée par l’échange de titres cotés (OPE), ou par un paiement en cash (OPA), investissement en R&D (Recherche et développement), montée en puissance de l’activité commerciale, développement à l’international.

La cotation en Bourse offre une valorisation permanente de l’entreprise. Ainsi, que ce soit dans le cadre d’une cession totale ou partielle, le cours de l’action constitue l’une des méthodes de valorisation de la société. On utilise pour établir ce prix de référence la moyenne des trente derniers cours constatés au fixing de clôture.

Enfin, l’introduction en bourse permet d’acquérir notoriété, visibilité et crédibilité que ce soit auprès de ses clients, fournisseurs ou partenaires financiers, notamment par les engagements de transparence et de communication régulière induits (ex. publication régulière des résultats financiers de la société), ce qui représente une opportunité de visibilité renforcée dans le cadre d’appels d’offre par exemple.

L’introduction d’une société en Bourse répond donc à l’objectif de diffuser les titres des sociétés dans le public

La diffusion des titres peut s’effectuer par l’une des procédures de marché centralisées par Euronext Paris. Une procédure dite « procédure de placement » est réservée aux investisseurs institutionnels.

Il existe quatre procédures de marché :

Le cours coté résulte de la lecture du carnet d’ordres rassemblant les ordres d’achat transmis par les investisseurs face aux titres offerts, souvent en nombre inférieur à la demande. L’équilibre entre l’offre et la demande est atteint en ajustant le nombre de titres demandés : soit par l’augmentation du prix, soit par la réduction des quantités demandées, soit enfin par une combinaison des deux.

– La cotation directe. L’offre stipule le nombre de titres offerts et le prix

minimum en dessous duquel l’entreprise refuse de céder ses titres.

L’ajustement de la demande se fait en augmentant le prix (maximum +10%), puis par la réduction des demandes au prix plafond. Cette procédure n’est quasiment plus utilisée par manque de flexibilité

– L’Offre à Prix Ferme (OPF). Le prix d’offre est ferme et définitif. L’équilibre entre l’offre et la demande se fait uniquement par la réduction des demandes. Des catégories peuvent être définies, pour lesquelles on appliquera des taux d’attribution différents (c’est le cas des privatisations), on parle alors d’OPF différenciée.

– L’Offre à Prix Minimal (OPM). L’avis d’introduction précise le nombre de titres et le prix minimum souhaité par les vendeurs. Les demandes libellées à des prix excessifs peuvent être éliminées. L’ajustement se fait partiellement par la hausse du prix et partiellement par la réduction des demandes

– L’Offre à Prix Ouvert (OPO). Seule une fourchette de prix est connue à l’avance. L’ajustement se fait par le prix dans le cadre de la fourchette et par la réduction des demandes. L’OPO est aujourd’hui la méthode la plus utilisée pour le placement auprès des particuliers.

> L’émission d’emprunt obligataire

Les entreprises peuvent préférer émettre un emprunt obligataire, plutôt que de réaliser une augmentation de capital. Lorsque les taux d’intérêts sont relativement bas, le coût financier de cette opération est moins onéreux qu’une distribution de dividendes, puisque les charges financières du paiement des intérêts sont déductibles de l’impôt sur les sociétés : l’entreprise n’en supporte donc qu’une partie. Pour les actionnaires, l’emprunt peut aussi être préférable à l’augmentation de capital, afin d’éviter l’effet dilutif consécutif à l’augmentation du nombre d’actions.

Enfin la volonté de diversifier les sources de financement dans le cadre d’un mouvement général de désintermédiation en Europe a conduit nombre de grandes et moyennes entreprises à réaliser des émissions d’obligations pour compenser la réduction des concours bancaires. L’émission « d’obligations vertes » (green bonds) par des institutions et de grandes entreprises est également en fort développement. Ce sont des obligations environnementales et socialement responsables. Les émetteurs doivent flécher l’utilisation des fonds. Ceux-ci doivent être utilisés dans le cadre d’investissements dont l’impact environnemental ou social sera positif pour les projets financés.

Les 4 types d’ordre

Ils ont des spécificités différentes et sont donc traités différemment dans le système de cotation.

- L’ordre « à cours limité »

Ce type d’ordre est le plus prudent, car il permet de se protéger contre les fluctuations du cours. Il comprend une limite de prix maximale pour un ordre d’achat et une limite de prix minimale pour un ordre de vente. En quelque sorte, le prix en dessous duquel l’actionnaire ne veut pas descendre en cas de vente et au-delà duquel il n’est pas prêt à acheter le titre considéré. Il peut parfois être répondu en plusieurs fois en raison d’une liquidité de marché insuffisante. Cet ordre doit être utilisé en priorité car il permet de maitriser le cours des actions que l’on achète ou que l’on vend.

Euronext a dévoilé en juin 2023 une nouvelle option de grille tarifaire qui permet aux courtiers d’exécuter les « ordres au marché » sans frais lorsque ces derniers garantissent à leur clients une exécution en bourse. Les ordres à cours limité sont déjà très largement adressés à Euronext, les plateformes alternatives leur octroyant peu de liquidité.

- L’ordre « au marché »

L’ordre « au marché » (Market Order) est prioritaire sur tous les autres types d’ordres et il est exécuté au maximum des titres disponibles en autant de limites de prix que nécessaire, à l’intérieur des seuils de réservation. Seul inconvénient, comme on privilégie la quantité de titres sur le prix, on ne connaît pas à l’avance le cours d’exécution qui peut varier fortement. Cet ordre ne permet pas de maitriser le prix d’achat ou de vente des actions.

- L’ordre « à la meilleure limite »

Comme l’ordre « au marché », il n’y a pas de limite de prix spécifiée, mais le traitement est très différent. En effet, la meilleure limite correspond à la meilleure offre disponible en attente dans le carnet d’ordres. A l’ouverture, l’ordre « à la meilleure limite » est exécuté au cours d’ouverture après les ordres « au marché ». A l’ouverture ou pendant la séance, en cas d’exécution partielle, le solde reste dans la feuille de marché comme ordre « à cours limité » à ce dernier cours. Cet ordre ne permet pas de maitriser le prix d’achat des actions. Et, en cas d’exécution fractionnée, il peut entrainer des frais de transaction multipliés par le nombre d’avis d’opéré nécessaires.

- L’ordre « à seuil ou à plage de déclenchement » (les ordres stop)

A l’inverse de l’ordre « à cours limité », l’ordre à déclenchement permet, à partir d’une limite de prix déterminée, de se porter acheteur à ce cours et au-dessus et de se porter vendeur à ce cours et au-dessous.

- L’ordre « à seuil de déclenchement » comporte une limite de prix au-delà de laquelle il est transformé en ordre « au marché ».

- L’ordre « à plage de déclenchement » est construit sur le même principe, mais avec une deuxième limite à ne pas dépasser.

Ces ordres sont utiles pour se protéger contre un renversement de tendance. Toutefois, ils sont d’un maniement délicat, notamment pour la détermination du seuil ou de la plage. Ils ne sont conseillés qu’aux actionnaires avertis et suivant de très près les évolutions du marché.

XII. 100. Les principaux indices

Gérard AMPEAU - Révision par Sarah MOUND EURONEXT / Responsable des relations publiques

Date de création : 03/11/2017Date de révision : 06/11/2023

Une mesure de performance

Les indices sont représentatifs de l’ensemble du marché, d’un secteur d’activité ou d’une sélection de valeurs spécifiques. Les indices remplissent deux fonctions majeures : mesurer l’évolution des performances des valeurs qui les composent dans le temps et évaluer les performances des portefeuilles, des fonds et SICAV en les comparant aux évolutions de leur indice de référence (benchmark).

Leur composition dépend de critères, telle la capitalisation boursière ou la volumétrie des échanges pour un titre. L’existence d’indices reconnus au niveau international stimule la compétition entre les sociétés membres de l’indice et celles qui souhaitent le devenir. Pour une société émettrice d’actions ou d’obligations, l’appartenance à un indice constitue un vecteur de promotion auprès d’un grand nombre d’investisseurs, de gestionnaires et d’analystes. En effet, les indices sont utilisés par les investisseurs pour constituer une sélection de valeurs entrant dans la composition de leur portefeuille (Fonds Communs de Placement ou SICAV).

Depuis 2003, les valeurs du CAC 40® sont pondérées par leur capitalisation « flottante » et non plus sur la base de leur capitalisation boursière totale. Ainsi, au lieu de valoriser le poids de chaque valeur de l’indice en fonction du capital total, seule la fraction du capital de la société détenue par le public (le flottant) est prise en compte.

Le flottant correspond au capital total diminué des actions contrôlées par la société (autocontrôle), des actions détenues directement ou indirectement par les fondateurs ou par l’Etat, des blocs contrôlants ainsi que des actions liées par un pacte d’actionnaires et des participations considérées comme stables.

La pondération maximale d’une société est limitée trimestriellement à 15% de la capitalisation flottante totale afin d’éviter une surreprésentation d’une valeur dans l’indice.

Tous les indices ont une base : leur niveau de départ, en général 1 000, à une date donnée à partir de laquelle l’évolution est suivie. Par exemple, l’indice CAC 40® est en base 1 000 au 31 décembre 1987.

La gestion de l’indice CAC 40® est confiée à un Conseil Scientifique, qui agit en tant que superviseur de l’indice CAC 40. Le Conseil Scientifique se réunit quatre fois par an. Il est composé de représentants de la Banque de France, de l’INSEE, de l’Autorité des Marchés Financiers (AMF), de la Société Française des Analystes Financiers (SFAF), d’économistes et d’universitaires. Le Conseil a pour mission de contrôler la fiabilité et la représentativité des indices français d’Euronext Paris. Il assure l’intégrité des indices par une triple garantie :

- de compétence : il est composé d’experts financiers et de personnalités reconnues,

- d’indépendance : il assure l’impartialité des décisions de modification des échantillons,

- de transparence : ses décisions sont rendues publiques aussitôt après la tenue du Conseil Scientifique.

L’admission ou le retrait d’une valeur dans un indice sont donc décidés par le Conseil Scientifique des indices et respectent les règles spécifiques à chaque indice. Chaque indice (ou « indice de prix ») est complété par le calcul « d’indices de rentabilité nette » tenant compte des dividendes et « d’indices de rentabilité brute » tenant compte des dividendes majorés des avoirs fiscaux, afin de mesurer au mieux les performances de l’investissement.

Euronext calcule et diffuse quotidiennement plus de 1200 indices. Cette gamme inclut des indices majeurs européens et nationaux, tels le BEL 20® ou le CAC 40®. Parmi les dernières grandes tendances dans les lancements d’indices par le Groupe Euronext, ont récemment été déployé une série d’indices ESG tels que le CAC 40 ESG en France, le MIB ESG en Italie, l’AEX ESG aux Pays-Bas, le BEL ESG en Belgique, et l’OBX ESG à Oslo. En réponse à une demande croissante des investisseurs, Euronext lance également des indices de plus en plus granulaires et spécialisés tels que récemment le CAC SBT 1.5°, dédié au climat.

Les indices Euronext ont pour vocation de représenter la performance des marchés actions. Ils peuvent être considérés comme des instruments de mesure qui reflètent la performance économique d’un univers donnée, mais aussi le sentiment des investisseurs sur l’état de l’économie.

Depuis 2005, la nomenclature économique des valeurs cotées sur les marchés d’Euronext reprend la classification générale ICB (Industry Classification Benchmark). Cette nomenclature couvre dans le monde plus de 100.000 sociétés. Elle permet aux investisseurs d’identifier les valeurs selon la hiérarchie ICB décomposée en : 11 industries, 20 super-secteurs, 45 secteurs et 173 sous-secteurs.

> Les grands indices de référence d’EURONEXT Paris

Il existe de nombreux indices. Chaque compartiment de marché dispose de son indice de référence, auxquels s’ajoutent naturellement le plus connu CAC 40® et sa famille d’indices, CAC Next 20®, CAC Large 60® (CAC 40 + Next 20), le SBF 120® le CAC All Tradable® et le CAC PEA PME 40®.

- L’indice CAC 40®

Le CAC 40® est une sélection de 40 sociétés disposant d’actifs économiques ou d’un centre de décision significatif en France, indépendamment du pays où la société est enregistrée. Les deux critères de sélection sont : l’importance de la capitalisation boursière flottante et le montant des capitaux échangés sur Euronext Paris. Le CAC 40 est calculé en continu (toutes les 15 secondes), tout au long de la séance de bourse, et repris sur tous les écrans d’informations boursiers du monde entier. C’est l’une des marques françaises les plus connues. Avec une base de 1 000 points au 31 décembre 1987, cet indice est calculé et diffusé dividendes non réinvestis ; il est aussi calculé en indice de rentabilité globale (dividendes réinvestis).

- L’indice SBF 120®

Le SBF 120 comprend 120 valeurs, intégrant le CAC 40®. Il sert de référence à de nombreux fonds investis en actions.

En un quart de siècle, le CAC 40® s’est imposé comme le baromètre de l’économie française cotée et a obtenu une reconnaissance internationale.

L’indice CAC 40® a en effet été lancé le 15 juin 1988, avec une valeur fixée par convention à 1 000 points au 31 décembre 1987.

Créé pour répondre au besoin du développement de produits dérivés, le CAC 40® est très vite devenu une référence incontournable de la Bourse de Paris. Son lancement a coïncidé avec le passage du marché boursier français à l’électronique ; il est le symbole d’une étape importante de la modernisation de la place financière française.

En dépit d’un taux de rotation élevé résultat de ses règles de gestion, sa composition s’est révélée étonnamment stable puisque seulement 8 entreprises de la composition actuelle n’étaient pas dans l’indice il y a 10 ans. Au fil des années, de nouveaux secteurs sont apparus dans le CAC 40®, reflétant l’évolution de l’économie française : développement du tertiaire et introduction de secteurs ayant atteint la taille critique pour rejoindre l’indice. Des entreprises, de taille moyenne au début de leur parcours boursier, ont pu intégrer le CAC 40® qui comprend les plus beaux fleurons des sociétés européennes. Près des 3/4 figurent en effet parmi les 10 premières capitalisations boursières en Europe dans leur secteur d’activité.

La rentabilité annuelle du CAC atteint, en tenant compte des dividendes réinvestis, un rendement réel moyen de 9,88% par an une fois l’inflation déduite (source : La Lettre de l’Observatoire de l’Epargne de l’AMF n°6 décembre 2013).

En un quart de siècle, l’indice CAC 40® est devenu une référence internationale et la représentation de la bourse aux yeux du grand public. Les entreprises qui en font partie bénéficient d’une reconnaissance et d’une médiatisation unique. La liquidité de leur marché s’en trouve renforcée.

> Les indices Valeurs moyennes

Euronext Paris a modifié le 21 mars 2011 sa gamme d’indices, qui est désormais soumise aux règles de minimum de flottant et de nombre de transactions.

– Le CAC Mid 60® remplace le CAC MID 100.

– Le CAC Small® remplace le CAC SMALL 90.

– Le CAC All Tradable® remplace le SBF 250

Plusieurs indices sont venus compléter cette gamme :

– le premier, le CAC Next 20, est composé des 20 valeurs qui suivent immédiatement le CAC 40®

– le CAC 40 et le CAC Next 20 composent le CAC large 60

– le CAC Small, composé d’environ 200 valeurs, remplace le CAC Small 90

– un indice large, le CAC All Tradable, remplace le SBF 250 et rassemble le SBF 120 et le CAC Mid 60.

Les modes de diffusion des indices

Les indices d’EURONEXT sont largement repris dans les pages financières des journaux. On peut également les trouver en consultant le site Internet d’EURONEXT et les sites boursiers et financiers.

L’indice CAC 40 est naturellement le plus médiatique et son cours de clôture est annoncé dans tous les médias d’information du monde.

Au 30 juin 2023, la capitalisation boursière des plus de 800 sociétés cotées sur Euronext Paris était de 3600 Milliards d’Euros. Cette capitalisation était ainsi répartie :

- 2 574 Milliards pour les plus de 800 sociétés listées sur Euronext Paris

- 12 Milliards pour les 206 valeurs listées sur Euronext Growth

- 8 Milliards pour les 160 valeurs listées sur Euronext Access.

XII. 101. L’indice Euronext FAS IAS® Indice de l’actionnariat salarié IAS®

Christine BAUDELAIRE / Directrice du comité scientifique de l’indice

Date de création : 03/11/2017Date de révision : 07/01/2026Depuis le 22 octobre 1999, Euronext et la Fédération Française des Associations d’Actionnaires Salariés et Anciens Salariés éditent le premier indice au monde sur l’Actionnariat Salarié : Euronext FAS IAS® (FR0003999598). Cet indice permet de mesurer la performance des entreprises dotées d’un actionnariat salarié significatif.

La cotation a été temporairement suspendue parce que cet indice doit désormais répondre à la réglementation BMR (BenchMark Regulations) adoptée par l’Europe. Sa révision est en cours, en collaboration entre la FAS et Euronext.

Composition de l’indice

L’indice Euronext FAS IAS® est composé de l’ensemble des valeurs de l’indice CAC® All Tradable (ex SBF 250) ayant un actionnariat salarié significatif, c’est-à-dire celles dont au moins 3% du capital en actions est détenu par les salariés. Ce taux est mesuré par l’entreprise selon la définition de l’article 225-102 du code de commerce.

Critère supplémentaire, ces actionnaires salariés doivent représenter plus de 15% de l’effectif mondial.

Gestion de l’indice

La gestion de l’indice Euronext FAS IAS® est confiée à un Comité Scientifique mis en place par la FAS, qui se réunit une fois par an.

Ce comité est composé d’experts indépendants qui assurent une garantie de compétence et de transparence.

Calcul de l’indice

Jusqu’à mi 2013, l’indice Euronext FAS IAS® était un indice pondéré par la capitalisation flottante. Afin de mettre plus en valeur les stratégies de développement de l’actionnariat salarié, le comité scientifique a décidé que la pondération des valeurs dans l’indice, dès le premier trimestre 2013, serait calculée à partir du taux d’actionnariat salarié de chaque entreprise. Ainsi les entreprises à fort actionnariat salarié voient leur pondération au sein de l’indice renforcée. Ce nouveau mode de calcul présente également l’intérêt de réduire les biais sectoriels qui impactaient assez fortement l’indice.

Avec cette modification, l’indice devient également plus utilisable pour créer des fonds le répliquant, les ETF (Exchange Traded Fund).

Afin d’éviter la surpondération d’une valeur et d’assurer une bonne représentation de l’échantillon, la pondération maximum d’une société dans l’indice Euronext FAS IAS® est limitée à 15% de la capitalisation flottante de l’indice.

Révision de l’indice

Le taux d’actionnariat salarié dans l’actionnariat de chaque entreprise est mis à jour chaque année par la FAS au 31 décembre, en s’appuyant sur les données publiées dans le document d’enregistrement universel, le rapport annuel, les communiqués ou le site web. Le Comité Scientifique valide, les éléments publiés par les entreprises, relatifs au pourcentage de capital détenu par les salariés et anciens salariés, et au pourcentage de l’effectif mondial détenant ce capital.

La modification de l’échantillon peut intervenir soit par une révision de l’échantillon de l’indice CAC® All Tradable, soit par l’application des critères de l’actionnariat salarié sur décision du Comité Scientifique qui analyse les éléments déclaratifs des entreprises.

| Liste des sociétés composant l’indice Euronext FAS IAS |

|

|

Taux au 31/12/22 |

|

|

|

| ARKEMA |

FR0010313833 |

7,60% |

| AXA |

FR0000120628 |

4,20% |

| BNP PARIBAS |

FR0000131104 |

4,30% |

| BOUYGUES |

FR0000120503 |

21,30% |

| CAPGEMINI |

FR0000125338 |

8,37% |

| CREDIT AGRICOLE |

FR0000045072 |

5,97% |

| EIFFAGE |

FR0000130452 |

22,10% |

| ENGIE |

FR0010208488 |

3,88% |

| ESSILORLUXXOTICA |

FR0000121667 |

4,20% |

| FDJ |

FR0013451333 |

3,80% |

| LEGRAND |

FR0010307819 |

3,61% |

| NEXANS |

FR0000044448 |

4,03% |

| NEXITY |

FR0010112524 |

3,32% |

| ORANGE |

FR0000133308 |

7,64% |

| RENAULT GROUP |

FR0000131906 |

3,79% |

| SAFRAN |

FR0000073272 |

6,74% |

| SAINT GOBAIN |

FR0000125007 |

8,75% |

| SCHNEIDER ELECTRIC |

FR0000121972 |

3,80% |

| SCOR SE |

FR0010411983 |

3,79% |

| SOCIETE GENERALE |

FR0000130809 |

7,93% |

| SOPRA STERIA GROUP |

FR0000050809 |

6,40% |

| SPIE |

FR0012757854 |

6,96% |

| TF1 |

FR0000054900 |

9,90% |

| TOTAL ENERGIES |

FR0000120271 |

6,80% |

| UBISOFT ENTERTAIN |

FR0000054470 |

3,28% |

| VALEO |

FR0013176526 |

3,71% |

| VEOLIA |

FR0000124141 |

6,47% |

| VERALLIA |

FR0013447729 |

3,79% |

| VINCI |

FR0000125486 |

9,90% |

XII. 102. Les clubs d’investissement

Aldo SICURANI / Véronique GUISQUET CORDOLIANI / Délégué général de F2IC / Secrétaire générale de F2IC

Date de création : 03/11/2017Date de révision : 04/11/2023

- On dit fréquemment que les Clubs d’Investissement représentent l’une des meilleures formations à la Bourse et c’est vrai. En effet, ils offrent la possibilité de s’exercer collectivement à la gestion directe de portefeuille avec un investissement de départ réduit.

Un groupe de 5 à 20 personnes peut créer un club et décider, par ce biais, de mettre en commun une épargne versée mensuellement afin de la faire fructifier. Ce groupe, d’une durée de vie maximale de 10 ans, s’attachera donc à la compréhension des mécanismes boursiers, économiques et financiers.

D’après la F2iC, il y a en France 4 000 clubs d’investissement qui rassemblent plus de 50 000 investisseurs individuels.

- Une démarche positive pour débuter en Bourse

Les atouts de cette formule sont nombreux : mise en commun des moyens, réflexion commune sur les stratégies de gestion, découverte stimulante pour tous les membres, partage des risques, fiscalité avantageuse et surtout familiarisation avec l’investissement régulier.

Le fonctionnement du Club d’Investissement est défini par des statuts, dans le cadre juridique de l’indivision volontaire. Ainsi, lorsque des membres quittent le Club, cela ne remet pas en cause ses structures et il peut remplacer les membres partants.

- Quelles sont les règles de base ?

Le club est dirigé par un bureau, composé d’un Président, d’un Trésorier et d’un Secrétaire. Les réunions doivent être régulières ; au moins 10 réunions sont organisées chaque année. Chaque membre ne peut s’engager que pour un total de ses versements égal à un maximum de 5 500 € par an et par foyer fiscal.

- La fiscalité des clubs d’investissement est plus avantageuse que celle du régime général des actions.

En effet, les plus-values réalisées dans le cadre de la gestion du club sont exonérées dans la mesure où elles sont réinvesties dans le portefeuille du Club, pendant la durée de son fonctionnement. Ce n’est qu’au moment du retrait d’un membre ou de la dissolution du club que les plus-values sont imposées. Toutefois si, au lieu d’être liquidé, le portefeuille est partagé entre les membres, alors le principe du report d’imposition s’applique.

- Qui sont les membres des clubs ?

Ils sont de tous âges, de toutes catégories socioprofessionnelles. Depuis quelques années, étudiants et jeunes actifs sont de plus en plus nombreux.

Pour se renseigner, on peut prendre contact avec la F2iC (Fédération des Investisseurs Individuels et des Clubs d’Investissement. Voir dans les adresses utiles)

La F2iC dispose également d’un site internet, www.f2ic.fr qui propose notamment une “Bourse des équipiers” facilitant la mise en contact de clubistes et la création de nouveaux clubs, ainsi qu’un « Espace Club » privé permettant aux clubs de tenir leurs réunions à distance et de suivre l’évolution de leur portefeuille dans un espace sécurisé et confidentiel.

XII. 103. La communication financière : sources et règles

Olivier PSAUME / Président du Cliff (Association française des professionnels de la communication financière) et Directeur des Relations Investisseurs de SOPRA STERIA

Date de création : 03/11/2017Date de révision : 04/11/2023Un engagement qui s’est professionnalisé

Une entreprise cotée s’engage à communiquer aux acteurs des marchés financiers, selon les règles en vigueur et les usages en cours, les informations pertinentes leur permettant d’apprécier ses performances et ses perspectives et, partant, la valeur de son action. Longtemps, cet engagement était assumé de façon intermittente par un dirigeant, le directeur financier, le secrétaire général ou le président de la société, à l’occasion de la publication des résultats annuels ou de l’annonce d’événements significatifs. Depuis plus de 20 ans, la communication financière est un métier à part entière, dont le contenu et les modalités d’exercice sont très normés et régulés, et dont le périmètre de compétences ne cesse de s’élargir.

En elle-même, la mission qui est « d’organiser et faire vivre le dialogue d’une société cotée avec les investisseurs » n’a pas fondamentalement changé depuis l’apparition, il y a une trentaine d’années en France, des premiers professionnels de la communication financière dans les entreprises cotées. Le CLIFF, association professionnelle française des « Investor Relations », a été fondé en octobre 1987, quand ses homologues américain, le NIRI (National Investor Relations Institute) et britannique, l’IRS (Investor Relations Society) ont été créés respectivement en 1969 et en 1980. Et c’est, bien sûr, la confrontation des émetteurs français avec les investisseurs internationaux qui a été le premier facteur de la professionnalisation de la communication financière en France. Les « informateurs financiers de France » (à l’origine CLIFF était l’acronyme de leur «cercle de liaison») sont ainsi peu à peu devenus des responsables des « relations investisseurs » au sein des grands émetteurs français, rompus aux pratiques assez standardisées de la communication financière, que l’on retrouve sur toutes les grandes places financières du monde.

Certes, la plupart des entreprises cotées de taille moyenne ou petite, ou dont le flottant est restreint, n’ont pas nécessairement de poste consacré à la communication financière à plein temps, mais il n’en reste pas moins qu’elles doivent se donner les moyens de conduire leur communication financière en respectant les règles qui s’y appliquent.

Un métier très réglementé

Cette professionnalisation de la fonction s’est également opérée sous la pression des régulateurs, soucieux que la communication financière des sociétés cotées s’exerce dans le respect de la transparence et de la rigueur. Ainsi, de nombreux textes légaux et réglementaires encadrent le contenu et les pratiques de la communication financière et assurent son harmonisation au sein de l’Union européenne. Les directives européennes qui s’y appliquent, principalement aujourd’hui les directives « Abus de marché » (2003) et « Transparence » (2004), « Prospectus » (2006), ont été transposées, en France, dans la législation et/ou dans le Règlement général de l’AMF. Ces directives, et leur transposition en France, font l’objet d’actualisations régulières. Le manquement aux obligations précises, définies dans ces textes, peut motiver une mise en garde par le régulateur (AMF) voire une sanction par la commission des sanctions de l’AMF ; et des pratiques contraires ou des manquements aux grands principes et recommandations qui y sont formulés ont déjà été sanctionnés par l’AMF.

L’une des difficultés auxquelles sont confrontés les régulateurs, en la matière, tient à la rapidité de l’évolution des technologies de communication. En effet, les modalités de diffusion de l’information, d’une part, et les pratiques de la relation avec les investisseurs, d’autre part, sont plus difficiles à réglementer et évoluent au fil des avancées technologiques. On observe que les pratiques les plus efficaces se généralisent et s’internationalisent rapidement. Ainsi pour présenter leurs résultats, et ce encore davantage suite à la crise sanitaire qui les y a contraintes, les sociétés privilégient aujourd’hui les conférences téléphoniques et les webcasts, accessibles en même temps dans le monde entier, et qui permettent simultanément aux analystes et à tout investisseur de suivre sur leur écran d’ordinateur les slides commentées par les porte-paroles de la société. L’utilisation des nouveaux vecteurs que peuvent constituer les réseaux sociaux a fait l’objet d’une recommandation de l’AMF, publiée fin 2014.

On comprend que, dans ce contexte réglementaire complexe et en évolution permanente, les sociétés cotées les plus importantes ont besoin d’une équipe professionnelle, généralement placée sous l’autorité du directeur financier, qui leur assure une communication financière conforme aux règles et pratiquée selon les usages recommandés.

Les grands principes de la communication financière et leur évolution

L’information financière que doit communiquer une société cotée sur un marché réglementé relève de trois catégories, l’information périodique, fournie à échéance régulière, l’information permanente, et l’information spécifique liée à une opération, définies par le Règlement général de l’AMF.

L’information périodique comprend principalement le rapport financier annuel, le rapport financier semestriel et, le cas échéant, l’information financière trimestrielle, plus limitée. En effet, depuis la révision de la directive Transparence en 2014, la publication d’une information trimestrielle n’est plus obligatoire.

L’information permanente (article 223 et suivants du Règlement général de l’AMF) concerne en premier lieu toute information qu’une société doit obligatoirement porter à la connaissance du public dès lors qu’elle est susceptible d’avoir une influence sensible sur son cours de bourse, comme une opération stratégique, un contrat significatif, une nomination ou un départ (information qualifiée de « privilégiée », tant qu’elle n’est pas rendue publique). Relèvent également de cette dernière catégorie les franchissements de seuils de détention et, pour les dirigeants, les transactions effectuées sur les titres de leur société.

Une information spécifique correspond, par exemple, à la publication d’un prospectus en cas d’émission de titres financiers, à la publication de documents d’information en cas de fusion, scission, etc., ou à la publication d’un descriptif de programme de rachat d’actions en cas de mise en œuvre d’un tel programme…

Au cours des dernières décennies, le contenu de l’information périodique et des rapports qui la composent a été largement codifié et les sujets qui y sont traités étendus à des domaines d’intérêt auparavant facultatifs. Les rapports annuels des années quatre-vingt-dix ont été remplacés par de copieux « documents de référence » (« registration document » au sens de la Directive Prospectus), au contenu précisément défini, vérifié et enregistré par l’AMF. Plus récemment, en juillet 2019, le document de référence a fait place au document d’enregistrement universel (désigné par l’acronyme anglais URD), conforme au nouveau règlement européen Prospectus 3.

Aux thèmes principaux et traditionnels que sont l’activité, la situation financière et les résultats de la société s’ajoute depuis quelques années l’information « extra-financière » sur la stratégie suivie et sur les sujets dits ESG, sur les pratiques environnementales, sociales et sociétales et sur la gouvernance et la gestion des risques.

Y figure aussi le sujet très sensible des perspectives, essentiel à la valorisation et à la décision boursière.

On garde en mémoire les « profit warnings » (en français, les « avertissements sur résultats »), qui ont fait brutalement chuter les cours d’émetteurs lors de l’annonce d’une révision à la baisse de leurs perspectives. Cette sensibilité a conduit le régulateur à plus de vigilance sur ce sujet : la communication d’informations prospectives « qualitatives » est obligatoire, mais celle d’informations prospectives « quantitatives » est facultative et à l’entière discrétion de la société. Le régulateur distingue également la notion « d’objectifs », qui peuvent être chiffrés, et correspondent « aux effets attendus de la stratégie arrêtée par les organes dirigeants, que ce soit en termes commerciaux (part de marché, croissance des ventes…) ou en termes financiers (résultat, taux de rentabilité ou de marge, etc.) … ». Il incite enfin à la rigueur quand la société recourt à la notion de « prévisions » en ce qui concerne ses résultats et demande qu’elles soient systématiquement accompagnées d’une description des hypothèses sous-jacentes et d’un rapport ad hoc des commissaires aux comptes. Par ce souci de qualifier avec autant de précision les commentaires des émetteurs sur leurs futures évolutions, le régulateur cherche à protéger les investisseurs.

S’agissant des sujets ESG, la communication doit être « sélective, pertinente et compréhensible », et inclure par exemple les mesures prises en matière de transition énergétique, d’évitement de la corruption, de vigilance dans la chaîne d’approvisionnement, de gouvernance (fonctionnement du conseil d’administration, évolution de l’actionnariat, contrôle interne, rémunération des dirigeants)… et informer les investisseurs sur les facteurs de risques (risques économiques, de marché, risques juridiques, dépendance technologique ou énergétique,…).

Cette communication extra-financière fait l’objet de nouvelles réglementations, comme le plan d’action Finance durable de la Commission européenne qui impose que les aspects ESG soient pris en compte dans la gestion des risques, ou plus largement dans le règlement Prospectus 3 appliqué en juillet 2019 en France et qui définit le document URD qui remplace le document de référence. Elle va également devoir être enrichie et se standardiser avec l’entrée en vigueur de la Corporate Sustainability Reporting Directive (CSRD) à compter des rapports publiés au titre de 2024.

On ne saurait donc trop recommander aux actionnaires salariés de se procurer cet URD, déposé auprès de l’AMF et disponible sur le site web de l’émetteur : sa lecture intégrale peut sembler fastidieuse, mais il constitue une véritable mine de renseignements, bien souvent méconnue en dehors du cercle des analystes et investisseurs institutionnels !

De nouveaux modes de diffusion

Qu’elle soit périodique ou permanente, l’information réglementée doit faire l’objet d’une diffusion « effective et intégrale » et être portée simultanément à la connaissance du plus grand nombre possible d’investisseurs, dans des délais aussi courts que possible et selon des modalités garantissant l’intégrité de l’information. Aujourd’hui, seule la voie électronique permet de satisfaire ces exigences. La plupart des sociétés cotées recourent, en pratique, à un diffuseur professionnel, agréé par l’AMF car s’étant engagé à respecter des procédures de diffusion conformes au droit en vigueur.

Là aussi, notre conseil aux actionnaires salariés est d’adopter une attitude d’actionnaires actifs et vigilants et de consulter régulièrement le site internet de leur entreprise, pour s’y renseigner sur le calendrier de publication des informations périodiques, pour prendre connaissance dans leur intégralité des informations permanentes importantes, pour écouter, en direct ou en différé, les conférences téléphoniques organisées à l’occasion de la publication des résultats ou lors d’annonces d’événements importants. Le numéro d’appel est toujours indiqué sur le site internet de la société. Il est vrai que ces conférences, qui doivent être accessibles dans le monde entier, se déroulent le plus souvent en anglais, langue admise comme « universelle » par les régulateurs, … Mais l’on trouvera aussi sur le site la totalité de l’information diffusée, y compris les slides commentées.

Grâce à internet, le principe d’égalité de traitement des actionnaires, qui intéresse les actionnaires salariés au premier chef, trouve ainsi, enfin, à mieux s’appliquer ! Il s’agit d’une avancée majeure par rapport aux pratiques plus sélectives et inégalitaires d’il y a une vingtaine d’années. Il serait dommage que les intéressés, ou leurs associations, n’en profitent pas et se privent d’acquérir une information aujourd’hui accessible à tous, en temps réel.

Cette information est par ailleurs archivée et consultable sur le site internet de la société pendant une période minimale de cinq ans. En outre, la Direction de l’information légale et administrative assure le stockage centralisé de l’information réglementée sur le site www.info-financière.fr

Communication financière et actionnaires salariés

Les actionnaires salariés peuvent avoir, aujourd’hui, le sentiment que la communication financière envers eux est insuffisante et s’adresse principalement aux acteurs professionnels des marchés.

Il nous semble que ce jugement n’est pas aussi juste qu’il y paraît et que l’évolution va dans le bon sens, comme nous avons essayé de le montrer : pour les actionnaires salariés qui le souhaitent, il est possible d’avoir de leur entreprise une connaissance et une compréhension suffisantes pour se forger une opinion valide sur sa solidité, son dynamisme ou la pertinence de ses orientations. Certes, ils ne « jouent » pas sur le même terrain et ne disposent pas des mêmes compétences en analyse et interprétation des données financières. Mais, observateurs de l’intérieur, ils ont accès à bien des éléments d’information pertinents sur la situation réelle de leur entreprise. Et aujourd’hui, ils disposent en pratique d’un même accès à l’information réglementée, grâce à internet. Qu’ils en usent !

Par ailleurs, leur horizon d’investisseurs est le long terme et ils n’ont pas, par obligation et/ou par choix, à remettre en cause constamment leur « position d’acheteur ou de vendeur ».

Mais surtout, l’actionnariat salarié, ce sont des « salariés actionnaires ». Rien à voir avec l’anonymat des actionnaires dont l’épargne est placée dans un fonds géré par un professionnel. Des « salariés actionnaires » qui peuvent se regrouper au sein d’associations, obtenir un siège d’administrateur au Conseil d’administration de la société, et influer sur les orientations et la gouvernance de l’entreprise.

XII. 104. Liste de la presse financière

Date de création : 03/11/2017Date de révision : 31/10/2023

Agences de presse

AFP (Agence France Presse) www.afp.com

AP (Associated Press) www.apnews.com/hub/financial-markets

Bloomberg www.bloomberg.com

Thomson Reuters www.thomsonreuters.com

Ces grandes agences de presse diffusent des informations économiques, financières et boursières en continu, pour leurs clients professionnels (médias, organismes institutionnels …). Elles proposent aussi des pages accessibles à tous sur leurs sites internet.

Presse quotidienne économique et financière, nationale et internationale

Agefi www.agefi.fr

Les Echos et Enjeux-Les Echos www.lesechos.fr

La Tribune www.latribune.com

La correspondance économique www.lacorrespondanceeconomique.fr

Le bulletin quotidien www.bulletinquotidien.fr

Financial Times www.ft.com

The wall street journal Europe www.wsj.com/europe

Quotidiens de grande information

Le Monde www.lemonde.fr

Le Figaro www.lefigaro.fr

Libération www.liberation.fr

Périodiques économiques et financiers

Capital www.capital.fr

Challenges www.challenges.fr

Les Echos Investir www.investir.lesechos.fr

Le Revenu www.lerevenu.com

Alternatives économiques www.alternatives-economiques.fr

Droit et patrimoine www.droit-patrimoine.fr

Le Particulier Le Figaro www./leparticulier.lefigaro.fr

Mieux Vivre Votre Argent https://investir.lesechos.fr/budget/pouvoir-dachat/mieux-vivre-votre-argent

Option Finance www.optionfinance.fr

Gestion de fortune www.gestiondefortune.com

Le nouvel économiste www.lenouveleconomiste.fr

Périodiques de grande information

L’Obs www.nouvelobs.com

L’Express www.lexpress.fr

Courrier international www.courrierinternational.com

Valeurs actuelles www.valeursactuelles.com

Quelques périodiques qui traitent de sujets de fonds économiques ou/et financiers… pour un épargnant vraiment très intéressé

La revue du financier www.larevuedufinancier.fr

Revue française de gouvernance d’entreprise www.ifa-asso.com

Revue d’économie financière www.aefr.eu/fr/numeros

A cela peuvent être rejoutées quelques chaînes d’information en continu :

En Français BFM Business https://bfmbusiness.bfmtv.com/

En Anglais Bloomberg www.bloomberg.com/live/europe

CNBC www.cnbc.com

XII. 105. Le rôle de l’analyse financière et sa place sur les marchés financiers

Jean-Baptiste BELLON et Bruno BEAUVOIS / anciens Président et Délégué Général de la SFAF (Société Française des Analystes Financiers)

Date de création : 03/11/2017Date de révision : 04/11/2023Le rôle de l’analyse financière est de fournir une information élaborée sur la performance des sociétés cotées ou émettant des obligations sur les marchés. L’analyse financière apporte une appréciation sur leurs perspectives de moyen terme et les risques associés à leur modèle d’entreprise et s’appuie sur un examen approfondi de leurs rapports comptables, financiers et extra financiers. Elle tient également compte des perspectives d’ensemble de l’économie et des secteurs d’activités dans lesquels l’entreprise analysée est engagée et apprécie ses performances dans le temps et dans l’espace, ce qui nécessite de définir un groupe de comparables. Elle permet ainsi aux investisseurs d’allouer leurs capitaux en étant mieux informés. Très tôt l’intermédiation financière s’était organisée selon deux modèles, d’une part, les investisseurs qui s’appuient sur leurs propres analystes, qualifiés d’analystes ‘buy side’ car ils achètent (ou non) les recommandations des courtiers ; il s’agit généralement des départements de banques de marché (ou BFI : Banque de Financement et d’Investissement). D’autre part, les analystes qualifiés de ‘sell side’ car ils vendent des idées d’investissement, le plus souvent des recommandations d’achat.

Dans la théorie économique traditionnelle, celle des marchés parfaits ou efficients, l’information est disponible sans coût ou à un coût marginal, pour les investisseurs qui prennent ainsi des décisions rationnelles et parfaitement informées. En Europe, jusqu’à l’application de la directive MIFID 2 en 2018, le schéma classique d’accès à l’analyse financière correspondait apparemment à cette théorie, car la quasi-totalité des études financières sur les sociétés étaient ‘gratuites’. Il suffisait à un investisseur d’être client d’un courtier pour avoir accès aux travaux de recherche de ses analystes. Toutefois cette gratuité n’était qu’apparente puisque chaque investisseur payait indirectement cet accès en versant à ses courtiers des commissions sur les transactions de titres.

Dans le ‘nouveau’ monde, celui de MIFID 2, directive appliquée depuis le 3 janvier 2018, l’analyse financière est un service identifié clairement qui doit être rémunéré à son juste prix.

L’introduction du prix sur un marché, qui est au cœur de l’industrie financière, parait éminemment logique. L’ESMA, le régulateur des marchés européen, souhaitait en effet mettre fin au mauvais fonctionnement qu’entraînait la mise à disposition apparemment gratuite de l’analyse financière.

a) L’opacité sur le prix et sur l’identité du payeur réel (final) favorisait les conflits d’intérêts. D’une part, l’analyse sous pression directe ou indirecte des émetteurs devenait moins ou peu objective et, d’autre part, l’analyse tendait à être orientée sur les mêmes sociétés, celles qui sont des clients attractifs des banques de marchés.

b) L’offre de recherche était in fine liée aux volumes et aux prix des marchés financiers – singulièrement ceux des actions – puisque les revenus des transactions finançaient ces services.

c) La qualité d’un service qui n’est pas payé, n’est pas mesurée. Sous la contrainte de réduction de leurs coûts, les courtiers avaient réduit les moyens alloués à l’analyse financière et les critiques sur la médiocrité et l’absence d’originalité de nombreuses analyses s’étaient nettement accrues.

A la suite de la crise financière de 2007, les métiers de l’analyse financière à Paris comme en Europe ont subi des mutations en profondeur, mais les réformes adoptées alors n’ont clairement pas atteint leur objectif qui était de rendre un meilleur service aux investisseurs (1). L’ESMA a donc souhaité mettre en place de nouvelles règles permettant aux investisseurs de trouver et payer des analyses de qualité. Toutefois, cette régulation par les prix se heurte à la structure du marché de l’analyse qui, dans son ensemble, possède des caractéristiques de ‘bien commun’. D’autres services comparables réalisés pour l’information des investisseurs, comme la notation des émetteurs d’obligations par des agences de notation, sont de facto payés par les émetteurs. La résolution et la gestion des conflits d’intérêts passe dans ce cas par la réglementation (Directive CRA) et la supervision de ces agences est assurée par une autorité européenne, en l’occurrence l’ESMA.

Les principaux résultats de MIFID 2 sur les métiers de l’analyse financière sont à ce jour assez mitigés avec une baisse des budgets de recherche des investisseurs de l’ordre de 20 % à 40 %. Si elle a permis le développement des fonctions dédiées à l’analyse extra-financière (ESG) ou au crédit (chez les sociétés de gestion et les courtiers), son impact reste au global plutôt négatif :

a) Concentration du nombre d’acteurs.

Réduction de la couverture, notamment sur les valeurs moyennes, selon l’analyse de MIFIDVision, pilotée par la SFAF avec le soutien de la Place de Paris. Faible soutien à la recherche indépendante qui était et demeure dans une situation précaire ; les courtiers ont développé une recherche payée à la fois par l’émetteur et l’investisseur, ce qui peut ouvrir la porte à de potentiels conflits d’intérêts et a surtout obéré le développement de bureaux indépendants.

b) Développement de l’analyse payée par les émetteurs et lancement d’initiatives de place (2).

La photographie de la Place de Paris réalisée en mars 2019 a montré une baisse de 11% du nombre d’analyses financières sur les sociétés cotées sur le marché règlementé (Eurolist A et B).

L’émergence de la recherche sponsorisée sous l’impulsion conjointe des émetteurs et des bureaux d’étude a permis de compenser la baisse sur les valeurs moyennes. C’est ainsi qu’en mars 2019, 295 analyses financières sponsorisées par 230 sociétés ont été recensées contre une centaine en mars 2018, tous marchés confondus. Sans la recherche sponsorisée la baisse du nombre de couvertures aurait dépassé 22%.(3) Cette étude n’a pas été renouvelée depuis lors mais les tendances présentées ne sont pas remises en question et semblent accentuées par la sortie de bourse de nombre d’émetteurs.

Après pratiquement deux ans et demi d’application de cette directive, de nombreuses critiques sont apparues au-delà des seuls aspects concernant l’analyse financière et il est clair que s’ouvre une période de réflexion sur l’après MIF 2 (4). C’est ainsi que 247 sociétés ne sont suivies par aucun analyste en 2019 contre 182 en 2018, et 145 sont suivies par un seul analyste en 2019 contre 123 en 2018 (5). La Commission européenne a lancé une consultation le 17 février 2020 qui a pour but de chercher les moyens pour remédier à cette situation : une baisse ou une absence de couverture conduit à une moindre liquidité sur le marché et un moindre attrait des sociétés à venir chercher un financement sur le marché.

La place de l’analyse financière traditionnelle à Paris s’est réduite, en phase avec l’attrition générale du marché financier parisien. L’évolution du nombre des membres de la SFAF et de leur métier illustre cette évolution. Le nombre d’analystes s’est réduit de l’ordre de 25% en 10 ans à 320 membres en 2019, avec une baisse plus forte encore des analystes sell-side (-40%). Elle se stabilise depuis lors en raison du développement de l’analyse extra financière. Les grands courtiers présents à Paris sont ceux des banques françaises, les banques étrangères ayant maintenu une position limitée (couverture des valeurs moyennes, équipes de vente généralistes et parfois quelques secteurs suivis à Paris comme le luxe), mais on peut souligner que BNPP et Société Générale ont plus d’analystes à Londres qu’à Paris. Cependant les perspectives de moyen terme sont plus positives en raison de l’émergence d’une analyse financière nouvelle sur les titres de dettes L’indépendance de jugement des analystes et la rigueur de leur analyse constituent le socle d’un contre-pouvoir utile au fonctionnement des marchés financiers.

En décembre 2022, la Commission européenne a publié une proposition législative visant à modifier MiFID II (5). La Commission a constaté que les règles sur la recherche dégroupée n’ont pas permis d’atteindre leurs objectifs. Pour la Commission, certains objectifs ont été atteints, tels que l’amélioration de la transparence des coûts liés à l’offre de recherche et une meilleure gestion des conflits d’intérêts. Mais la production de recherche indépendante a été sévèrement touchée. En outre, l’exonération de la recherche sur les petits émetteurs n’a pas été réalisée car les sociétés d’investissement et les courtiers ont choisi de ne pas introduire deux systèmes de facturation de la recherche. La proposition législative en cours de débat propose que l’exemption actuelle des règles de recherche sur les émetteurs cotés et non cotés dont la capitalisation boursière est inférieure à 1 milliard d’euros soit étendue aux émetteurs dont la capitalisation boursière est inférieure à 10 milliards d’euros. Objectivement, cette proposition ne devrait en rien changer la situation actuelle, la balance coût – avantage n’étant pas favorable à une telle mesure.

L’analyse financière repose désormais sur une reconnaissance croissante de l’impact financier des facteurs ESG (environnement, social et gouvernance) sur les flux de trésorerie des entreprises, leurs valorisations, le coût de leur capital et en fin de compte leurs performances financières.