III. LA GESTION DE L’EPARGNE

III. 6. Principes de gestion de patrimoine

Date de création : 17/10/2017Date de révision : 31/10/2023L’expérience passée nous apprend quelques idées forces pour essayer de gérer un patrimoine, qui sont au nombre de 4 fondamentales et quelques 5 complémentaires.

D’autres principes pourraient sans aucun doute aussi être mentionnés, mais apparaissent moins importants que ceux évoqués dans cette fiche.

1. Diversification

« Ne pas mettre si on le peut tous ses œufs dans le même panier », ce vieux principe s’applique bien évidemment si on a quelques moyens, car si on a peu de moyens il faut se concentrer sur l’essentiel, c’est-à-dire sa résidence principale.

Donc outre sa résidence principale, avoir une résidence secondaire et/ou tertiaire (mer-montagne) est bien sûr un privilège coûteux. Avoir de plus un patrimoine financier (épargne court terme, épargne long terme boursière et/ou assurance vie) est essentiel pour sa liquidité, ses projets et besoins de long terme.

La proportion de chacun de ces actifs dépendra bien évidemment de l’âge de la personne, de son niveau de fortune, de sa tolérance au risque, de ses objectifs, de ses projets d’avenir.

Plus on vieillit, plus il peut être prudent de devenir plus « liquide », afin de pouvoir faire face à des besoins financiers de plus en plus importants si les revenus diminuent en valeur relative.

Un point de repère pour pouvoir estimer la part de son patrimoine qu’il est dans cette situation possible d’allouer aux actions est de prendre le chiffre 100 d’y enlever son âge, le résultat vous donne le pourcentage cible qu’il vous est raisonnable d’investir dans cet actif.

2. Comprendre

Il ne faut jamais investir dans ce que l’on ne comprend pas.

Ne pas se laisser abuser par des taux de rendement annoncés trop élevés.

« Tout ce qui brille n’est pas or ».

Sur une longue période les taux des emprunts d’Etat à 10 ans s’approchant du taux de croissance de l’économie du pays, la hiérarchie des gains possibles s’organise autour de ce constat. Plus l’espérance de gain est élevée plus le risque pris est important.

3. Surveillance, contrôle

Il est nécessaire de bien connaître les références et agréments de son conseiller financier, de vérifier sa compétence.

Sans solliciter d’une manière permanente votre conseiller, il faut le contrôler en le rencontrant 3 ou 4 fois au moins par an, en lui demandant des comptes rendus écrits de ses succès, de ses échecs. En effet s’il sent que ses clients ne lisent pas ses documents, il aura tendance peut-être à les négliger ou en tout cas à être moins vigilant. Il a le devoir de vous expliquer et vous rendre compte. De vous connaître.

4. Arbitrage

« Les arbres ne montent pas au ciel », ce vieux dicton boursier s’applique au patrimoine. La fin naturelle de la vie est la mort. De la diligence à la Société Kodak, après la gloire c’est la chute, « la roche Tarpéienne n’est pas loin du Capitole », donc il faut être flexible, savoir arbitrer entre ses différents avoirs, avoir le bon timing, savoir ne pas s’accrocher, ne pas se laisser prendre par la mode en achetant au plus haut, mais savoir vendre ce qui est très difficile.

5. Divers

a) « Laissez le temps au temps ». Les évènements prennent du temps à se mettre en place, les réussites sont plus longues à venir que prévu, les coûts sont toujours plus importants que prévu, les délais sont rarement respectés, il faut le savoir. Si l’on a confiance dans le management de telle ou telle entreprise, il faut ne pas être impatient si les résultats trimestriels ne sont pas très satisfaisants, mais rester actionnaire à long terme. Les cycles économiques, industriels, boursiers sont de l’ordre de 6 ou 7 années, rarement moins.

b) « A dettes certaines, créances certaines ». Si on a des dettes certaines (impôts, emprunts), il faut s’assurer de pouvoir les rembourser et ne pas spéculer avec des investissements risqués en espérant un profit à court terme en attendant l’échéance.

c) Il faut rester maître de son temps, si l’on envisage un placement de long terme, les sommes utilisées doivent faire partie de la partie long terme du patrimoine

d) « Maîtriser le risque de change en jouant sur les monnaies ». L’évolution du change d’une monnaie est la chose la plus imprévisible, une tendance peut s’inverser brutalement et dans de grandes proportions. Les influences sont multiples et variables, un jour ce sera le commerce extérieur mais le lendemain il s’agira de la croissance ou de la politique de la banque centrale. Les pertes peuvent être considérables. Il ne faut bien sûr jamais emprunter dans une devise différente de son emploi.

e) « Ne pas succomber aux sirènes fiscales ». Certains avantages fiscaux attachés à certains produits financiers sont intéressants à condition que le modèle économique sous-jacent soit de qualité. L’avantage fiscal est trop souvent perdu du fait de l’importance des frais prélevés par le promoteur du produit.

La gestion collective, les SICAV et fonds communs de placement présentent certains avantages. Ils permettent de s’intéresser à des zones géographiques, des secteurs qui nécessitent l’apport de professionnels. Mais il faut bien s’informer : lire le document d’information (le DICI), le prospectus. Il faut vérifier les frais de gestion, la stabilité des gérants. On peut trouver sur internet le rating évaluant la qualité du fonds qui est effectué par des spécialistes (Morningstar, Sicavonline par exemple).

En conclusion, la gestion de patrimoine est une affaire de bon sens, savoir acheter au plus bas et vendre au plus haut est un art bien difficile, rester détaché est encore plus compliqué car en devenant amoureux on perd son jugement !!!

III. 7. La fiscalité de l’épargne et des placements – Principes essentiels (applicables en 2020)

Philippe BERNHEIM

Date de création : 19/10/2017Date de révision : 04/01/2026

La loi de finances pour 2018 a mis en place une réforme globale de la fiscalité de l’épargne et du patrimoine des particuliers, conduisant à :

- soumettre les revenus mobiliers et plus-values de cessions de valeurs mobilières à une taxation forfaitaire à taux unique, appelé PFU ou « flat tax », au taux de 12, 8 %, à laquelle s’ajouteront les prélèvements sociaux (PS)

- remplacer l’ISF par un nouvel impôt sur la fortune immobilière (IFI), exigible sur les seuls actifs immobiliers, à compter du 1er janvier 2018. De ce fait, l’épargne et les placements ne sont soumis à ce nouvel impôt que s’ils sont investis, directement ou indirectement, dans des biens immobiliers, à hauteur de la valeur représentative de ces biens.

I. REVENUS ET PLUS-VALUES DE CESSION

A compter de l’imposition des revenus de 2018, l’ensemble des revenus de capitaux mobiliers et des plus-values de cession de droits sociaux a été soumis à un prélèvement forfaitaire unique (PFU) (également dénommé « flat tax ») au taux de 12,8 % (auquel s’ajoutent les contributions et prélèvements sociaux dont le taux global a été relevé à 18,6 % en 2026), d’où une taxation globale de 31,4 %. Des règles particulières sont prévues pour l’épargne réglementée et l’assurance-vie.

Seule la fiscalité immobilière n’a pas été soumise à cette imposition forfaitaire, les revenus fonciers relevant du barème progressif de l’IR et les plus-values immobilières d’une imposition à taux proportionnel (cf. fiche n°85 Investir dans l’immobilier).

EPARGNE REGLEMENTEE

- Livret A, Livret de Développement Durable et Solidaire, Livret Jeune, Livret d’Epargne Populaire

Les intérêts des sommes inscrites sur les livrets A, livrets de développement durable et solidaire (LDDS) et autres livrets réglementés restent exonérés d’impôt et de prélèvements sociaux.

EPARGNE LOGEMENT : PEL et CEL

- ouverts avant le 1er janvier 2018 : les intérêts des sommes inscrites sur le PEL et CEL demeurent exonérés d’IR. Pour les PEL, l’exonération est limitée aux intérêts acquis au cours des 12 premières années

- ouverts à compter du 1er janvier 2018 : les intérêts des sommes inscrites sur le PEL et CEL sont soumises au PFU (ou, sur option, au barème progressif de l’IR), majoré des contributions et prélèvements sociaux (PS). De plus, ces nouveaux PEL n’ouvrent plus droit à la prime d’Etat.

REVENUS DE CAPITAUX MOBILIERS

L’imposition forfaitaire de 12,8 %, majorée des PS (18,6%), s’applique à l’ensemble des revenus imposables dans la catégorie des revenus de capitaux mobiliers (dividendes et revenus distribués, produits de placement à revenu fixe).

La taxation au titre de l’impôt sur les revenus mobiliers s’effectue donc en deux temps :

- application d’un prélèvement à la source pratiqué par le tiers payeur (prélèvement forfaitaire non libératoire), au taux de 12,8 % auquel s’ajoutent les contributions et prélèvements sociaux (à titre définitif)

- imposition liquidée dans le cadre de la déclaration de revenus qui tiendra compte du prélèvement précité.

A savoir : Les personnes physiques dont le Revenu fiscal de référence (RFR) est inférieur à un certain seuil peuvent toujours demander à être dispensés du prélèvement forfaitaire non libératoire.

La demande de dispense est matérialisée par la présentation à l’établissement payeur des revenus d’une attestation sur l’honneur indiquant que le RFR figurant sur l’avis d’imposition établi au titre des revenus de l’avant-dernière année précédant le paiement des revenus en question est inférieur aux seuils fixés par la loi. L’attestation doit être produite chaque année avant le 30 novembre pour bénéficier de la dispense de prélèvement l’année suivante.

| Plafond du RFR de l’année N-2 |

Intérêts (et revenus assimilés) : RFR < 25 000 € pour un célibataire, veuf ou divorcé ou 50 000 € pour un couple marié ou pacsé soumis à une imposition commune |

| Revenus distribués (dividendes) : RFR < 50 000 € pour un célibataire, veuf ou divorcé ou 75 000 € pour un couple marié ou pacsé soumis à une imposition commune |

ASSURANCE-VIE : RACHATS

Des dispositions particulières sont prévues pour les contrats d’assurance-vie et de capitalisation, pour les versements effectués après le 27 septembre 2017, date de présentation de la réforme de la fiscalité de l’épargne. La situation est donc la suivante :

a) Primes versées jusqu’au 26 septembre 2017

Le régime d’imposition des produits des contrats d’assurance vie (et bons de capitalisation) n’est pas modifié lorsqu’ils se rattachent à des primes versées jusqu’au 26 septembre 2017. Ils sont donc soumis à l’impôt sur le revenu ou, sur option du contribuable, au prélèvement forfaitaire libératoire dont le taux est fonction de la durée du contrat.

Un abattement de 4 600 ou 9 200 € (célibataire ou couple soumis à imposition commune) est applicable pour les contrats d’au moins 8 ans.

b) Primes versées à compter du 27 septembre 2017

Le PFU s’applique aux rachats postérieurs au 1er janvier 2018, de façon différente selon que le contrat a plus ou moins de 8 ans et que le total des primes versées par le souscripteur sur l’ensemble de ses contrats d’assurance et bons ou contrats de capitalisation n’ayant pas déjà fait l’objet d’un remboursement en capital est ou non supérieur à 150 000 €.

L’ensemble de ces dispositions sont reprises dans le tableau ci-dessous :

| Fiscalité des produits des contrats d’assurance-vie en cas de rachat postérieur au 1er janvier 2018 |

| Date de souscription |

Date de versement des primes |

Date du rachat |

Imposition |

| Avant le 01.01.1983 |

|

|

Exonération d’IR, mais soumis aux PS |

| Du 01.01.1983 au 25.09.1997 |

Avant le 01.01.1998 |

Après 8 ans |

Exonération* d’IR, mais soumis aux PS |

| A compter du 01.01.1998 |

Avant 4 ans

Entre 4 et 8 ans

Après 8 ans |

IRPP ou PFL 35 %

IRPP ou PFL 15 %

IRPP ou PFL 7.5 %

+ PS |

| A compter du 26.09.1997 |

Avant le 27.09.2017 |

Avant 4 ans

Entre 4 et 8 ans

Après 8 ans |

IRPP ou PFL 35 %

IRPP ou PFL 15 %

IRPP** ou PFL 7.5 %**

+ PS |

| |

Après le 27.09.2017 |

Avant 8 ans

Après 8 ans

. et cumul contrats < 150 000 €

. et cumul contrats > 150 000 € |

IRPP ou PFU 12.8 %

IRPP** ou PFU** 7.5 %

IRPP** ou mix PFU** 7.5 / 12.8 %

+ PS |

|

* à condition que les versements effectués entre le 26/09/1997 et le 31/12/1997 l’aient été dans la limite de 200 000 F (30 500 €) à titre exceptionnel ou en vertu d’engagements antérieurs.

**après abattement annuel de 4 600 € pour un célibataire et 9 200 € pour un couple marié ou pacsé soumis à imposition commune.

|

PLUES VALUES (PV) DE CESSION DE VALEURS MOBILIERES

L’imposition forfaitaire de 12,8 %, majorée des PS, s’applique à l’ensemble des plus-values de cessions de valeurs mobilières et droits sociaux réalisées par les particuliers à compter du 1er janvier 2018, dans le cadre de la gestion de leur patrimoine privé. Elle est assise sur le montant des plus-values subsistant après l’imputation des moins-values, puis, le cas échéant, de l’abattement fixe pour les dirigeants partant à la retraite.

Les moins-values subies au cours d’une année s’imputent sur les plus-values de même nature, imposables au titre de la même année. Il n’est donc plus possible de choisir l’année d’imputation de ses moins-values. En cas de solde positif, les moins-values subies au titre des dix années antérieures sont imputables sur le solde subsistant. L’abattement fixe pour les dirigeants partant à la retraite éventuellement applicable vient ensuite diminuer l’assiette de l’imposition.

A savoir : En cas d’imposition forfaitaire, les abattements proportionnels pour durée de détention sur les plus-values de cession de titres acquis avant le 1er janvier 2018 ne sont plus applicables et la CSG n’est plus déductible.

PFU ou option pour le barème progressif de l’IR ?

Les contribuables peuvent opter pour l’imposition de leurs revenus mobiliers et PV de cession de valeurs mobilières selon le barème progressif de l’impôt sur le revenu. Cette option est globale et concerne l’ensemble des revenus et plus-values de l’année.

L’option, expresse et irrévocable, est exercée chaque année, lors du dépôt de la déclaration de revenus. Elle est globale et s’applique donc à l’ensemble des revenus et plus-values entrant dans le champ d’application de l’imposition forfaitaire.

A savoir : Il n’est donc pas possible d’exercer une option partielle pour certains produits.

L’imposition selon le barème progressif de l’IR permet l’application :

- de l’abattement de 40 % sur les dividendes

- des abattements pour durée de détention sur les plus-values de cession de titres acquis avant le 1er janvier 2018. Cet abattement s’applique aux seules PV de cession d’actions et de droits sociaux (non applicable aux obligations), de parts sociales et de FCP à risques, ainsi qu’aux titres d’OPCVM détenant au moins 75 % d’actions ou parts de sociétés ou droits portant sur ces actions ou parts. Il s’applique après imputation des moins-values réalisées au cours de la même année ou en report et n’est pas pris en compte pour le calcul des PS

- des droits de garde sur les titres imposables.

Les prélèvements sociaux sont opérés à la source par l’établissement payeur au taux global de 18,6 %, la CSG étant déductible du revenu global imposable l’année de son paiement à hauteur de 6,8 %.

A savoir :

- Même en cas d’option pour le barème progressif de l’IR, les titres y ouvrant droit mais acquis à compter du 1er janvier 2018 ne pourront pas donner lieu à abattement pour durée de détention.

- Cession de participations supérieures à 25 % au sein du groupe familial : l’abattement renforcé applicable aux cessions de participations supérieures à 25 % au sein du groupe familial est, lui, supprimé, y compris pour les titres acquis avant 2018.

- Dirigeant partant à la retraite : est mis en place, pour les cessions réalisées du 1er janvier 2018 au 31 décembre 2022, un nouvel abattement fixe de 500 000 €, applicable quelles que soient les modalités d’imposition (PFU ou barème progressif), pour les titres détenus depuis au moins un an, l’abattement renforcé pour durée de détention étant supprimé.

Tableau de synthèse du régime des plus-values mobilières et abattements applicables en cas de cession de titres acquis avant le 1er janvier 2018, en cas d’option pour le barème progressif de l’IR

| |

Cessions (titres acquis avant le 1.01.2018) |

Durée de détention |

Taux / Montant |

Imposition |

| IR |

PS |

| Abattements de droit commun |

Actions, parts de sociétés soumises à l’IS, titres d’OPCVM*, de FCPR, FCPI, SCR, … |

Moins de 2 ans

Entre 2 et 8 ans

Plus de 8 ans |

0 %

50 %

65 % |

IR au barème progressif |

18,6 % |

|

Abattements dérogatoires |

Dirigeant de PME partant à la retraite** |

Plus d’1 an |

600 000 €*** |

IR au barème progressif |

18,6 % |

| PME < 10 ans |

Moins d’1 an

Entre 1 et 4 ans

Entre 4 et 8 ans

Plus de 8 ans |

0 %

50 %

65 %

80 % |

| * OPCVM détenant au moins 75 % de titres éligibles

** Cet abattement est applicable aussi en cas d’imposition au PFU.

***Abattement non cumulable avec d’autres abattements liés à la durée de détention. |

II. PATRIMOINE

La loi de finances 2018 a remplacé l’ISF par un nouvel impôt sur la fortune immobilière (IFI) à compter du 1er janvier 2018.

L’IFI est exigible sur l’ensemble des actifs immobiliers non affectés par leur propriétaire à son activité professionnelle et composant son patrimoine au 1er janvier de l’année d’imposition, sous réserve de certaines exonérations totales ou partielles. Sont donc exclus de l’IFI tous les biens meubles (meubles corporels, titres, liquidités, assurances-vie et autres), sauf si leur sous-jacent, direct ou indirect, est constitué de biens ou droits immobiliers.

La définition des redevables, le fait générateur, les règles d’évaluation, le seuil de taxation, le barème et le dispositif de plafonnement restent inchangés par rapport aux dispositions précédemment applicables en matière d’ISF.

L’imposition éventuelle au titre de l’impôt sur la fortune immobilière ne concerne que les contribuables dont le patrimoine immobilier net (patrimoine – dettes déductibles) est supérieur à 1,3 million d’euros.

Pour les contribuables concernés, seuls les placements investis en biens ou droits immobiliers (hors immobilier d’exploitation et SIIC) sont à prendre en compte. La valeur de certains biens peut cependant bénéficier d’un abattement (résidence principale, immobilier d’exploitation, placement et investissement forestiers…).

En cas de démembrement de la propriété de biens immobiliers, c’est l’usufruitier qui est normalement tenu d’inclure le bien immobilier dans l’assiette de son patrimoine susceptible d’être assujetti à l’IFI. Toutefois l’administration fiscale peut être amenée à considérer qu’un démembrement a comme but principal d’éluder l’impôt et constitue un abus de droit (notamment si elle peut démontrer le caractère fictif de la donation ou l’intention de cumuler des avantages fiscaux (par exemple une donation suivi de cession fictive pour purger les plus-values). En revanche, elle a précisé que des mécanismes fiscalement encouragés ne seraient pas remis en cause pour abus de droit, sauf caractère fictif: donation avec réserve d’usufruit (transmission anticipée de patrimoine), donation temporaire à un enfant de l’usufruit d’un immeuble pour lui procurer réellement un revenu ou lui permettre d’économiser le coût du loyer d’un logement…Même si cela procure une économie d’IFI importante, il n’y a pas alors la fraude comme but principal.

III. 8. Fiscalité – Principaux barèmes et taux applicables aux particuliers (France métropolitaine)

Philippe BERNHEIM

Date de création : 17/10/2017Date de révision : 04/01/2026Contributions sociales (CSG, CRDS) et prélèvements sociaux en 2025 (taux global)

Les principaux taux applicables en 2025 et 2026 sont les suivants :

- Revenus d’activité : 9,7% (CSG 9.2%+CRDS 0.5%)

- Pensions de retraite et d’invalidité, hors taux réduits (voir infra) : 9.1% (CSG 8.3%+CRDS 0.5%+Casa 0.3%)

- Indemnités de chômage et indemnités journalières de la sécurité sociale : 6.7% (CSG 6.2%+CRDS 0.5%)

- Produits de placements et revenus du patrimoine (cas général) : 18.6% (CSG 10,6%+CRDS 0.5%+prélèvements sociaux 7,5%)

- Certains produits de placement (revenus fonciers) et revenus du patrimoine (assurance vie et contrats de capitalisation, plus-values immobilières, CEL et PEL de moins de 12 ans): 17,2% (CSG 9,2%+CRDS 0,5%+prélèvements sociaux 7,5%)

A savoir :

Dans le cadre de la réforme de la fiscalité de l’épargne, la mise en place du prélèvement forfaitaire unique ne permet pas la déductibilité partielle de la CSG.

Cas d’exonération totale ou d’application d’un taux réduit aux pensions de retraite et d’invalidité en 2024 (intégrant les dispositions de l’article 3 de la loi n°2018-1213 du 24 décembre 2018 portant mesures d’urgence économiques et sociales)

Les revenus fiscaux de référence de 2023 (RFR), figurant sur les avis d’imposition reçus en 2025 (ligne 25) servent à déterminer les seuils d’exonération totale et de cotisation réduite (CSG, CRDS, casa) applicables :

- Exonération totale si le RFR est inférieur ou égal à 12 817€ pour une personne seule ou 19 661 € pour un couple en métropole

- Taux réduit global de 4,3 % (CSG 3.8+CRDS 0.5%) si le RFR est inférieur à 19 661 € (personne seule) ou 25 703 € pour un couple en métropole

- Taux réduit global de 7.4% (CSG 6.6%+CRDS 0.5%+Casa 0.3%) si le RFR est inférieur à 25 703 € (personne seule) ou 39 886€ pour un couple en métropole,

Impôt sur les revenus perçus ou réalisés en 2024 (IR) avant réductions et décote éventuelle. (Article 197 du code général des impôts).*

*Pour les revenus perçus en 2025 et déclarés en 2026, en l’absence au moins momentanée d’une loi de finances pour 2026, les modalités demeurent inchangées.

| Revenu imposable/part (R/N)(1) |

Taux d’imposition |

Formule de calcul de l’IR brut (où N=nombre de parts) |

| N’excédent pas 11 497 € |

0 % |

0 % |

| 11 498 à 29 315 € |

11 % |

(R*0,11)-(1 264,78*N) |

| 29 316 à 83 823 € |

30 % |

(R*0,30)-(6 834,63*N) |

| 83 824 à 180 294 € |

41 % |

(R*0,41)-(16 055,87*N) |

| Plus de 180 294 € |

45 % |

(R*0,45)-(23 266,81*N) |

Le mode de calcul de la décote a été modifié par la loi de finances pour 2020. L’impôt dû au titre des revenus de 2024 sera diminué d’un montant égal à la différence entre 889 euros et 45,25% du montant de l’impôt (contribuable seul) ou entre 1 470 euros et 45,25% du montant de l’impôt (couple à déclaration commune).

Pour les revenus qualifiés d’exceptionnels

Sauf option pour la taxation au barème, les produits de placements et revenus du patrimoine, sont soumis au taux forfaitaire unique de 12,8% au titre de l’impôt sur le revenu, auquel s’ajoutent les contributions sociales et prélèvements sociaux de 18,6%

Plafonnement du quotient familial

L’économie d’impôt résultant de chaque demi part est plafonnée en fonction de la situation du contribuable, dans le cas général à 1 794 euros. Mais il existe des plafonds différents en fonction de certaines situations familiales des contribuables.

Remarque importante concernant le prélèvement à la source

Le barème figurant dans le tableau ci-dessus permet de calculer l’impôt qui sera dû au titre des revenus imposables perçus en 2024 (impôt calculé en 2025).

Le prélèvement à la source sur les salaires et pensions perçus au cours de l’année 2025 s’effectue quant à lui sur la base de taux calculés à partir des revenus imposables de 2023 pour la période du 1er janvier au 31 août 2025, puis de taux calculés à partir des revenus imposables de 2024 (déclarés en 2025) pour la période du 1er septembre au 31 décembre 2025, conformément au 2 de l’article 204 H du code général des impôts. Sont en règle générale exonérés de ce prélèvement les personnes non imposables sur la base des critères fixés au 4 de l’article 204 H du code général des impôts.

Contribution exceptionnelle sur les hauts revenus (CEHR) (2) :

-

- 3 % pour la fraction des revenus entre 250 000 et 500 000 € (personne seule)

- 4 % pour la part des revenus au-delà de 500 000 € (personne seule), les seuils étant doublés pour les couples.

- En 2025 s’ajoutera éventuellement une contribution différentielle sur les hauts revenus (CDHR) pour les contribuables touchant plus de 250 000 euros (personne seule) ou 500 000 euros (couples) si le cumul de leur impôt sur le revenu de 2025, de la CEHR et du prélèvement forfaitaire unique aboutit à une somme inférieur à 20% de leur revenu fiscal de référence; un acompte de 95% de ce denier sera exigé en décembre 2025.

Impôt sur la fortune immobilière (IFI)

La loi de finances 2018 a remplacé l’ISF par un nouvel impôt sur la fortune immobilière (IFI) à compter du 1er janvier 2018.

L’IFI est exigible sur l’ensemble des actifs immobiliers non affectés par leur propriétaire à son activité professionnelle et composant le patrimoine au 1er janvier de l’année d’imposition, sous réserve de certaines exonérations totales ou partielles. Sont donc exclus de l’IFI tous les biens meubles (meubles corporels, titres, liquidités, assurances-vie et autres), sauf si leur sous-jacent, direct ou indirect, est constitué de biens ou droits immobiliers. Corrélativement, les règles de déduction du passif sont adaptées à l’assiette du futur impôt.

La définition des redevables, le fait générateur, les règles d’évaluation, le seuil de taxation, le barème et le dispositif de plafonnement restent inchangés par rapport aux dispositions précédemment applicables en matière d’ISF.

A savoir : Une décote de 30% s’applique sur la valeur de la résidence principale détenue en direct (non applicable en cas de détention via une société, même non soumise à l’impôt sur les sociétés).

Barème

Le seuil de déclenchement de l’IFI est fixé à 1 300 000 €. Pour les contribuables dont la valeur nette taxable du patrimoine est comprise entre 1 300 000 € et 1 400 000 €, le montant de l’impôt est réduit d’une somme égale à (17 500 € – 1,25 % x P) pour atténuer l’effet de seuil, P étant la valeur nette taxable du patrimoine.

Barème avant réductions éventuelles ou décote

| Valeur nette taxable |

Taux d’imposition |

Formule de calcul |

| Jusqu’à 800 000 € |

0% |

– |

| 800 000 – 1 300 000 € |

0,5% |

Si P>1,3 millions € |

| 1 300 000 – 2 570 000 € |

0,7% |

(P*0,007)-6 600 |

| 2 570 000 – 5 000 000 € |

1% |

(P*0,01)-14 310 |

| 5 000 000 – 10 000 000 € |

1,25% |

(P*0125)-26 810 |

| Plus de 10 millions € |

1,50% |

(P*0,015)-51 810 |

Droits de succession : Voir fiche n°11 « Les dispositifs pour les successions et les donations »

Fiscalité immobilière : Voir fiche n°87 « Investir dans l’immobilier »

(1) RN : revenu imposable du foyer fiscal / N : nombre de parts. La réduction d’impôt pour les demi-parts par enfant est plafonnée à 1 794 euros en 2025 pour chaque demi-part.

(2) Sous réserve de certains aménagements, il s’agit du revenu fiscal de référence 2023. (Article 223 sexies du code général des impôts)

III. 9. Les frais pesant sur l’épargne financière

Maxime Chipoy / Président de MoneyVox, Site d’information sur les finances personnelles et le budget

Date de création : 29/11/2021Date de révision : 31/10/2023Les titres financiers, qu’il s’agisse d’actions ou de fonds d’investissement, qu’ils soient détenus en direct, via un compte-titres, un PEA ou une enveloppe assurantielle (assurance vie, contrat de capitalisation, Plan épargne retraite), font l’objet de multiples frais prélevés par les différents intervenants (distributeurs, gestionnaire de fonds, dépositaire des titres…), lesquels peuvent considérablement peser sur la rentabilité des placements (1). Nous verrons ici les principales couches de frais.

D’une manière générale, plus un produit est complexe, plus il fait l’objet de frais élevés et opaques, du fait notamment d’un plus grand nombre d’intervenants et de mécanismes de perception sur toutes les strates de la structure du produit ; et plus la détention du placement est longue, plus le poids des frais se fera ressentir sur le rendement final de l’investissement.

1 – Frais prélevés pour l’achat et la détention d’actions

En tant que produit « simple », l’achat et la possession d’actions (aussi appelé achat de « titres vifs ») via un compte-titres ou un PEA/PEA-PME sont relativement moins chers que l’achat de parts de fonds.

A l’ouverture du compte-titres ou du PEA/PEA-PME logeant les actions, des frais d’ouverture peuvent être facturés. Ils sont cependant devenus rares. A noter également que, depuis juillet 2020 (loi Pacte (2)), les frais d’ouverture pour un PEA/PEA-PME ne peuvent dépasser 10 €.

Lors de chaque transaction à l’achat ou à la vente d’actions sont facturés des frais de courtage :

- Ces frais peuvent être fixes, proportionnels au montant de l’opération réalisée ou composés d’une somme fixe et d’un montant variable. Ils dépendent également du marché sur lequel l’opération doit être réalisée : l’achat d’une action sur une place boursière lointaine ou de petite taille étant plus chère qu’un achat en Europe sur Euronext, ou sur un marché américain.

- Le niveau de ces frais peut considérablement varier selon l’intermédiaire utilisé (banque traditionnelle, banque en ligne ou courtier en ligne) et selon le nombre de transactions réalisées chaque année par le client. En effet, la plupart des acteurs du secteur ont mis en place des « forfaits » de transactions, selon le niveau d’activité du client : plus vous êtes actifs et plus vos opérations sont de montants élevés, moins le montant prélevé sera élevé en proportion.

- Globalement, ces frais sont plus élevés dans des banques traditionnelles que dans des banques en ligne, qui elles-mêmes sont généralement plus chères que des courtiers en ligne spécialisés, comme le montrent ces 2 tableaux comparatifs de l’AMF (au 1er janvier 2022) :

Frais moyens de courtage dans une banque traditionnelle

|

En 2019 |

PEA au 01/01/2022 |

Compte-titres au 01/01/2022 |

| Ordre de 1 000€ |

0,80% |

0,49% (5 €) |

0,76% (8 €) |

| Ordre de 5 000€ |

0,54% |

0,48% (24 €) |

0,52% (27 €) |

| Ordre de 10 000€ |

0,51% |

0,48% (48 €) |

0,51% (52 €) |

Source : AMF. Tarif de 9 enseignes bancaires au 01/01/2022

Frais moyens de courtage auprès des acteurs en ligne (banques / courtiers)

|

PEA et compte-titres au 01/01/2022 |

| Actions cotées sur Euronext Paris |

Ordre de 1 000 € |

0,34% (3.10 €) |

| Ordre de 5 000 € |

0,20% (10 €) |

| Ordre de 10 000 € |

0,16% (15,90 €) |

| Bourse de New-York (NYSE) : ordre de 5 000 € |

0,33% (16,70 €) |

| Bourse de Francfort : ordre de 5 000 € |

0,36% (17.90 €) |

Source : AMF. Tarif de 7 enseignes en ligne en vigueur 01/01/2022. La liste a changé en 2021, ce qui ne permet pas une comparaison avec les tarifs moyens constatés en 2019.

Pour un ordre de 5 000 €, un client déboursera 0,48% (soit 24€) en moyenne dans une banque traditionnelle contre 0,20% en moyenne dans une banque ou un courtier en ligne, ce coût variant sur cette dernière catégorie de 0,09% à 0,33%.

A noter que la loi Pacte, en limitant à 0,50% du montant de l’opération les frais d’ordre en bourse par internet (et à 1,20% en agence ou au téléphone), a permis de faire baisser sensiblement – mais pour le PEA/PEA-PME seulement – les frais de courtage dans les banques traditionnelles. Elle n’a en revanche eu aucun impact sur les frais des comptes-titres dans les banques traditionnelles… ni dans les banques en ligne et chez les courtiers, ceux-ci pratiquant déjà des frais bien inférieurs aux plafonds avant l’entrée en vigueur de la loi.

Tout au long de la détention des actions : les droits de garde (aussi appelés frais de tenue de compte ou frais de conservation de titres). Ces frais rémunèrent la conservation des titres par votre intermédiaire, et les services liés à ces derniers (opérations sur titres, versements de dividendes par exemple).

• L’AMF estime à 0,68% (3) les droits de garde moyens actuellement perçus dans les banques traditionnelles pour un portefeuille de 10 000 euros. Ces frais restent cependant négociables dans les banques avec agences, en particulier si le portefeuille d’actions est d’un montant important (plusieurs dizaines de milliers d’euros).

• A l’inverse, ces frais sont quasi-systématiquement gratuits dans les banques en ligne ou les courtiers.

• Une autre possibilité pour éviter de payer ces droits de garde est d’inscrire les actions que l’on détient au « nominatif pur » : les titres que vous détenez sont alors gérés directement par l’entreprise émettrice de ces titres. Aucun frais de garde et de gestion ne vous sont alors facturés. Ce type d’inscription, plus compliquée que les solutions classiques, est cependant à réserver aux titres que vous souhaitez conserver sur une longue période.

Au total, du fait de frais de courtage plus bas et de droits de garde quasi inexistants, l’AMF estime que les intermédiaires 100% en ligne sont 4 fois moins élevés qu’auprès des banques traditionnelles. Pour un investisseur passant 12 ordres par an de 5 000 euros via internet, et détenant un portefeuille de 60 000 euros réparti sur 10 lignes, elles représentent ainsi 0,82% du montant de son portefeuille (492 euros) dans une banque traditionnelle, contre 0,20% du montant du même portefeuille (100 euros par an) auprès d’un courtier en ligne.

2 – Les frais prélevés pour l’achat et la conservation de parts de fonds d’investissement

Ces frais sont cependant très opaques pour le client car ils ne font pas l’objet d’un prélèvement en espèces sur son compte : le gestionnaire se rémunère en effet en retirant, au fur et à mesure, une petite portion de la quantité de parts du fond possédé par le client.

Les frais d’entrée sur le support financier, ponctuels mais très courants, peuvent représenter jusqu’à 5% du montant investi, l’AMF estimant cependant que la plupart du temps, ils sont compris entre 2% et 3%. Des frais de sortie peuvent également exister, même s’ils sont assez rares.

Différents frais courants peuvent s’ajouter :

- Les frais de gestion rémunèrent la société de gestion des fonds pour son activité quotidienne (analyse du marché, gestion du portefeuille, information des clients…).

Une différence importante est à faire, sur ce sujet, entre les fonds à gestion active – où un gestionnaire essaye de dépasser un indice de référence en optimisant la composition du fonds – et les fonds à gestion passive (trackers ou ETF) – où la composition du fonds vise à seulement répliquer la performance de l’indice de référence. Dans le premier cas, les frais de gestion atteignent, en moyenne, 1,5% par an pour un fonds en actions. Dans le second cas, ces frais se limitent à 0,3% en moyenne. Autrement dit, pour compenser son surcoût et pour un même indice, un gestionnaire de fonds actif devra réaliser, en moyenne, une performance supérieure d’au moins 1,2 point par rapport au fonds passif pour que le client rentre dans ses frais.

- Les commissions de mouvement : présents d’après l’AMF dans la moitié des fonds français, ces commissions sont payées lorsque le gérant effectue des arbitrages sur les titres en portefeuille et partagées entre la société de gestion et le dépositaire. La logique de ces frais pose question, car s’il est important que les gestionnaires puissent arbitrer les titres en portefeuille pour maximiser la performance du fonds, ils peuvent aussi faire tourner artificiellement les titres du portefeuille pour maximiser leurs propres commissions. S’il est difficile d’identifier le niveau de ces frais à l’échelle des clients, celles-ci représentaient d’après l’AMF, en 2015, 4% du chiffre d’affaires des sociétés de gestion française (4) .

- Les commissions de surperformance : partant d’un principe théorique de « gagnant-gagnant » où le gestionnaire gagnera plus s’il est parvenu à dépasser, à l’avantage des clients, les objectifs de progression du fonds, ce type de commission peut cependant poser problème. En effet, tout dépend de la définition de l’objectif à surperformer. Celui-ci, défini par le gestionnaire, peut en effet être conçu de manière très favorable à ce dernier.

Par exemple, un gestionnaire peut se donner un objectif de dépassement d’un indice « hors dividendes réinvestis », mais calculera sa performance en intégrant les dividendes touchés des sociétés dans lesquelles le fonds a investi, facilitant grandement le dépassement de l’objectif. D’autre part, un gestionnaire peut toucher une commission de surperformance même en cas de résultat négatif, si sa performance est « moins mauvaise » que celle de son indice de référence. Ici aussi, le niveau de ces frais est difficile à établir. Ils représentaient cependant 5% du chiffre d’affaires des sociétés de gestion françaises en 2016 d’après l’AMF (5).

D’autres frais peuvent également s’appliquer, mais dans des situations plus rares, sur votre épargne financière :

- Les commissions pour mandat de gestion : si vous êtes peu à l’aise avec les marchés financiers, vous pouvez déléguer la gestion de vos titres à votre banque ou à votre courtier, qui gérera votre argent en suivant le mandat que vous lui aurez assigné. Ce service a un coût : environ 1 à 2% par an dans les banques traditionnelles, ce coût étant dégressif pour les plus gros portefeuilles. Certaines banques en ligne offrent cette gestion déléguée contre une part des gains réalisés.

- Les frais de transfert : si jamais vous souhaitez transférer votre compte-titres ou votre PEA vers un nouvel établissement, l’ancien établissement vous facturera des frais, qui dépendent du nombre de lignes de titres détenus et de leur valeur. Le transfert d’un PEA de 5 lignes de 1 000 € chacune vous coutera 80 € en moyenne. A noter que depuis la loi Pacte, les frais de transfert du PEA ne peuvent pas excéder 15 euros par ligne de titres (ou 50 euros pour les titres non cotés) dans la limite d’un total de 150 euros maximum. Ce plafond n’existe cependant pas pour les comptes-titres ordinaires.

3 – Les spécificités de l’assurance vie

Les frais sur les produits de type assurantiel (assurance vie, contrat de capitalisation, PER assurantiels) sont globalement soumis aux mêmes types de frais que les placements via PEA ou compte-titres, avec une dénomination parfois différente. Des frais peuvent cependant s’ajouter. Voici les principaux frais sur l’assurance vie et sur les produits proches :

- Les frais d’adhésion (ou quelquefois frais de dossier) sont aujourd’hui plutôt rares. Ils apparaissent principalement dans les contrats commercialisés par les associations d’épargnants comme l’AFER ou l’AGIPI, pour quelques dizaines d’euros, ou plus rarement dans les contrats « collectifs » des banques ou courtiers nécessitant l’adhésion à une association. Ils permettent à l’épargnant de devenir membre de l’association, condition indispensable pour souscrire au contrat associatif. Ces frais d’adhésion sont parfois remboursés par le courtier.

- Les frais sur versement, qui sont parfois désignés comme des frais d’entrée chez certains assureurs, sont appliqués chaque fois que l’épargnant verse de l’argent sur son contrat et sont déduits des montants à investir. Ils servent à rémunérer l’assureur, qui en rétrocède souvent une partie au distributeur. Ces frais, qui ne peuvent dépasser 5%, s’élèvent en moyenne à 3% chez les acteurs traditionnels (banques, assureurs) et sont négociables si les montants à placer sont importants. Ces frais ont un impact important sur le rendement final, surtout dans la période actuelle de taux bas et de faible rendement des fonds euro : il faut parfois plusieurs années pour amortir ces frais, et que l’épargne de l’assurance vie commence à travailler pour le client ! Ils sont inexistants chez les acteurs en ligne.

- Les frais de gestion et les droits de garde ne font qu’un, mais ils sont différents selon qu’il s’agit du fonds euro ou des unités de compte (UC, l’équivalent en assurance des fonds d’investissements) :

o Sur le fonds en euros, les frais de gestion reviennent à l’assureur qui gère le support. Ils oscillent au total entre 0,3% et 1% de l’encours et sont déduits de la performance annuelle du contrat.

o Sur les UC, la société de gestion prélève des frais, de la même manière que sur les fonds dans un PEA (0,3% environ pour un ETF/tracker à plus de 2% pour des fonds classiques). Mais l’assurance prélève également des frais – du même niveau que ceux des fonds euros, par diminution du nombre de parts d’UC sur le contrat.

L’AMF estime que les épargnants qui souscrivent à un fonds via un contrat d’assurance vie paient un surcoût d’environ 0,8% par an en moyenne.

- Les frais sur transactions sont plus rares que sur l’épargne financière, et limités à des produits atypiques : actions de sociétés, SCPI par exemple.

- Les frais d’arbitrages – équivalents, globalement, des frais de transaction du PEA ou du compte-titres – coûtent généralement moins de 1% du montant arbitré. Ces arbitrages sont gratuits dans la plupart des contrats en ligne.

- Les frais de sortie en rente : sur une assurance vie ou un PER, au total trois types de frais peuvent être ponctionnés sur l’épargne transformée en rente viagère. Tout d’abord, la transformation du capital en rente viagère s’accompagne de frais de conversion (quelques points de pourcentage sur l’épargne transformée). A cela s’ajoute des frais d’arrérage – prélevés à chaque fois que la rente est versée, qui représentent généralement 3% des montants versés. Et le fonds de l’assurance servant à gérer les rentes est également soumis à des frais de gestion (de 0,5% à 1%/an). Le plus souvent, seuls un ou deux types de frais sur rente sont appliqués. L’addition de ces trois couches est bien plus rare.

Le relevé d’information annuelle du contrat d’assurance vie doit, depuis la loi PACTE, indiquer le rendement du contrat, le rendement garanti moyen et le taux moyen de la participation aux bénéfices de tous les contrats de même nature, mais également les frais des UC prélevé par l’assureur et les gestionnaires, et les éventuelles rétrocessions.

(1)Voir fiche « Alerte sur les frais de l’épargne en France : ils ont un impact majeur mais sont de plus en plus élevés et opaques »

(2) https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000038496102/

(3)https://www.amf-france.org/sites/default/files/private/2021-04/loe-42-corrige.pdf et https://www.amf-france.org/sites/institutionnel/files/private/2022-02/loe-47_16fev_0.pdf

(4) Source : Etude sur les frais facturés en 2015 par les OPCVM distribués en France, AMF

(5) Source : chiffres clés 2016 de la gestion d’actifs, AMF

III. 10. Alerte sur les frais de l’épargne intermédiée en France : ils ont un impact majeur mais sont de plus en plus élevés et opaques

Guillaume Prache / Fondateur de BETTER FINANCE Fédération européenne des épargnants et usagers financiers

Date de création : 07/12/2021Date de révision : 29/10/2023L’épargne intermédiée (ou « packagée » : fonds, assurance vie, plans d’épargne, etc.) se distingue de l’épargne directe sur les marchés de capitaux (actions, obligations, fonds indiciels cotés : « ETFs »).

Selon toutes les études indépendantes, plus les frais annuels sur encours de l’épargne intermédiée sont élevés, plus la performance à moyen et long terme des produits de placement est faible en moyenne[1]. Ces frais sont beaucoup plus élevés que pour l’épargne directe en titres. Ils rémunèrent dans le premier cas les gestionnaires et les distributeurs.

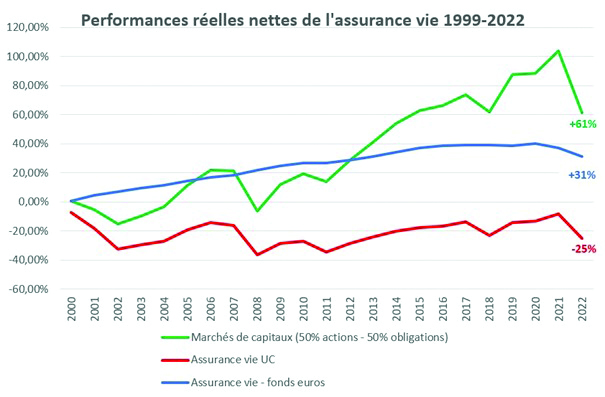

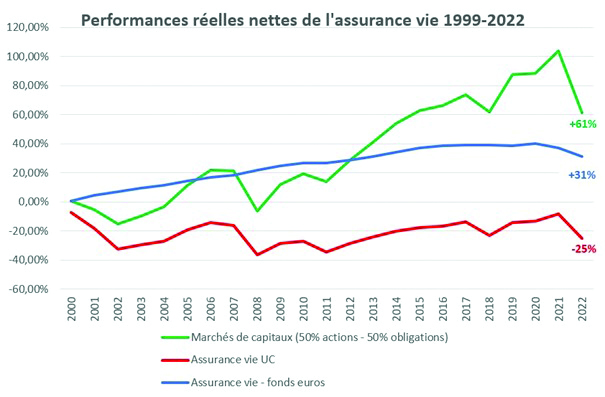

En France, leur impact est particulièrement significatif, notamment pour certains contrats d’assurance vie, de loin le produit d’épargne financière le plus utilisé par les Français (1800 milliards € d’encours). Comme le montre le tableau ci-dessous, l’assurance vie en unités de compte (« multisupports ») a non seulement très nettement sous-performé l’assurance vie en euros, malgré des promesses de rendements supérieurs et des marchés de capitaux le plus souvent haussiers depuis 2012, mais a même engendré en moyenne une perte réelle (après inflation et frais) importante pour les épargnants sur les 23 dernières années.

© BETTER FINANCE, 2023

Sources : France Assureurs, GoodValueforMoney.eu, Eurostat

Les frais annuels prélevés sur les l’assurés vie en unités de comptes sont en effet en moyenne environ quatre fois plus élevés que sur les fonds dits « en euros ».

Cependant, les données sur les charges payées par les épargnants français sont rares :

- Fonds (environ 5% de l’épargne financière des Français) et assurance vie en unités de compte (8%)[2]

Selon l’AMF, les frais courants moyens annuels des fonds actions se sont élevés à 1,51% et à 1,47% pour les fonds diversifiés en 2021[3]. Mais cette moyenne inclut les fonds souscrits par les « institutionnels ». Lorsqu’on se penche sur les seuls fonds actions souscrits par les particuliers, et, notamment, ceux – majoritaires – souscrits au travers des contrats d’assurance vie en unités de compte, les frais moyens s’élèvent à 2,11% pour les fonds actions françaises, soit un tiers plus cher, presque autant pour les fonds dits « profilés » (1,86%) et encore plus chers pour les fonds dits flexibles (2,13%)[4], très promus par les intermédiaires. Et les deux tiers des fonds vendus aux particuliers sont souscrits au travers de produits d’assurance en unités de compte, ce qui rajoute en moyenne 0,80% de frais annuels au titre des frais des contrats (soit frais unités compte : 2,11% + frais du contrat 0,80% = un total de 2,91% – exemple des unités de compte actions françaises – soit près du double de l’estimation AMF).

Ces frais apparaissent élevés par rapport aux fonds britanniques ou américains par exemple.

Pour les fonds détenus via l’assurance vie en unités de compte, il faut encore y ajouter les frais des contrats eux-mêmes qui ajoutent encore en moyenne 0,80% de frais annuels sur encours, soit au total souvent 3% de frais annuels en fonction du choix des unités de compte, sans prendre en compte les éventuels frais d’entrée. Cela signifie qu’une assurance vie en unités de comptes doit en moyenne engendrer plus de 4% de rendement brut (avant frais) chaque année pour seulement égaler le rendement des fonds en euros, qui bénéficie lui d’une garantie nominale en capital. L’émergence récente d’offres de contrats en unités de compte en « clean share class » (c’est-à-dire des fonds sans rétrocessions de commissions et donc avec des frais annuels sur encours réduits) par certains assureurs est cependant porteuse d’espoir pour ces produits.

Le plus problématique est que ces frais annuels totaux sur encours des contrats en unités de compte ne sont publiés nulle part, ni par l’industrie, ni par le régulateur : l’épargnant n’est pas informé du total des commissions et frais qu’il subit chaque année, et doit essayer de faire lui-même ses calculs, qui nécessitent du temps et une compétence qu’ils n’ont pas.

La présidente du CCSF (Comité consultatif du secteur financier) a tenté, à la demande du ministre des Finances, de rendre les frais de PER (Plans d’Epargne retraite) et des contrats d’assurance vie plus transparents en 2021[5] , mais sa recommandation n’a pas été rendue obligatoire. Un arrêté de 2022 (révisé en 2023) oblige dorénavant les assureurs à afficher les frais annuels sur encours totaux des unités de compte (y compris les frais du contrat), dans une annexe financière sur leur site, mais il reste aux épargnants à trouver cette annexe, la comprendre et calculer eux-mêmes le coût total annuel de leur contrat en unités de compte. Personne ne peut le faire, et c’est un cas rare de produit de consommation dont le prix total n’est pas communiqué au client.

Les fonds d’épargne salariale sont d’après l’AMF un peu moins chargés en moyenne que les autres fonds : 1,31 % en 2019, contre 1,53 % pour les fonds diversifiés ouverts au public. Il serait intéressant de distinguer ceux proposés par les grandes entreprises (qui ont un fort pouvoir de négociation des frais) et ceux proposés pour les PME. Malheureusement beaucoup de Français n’ont pas accès à ces fonds, et leur encours total n’est que d’environ 1% de l’épargne financière totale des Français.

- Assurance vie en euros (25% de l’épargne financière des Français²)

Depuis 2018, le Régulateur ACPR publie les frais annuels moyen des « fonds en euros”: 0.62% des encours en 2022[6], mais cela ne comprend pas :

- La participation aux bénéfices des assureurs (0,21% en 2018, non publiée par l’ACPR depuis),

- Les frais chargés par les fonds détenus en portefeuille,

- Et l’impact des frais d’entrée et – éventuellement – de sortie.

Il y très peu de données accessibles sur les frais de l’épargne retraite individuelle ou professionnelle. La presse s’est émue récemment des frais des nouveaux PER (Plans d’épargne retraite ») et le ministre des finances a demandé au CCSF (Comité Consultatif du Secteur Financier) d’analyser ce point (cf. plus haut).

L’ACPR a publié les frais annuels moyens pour les contrats en rente viagère en 2018 (non publié depuis) : 0,47% pour cette année-là. Mais, comme pour l’assurance vie, cela n’inclut pas la participation aux bénéfices des assureurs (0,24% en moyenne), ni les frais des fonds en portefeuille, ni l’impact des droits d’entrée, parfois très élevés.

Dans le rapport demandé par le ministre des finances, la présidente du CCSF a pointé le niveau élevé des charges annuelles qui pèsent sur les nouveaux PER (Plans d’Epargne Retraite) qui s’élèvent à près de 3% par an pour les unités actions (hors frais de gestion déléguée et frais ponctuels) dont près de 0,90% de « rétro-commissions » désormais attribuées aux distributeurs sur les unités elles-mêmes. C’étaient les épargnants qui recevaient auparavant ces commissions dans le « PERP », le prédécesseur du PER jusqu’en 2019. Rien que cette mesure entraîne une hausse de plus de 40% des frais sur l’épargne retraite, toutes choses égales par ailleurs.

Ces frais sont donc élevés en moyenne, mais en plus ils ont tendance à augmenter, et non à diminuer comme on le lit souvent :

- Pour l’assurance vie en unités de compte, la plus grande association souscriptrice a augmenté ses frais annuels sur encours de ses contrats de 35 points de base en 2019[7]. Et un spécialiste note « une disparité entre les « anciens produits » qui étaient plutôt tarifés à 0,80 % de frais de gestion sur UC et les « nouveaux produits » qui ont plutôt tendance à être facturés à hauteur de 1,00 % ».

- Pour les frais de l’assurance vie en euros, « le taux de chargement augmente pour les contrats commercialisés le plus récemment » selon l’Autorité de contrôle (ACPR) elle-même[8].

- Pour les frais de l’épargne retraite individuelle avec la suppression en 2019 de l’obligation d’attribuer les « rétro-commissions » sur unités de compte aux épargnants (voir rapport du CCSF supra). La FAIDER estime à au moins 20 milliards d’euros sur 20 ans le coût pour les épargnants retraite de cette décision gouvernementale de 2019 sur l’attribution de ces « rétrocessions de commissions ».

Enfin, l’information sur les frais de l’épargne s’est fortement s’obscurcie en 2022, avec la décision européenne de mettre le « DICI » (ou document d’informations clé pour l’investisseur dans les fonds – y compris les FCPE) aux oubliettes après dix années de pourtant bons et loyaux services, pour le remplacer par le « DIC » ou Document d’informations clé, incompréhensible et qui ne contient plus la moindre information sur les frais réels sur encours, mais seulement une « réduction de rendement futur » due aux frais sur un scenario de performances futures choisi parmi quatre, et seulement pour trois durées de détention futures spécifiques. Et toujours pas de total des frais annuels pour les produits en unités de compte qui se développent en assurance vie comme en épargne retraite. L’auteur de ces lignes est lui-même incapable de calculer et de comparer les frais annuels de deux produits d’épargne avec un document aussi abscons et où les informations clés font cruellement défaut malgré son nom.

Il reste à espérer que cette réglementation européenne dite « Règlement PRIIPs » (encore un sigle obscur pour les citoyens) très pénalisante pour les épargnants soit révisée au plus vite.

[1] Voir par exemple l’étude de BETTER FINANCE sur des milliers de fonds actions : https://betterfinance.eu/publication/study-on-the-correlation-between-cost-and-performances-in-eu-equity-retail-funds/

[2] Banque de France, 4ème trimestre 2022

[3] La lettre de l’observatoire de l’épargne de l’AMF no. 52 – avril 2023

[4] https://www.goodvalueformoney.eu/documentation/benchmark-des-frais-de-gestion-internes-aux-uc-investies-en-actions

[5] https://www.ccsfin.fr/rapport-sur-les-nouveaux-plans-depargne-retraite-2021

[6] ACPR, 2023

[7] Afer.fr, 2019

[8] ACPR- Analyses et synthèses no. 115 – 2020

III. 11. Les dispositifs pour les successions et les donations

Alexandre BOUTIN / Directeur Ingénierie Patrimoniale Groupe Primonial

Date de création : 03/11/2017Date de révision : 25/09/2023Le droit des successions et des libéralités est l’ensemble des règles civiles et fiscales qui régissent la transmission patrimoniale. La législation française permet d’aménager la transmission grâce aux libéralités que ce soit du vivant par le biais des donations ou post-mortem par le biais d’un legs (testament).

Par ailleurs, l’assurance-vie, outil incontournable de gestion et d’organisation patrimoniale permet d’attribuer à un ou plusieurs bénéficiaires, et ce, en dehors de tout lien de parenté, le montant des capitaux en compte, dans un cadre fiscal avantageux. Enfin, l’évolution récente des contrats d’épargne retraite par capitalisation via le Plan Epargne Retraite (PER) ajoute un outil supplémentaire d’anticipation de la transmission

Il est donc important non pas de subir mais de tirer parti des règles en se faisant accompagner par des professionnels aguerris.

La détermination des droits de succession obéit à des règles et une chronologie précise : qui sont les héritiers, quelle part leur revient, quelle est l’assiette de taxation, quels sont les abattements applicables et enfin quels sont les taux applicables en fonction des différentes tranches de la masse successorale taxable ?

Chapitre 1. Le fonctionnement de la dévolution successorale légale

I. Les héritiers

Avant d’envisager le traitement fiscal de la succession, il est important de pouvoir identifier qui sont les successibles et à quoi ils peuvent prétendre. Pour ne pas rentrer dans les méandres de la dévolution successorale, ne sont abordés que les rapports entre parents et enfants et les interactions avec le conjoint survivant.

Ainsi, la présence d’enfants (ou de descendants en ligne directe) exclut tout autre protagoniste de la succession hormis le conjoint survivant.

TABLEAU COMPARATIF DES DROITS DU CONJOINT SURVIVANT EN PRESENCE D’ENFANTS OU DE PARENTS

| Héritiers en concours avec le conjoint |

Droits légaux du conjoint |

| Un ou plusieurs enfants communs |

1/4 en toute propriété ou totalité en usufruit |

| Un enfant ou plusieurs d’un précédent mariage ou naturel |

1/4 en toute propriété |

| Père et mère (sans descendance directe du défunt) |

1/2 en toute propriété |

| Père ou mère (descendance directe du défunt) |

3/4 en toute propriété |

|

En présence de frères et sœurs ou leur descendance

(descendance directe ni parent du défunt)

|

Totalité des biens, sauf droit de retour de la moitié des biens de famille |

II. L’assiette taxable

Une fois les héritiers déterminés, il convient de fixer l’assiette de taxation en liquidant le régime matrimonial puis la succession

2.1. La liquidation préalable du régime matrimonial

Dans l’hypothèse du décès d’une personne mariée, avant de procéder à la liquidation successorale, il convient, dans un premier temps, de procéder à la liquidation du régime matrimonial.

A ce titre, les règles, du régime légal lorsque les époux se sont mariés sans contrat, du contrat de mariage ou de l’acte de changement de régime matrimonial s’appliquent conformément au Code Civil et au CGI.

« Liquider » le régime matrimonial signifie déterminer la masse des biens matrimoniaux, ainsi que les droits de chacun des époux.

2.1.1. Epoux mariés sous le régime de la communauté

⇒ Rappel des évolutions concernant les contrats d’assurance-vie non dénoués

Antérieurement à la réponse ministérielle Bacquet du 29 juin 2010, l’existence d’un contrat d’assurance-vie non dénoué lors de la liquidation de la communauté et alimenté avec des fonds communs n’était pas soumis aux droits de succession (réponses ministérielles Marsaudon du 03 janvier 2000, Bataille du 03 juillet 2000 et Marsaudon du 9 novembre 2001).

La réponse ministérielle Proriol, du 10 novembre 2009 a confirmé que le tempérament fiscal prévu par cette suite de réponses ministérielles n’avait aucune incidence sur le traitement civil de la liquidation du régime matrimonial. Ainsi, du point de vue civil, le contrat souscrit avec des fonds communs et non dénoué au décès d’un des époux est un acquêt de communauté.

La réponse ministérielle Bacquet revient sur les réponses ministérielles Marsaudon et Bataille en alignant le traitement fiscal des contrats non dénoués alimentés par des fonds communs sur les règles civiles. Dès lors, la valeur de rachat de ces contrats d’assurance-vie faisait partie de l’actif de communauté civilement et fiscalement. Cette valeur était donc soumise aux droits de succession dans les conditions de droit commun.

La réponse ministérielle Ciot du 23 février 2016 est revenue sur la réponse ministérielle Bacquet et a ré-introduit une différence de traitement entre le sort civil et le sort fiscal des contrats d’assurance-vie non dénoués :

-

-

-

- Civilement, la valeur de rachat des contrats d’assurance-vie non dénoués souscrits avec des fonds communs continue de faire partie de l’actif de communauté et revient pour moitié à la succession.

-

-

-

- Fiscalement, la valeur de rachat de ces contrats est exclue des actifs de la communauté..

2.1.2. Epoux mariés sous le régime de la séparation de bien

Si le défunt était marié sous un régime séparatiste, il convient de prendre en compte les biens indivis qu’il possédait avec son conjoint.

2.2. La liquidation de la succession

« Liquider » la succession signifie déterminer la masse des biens successoraux, ainsi que les droits de chacun des héritiers sur cette masse. Il convient de préciser que la liquidation de succession est double puisqu’elle est civile et fiscale. Civilement, il s’agit de définir la part d’héritage de chacun des héritiers. Fiscalement, il s’agit de définir le montant des droits de succession à payer par les héritiers.

succession est double puisqu’elle est civile et fiscale. Civilement, il s’agit de de définir la part d’héritage de chacun des héritiers. Fiscalement, il s’agit de définir le montant des droits de succession à payer par les héritiers.

succession est double puisqu’elle est civile et fiscale. Civilement, il s’agit de de définir la part d’héritage de chacun des héritiers. Fiscalement, il s’agit de définir le montant des droits de succession à payer par les héritiers.

succession est double puisqu’elle est civile et fiscale. Civilement, il s’agit de de définir la part d’héritage de chacun des héritiers. Fiscalement, il s’agit de définir le montant des droits de succession à payer par les héritiers.

2.2.1. La détermination de la masse successorale

Il convient d’ajouter à la masse des biens revenant à la succession du défunt grâce à son régime matrimonial, (la part de communauté ou la quote-part d’indivision), les biens propres (régime de communauté), les biens personnels (régime séparatiste) et les biens qu’il détient en indivision avec des tiers.

2.2.2. Détermination de la réserve héréditaire

Le droit français protège certains héritiers de prises de dispositions qui les déshériteraient complètement : la loi leur réserve obligatoirement une partie de la succession, qu’il convient de calculer pour chacun. Cette quote-part incompressible qui revient à chaque héritier est la réserve héréditaire.

Aux termes de l’article 913 du Code civil, la quotité disponible (c’est-à-dire la part de ses biens dont le défunt peut librement disposer par donation ou testament) est de 1/2 des biens successoraux si le défunt ne laisse qu’un enfant, 1/3 s’il en laisse deux et 1/4 s’il en laisse trois ou plus.

Si le défunt a disposé trop largement par des libéralités excessives, l’action en réduction permet de corriger la situation au profit des héritiers lésés afin de respecter la réserve héréditaire (art. 918 et suivants du Code civil).

Ces quotités ne se calculent pas seulement sur les biens existant au décès, mais également sur tous les biens dévolus par le défunt par donation ou par testament. Il s’agit de la « réunion fictive » de tous ces biens, comme si le défunt ne s’en était jamais séparé (Code civil, art. 921 et suivants).

C’est la valeur des biens au jour du décès qui est prise en considération. La seule exception à cette règle est la donation- partage, qui permet de figer les valeurs au jour de la donation et non pas au jour du décès.

3.2.3. Le rapport des libéralités (pour préserver l’égalité entre les héritiers)

Lorsqu’une libéralité est faite en avancement de part successorale, cela signifie qu’elle ne constitue qu’une avance sur la succession. Elle devra donc être rapportée à cette succession. Le rapport a pour but d’assurer l’égalité entre les héritiers : il n’est donc dû que par les héritiers, pas par les tiers.

Les parties peuvent déroger à cette règle. Il est en effet, possible de prévoir une absence de rapport à la succession (la libéralité est alors consentie hors part successorale) et d’aménager les règles du rapport sur la valeur du bien (valeur au jour de la donation ou au jour du décès)

III. La détermination des droits de chacun

Une fois les biens existants listés, la réunion fictive réalisée, le rapport opéré et les éventuelles indemnités de réduction et/ou indemnités de rapport chiffrées, il convient de déterminer la part revenant à chaque héritier et les éventuels droits de succession à acquitter.

3.1. Droits légaux des successibles

| Héritiers en concours avec le conjoint |

Droits légaux du conjoint |

Droits légaux des enfants |

| Un ou plusieurs enfants communs |

¼ en toute propriété ou totalité en usufruit |

¾ en toute propriété ou totalité en nue-propriété |

| Un enfant ou plusieurs d’un précédent mariage ou naturel |

¼ en toute propriété |

¾ en toute propriété |

L’option successorale consistant pour le conjoint survivant à opter pour l’usufruit, a pour conséquence de conférer aux successibles des droits de nature différentes :

- l’usufruit, composé du droit d’utiliser le bien et du droit d’en recevoir les revenus (loyers d’un appartement, intérêts de placements, etc.),

- la nue-propriété qui correspond au droit de disposer du bien, c’est-à-dire de le donner, de le modifier ou de le vendre.

Concernant l’application des droits de succession, l’usufruit est valorisé forfaitairement en fonction de l’article 669 CGI :

|

Age de l’usufruitier

|

Valeur de l’usufruit

|

Valeur de la nue-propriété

|

|

Moins de :

|

|

|

|

21 ans révolus

|

90 %

|

10 %

|

|

31 ans révolus

|

80 %

|

20 %

|

|

41 ans révolus

|

70 %

|

30 %

|

|

51 ans révolus

|

60 %

|

40 %

|

|

61 ans révolus

|

50 %

|

50 %

|

|

71 ans révolus

|

40 %

|

60 %

|

|

81 ans révolus

|

30 %

|

70 %

|

|

91 ans révolus

|

20 %

|

80 %

|

|

Plus de 91 ans révolus

|

10 %

|

90 %

|

A défaut de dispositions contraires, les descendants en ligne directe se partagent leur droit par parts égales

3.2. Les abattements

La seconde loi de finances rectificative pour 2012 a abaissé l’abattement applicable en ligne directe (de 159 325 € à 100 000 €) et allongé la durée de renouvellement de cet abattement en passant de 10 à 15 ans.

| Nature de l’abattement |

Montant de l’abattement |

Particularités |

|

En ligne directe

(sur la part de chacun des enfants vivants ou représentés)

|

100 000 € (159 325 € jusqu’au 16 août 2012)

|

Entre les représentants des enfants prédécédés, l’abattement se divise d’après les règles de la dévolution légale. |

|

Entre frères et sœurs

(sur la part de chacun des frères et sœurs vivants ou représentés)

|

15 932 € |

|

3.3. Tarif

3.3.1. Transmission au conjoint survivant

La part recueillie par le conjoint survivant ou le partenaire lié par un Pacs n’est pas soumise aux droits de succession (loi TEPA n°2007-1223 du 21 aout 2007). Sauf testament le privant de ses droits, le conjoint survivant est un héritier légal. En revanche, le partenaire lié par un Pacs ne peut hériter que si le partenaire défunt a réalisé une disposition en sa faveur (testament).

3.3.2. Transmission en ligne directe

|

EN LIGNE DIRECTE

|

|

|

Fraction de part nette taxable

|

Taux

|

Retrancher

|

|

N’excédant pas 8 072 €

|

5%

|

0

|

|

Comprise entre 8 072 € et 12 109 €

|

10%

|

404 €

|

|

Comprise entre 12 109 € et 15 932 €

|

15%

|

1 099 €

|

|

Comprise entre 15 932 € et 552 324 €

|

20%

|

1 806 €

|

|

Comprise entre 552 324 € et 902 838 €

|

30%

|

57 038 €

|

|

Comprise entre 902 838 € et 1 805 677 €

|

40%

|

147 322 €

|

|

Supérieure à 1 805 677 €

|

45%

|

237 606 €

|

Exemple :

Monsieur décède avec un actif successoral de 700 000 €. Il laisse une fille.

Les droits de succession sont calculés de la manière suivante :

Assiette des droits :

700 000 € – 100 000 € (abattement en ligne directe) = 600 000 €

Droits sur une assiette de 600 000 €

Tranche entre 552 324 € et 902 838 € soit 30 % de droits :

= 600 000 € X 30 % – 57 038 €

= 180 000 € – 57 038 €

= 122 962 €

Chapitre 2. L’optimisation de la transmission

I. Au profit du conjoint survivant

1.1. La donation au dernier vivant

La donation entre époux souvent appelée « donation au dernier vivant » est la convention par laquelle les époux expriment leur volonté de laisser au dernier vivant, tout ou partie de leurs biens présents et futurs, dans les limites définies par la loi.

Le conjoint survivant peut donc se voir gratifié, à son choix, d’une des quotités proposées par la loi, ou de biens précisément désignés.

TABLEAU COMPARATIF DES DROITS DU CONJOINT

| Héritiers en concours avec le conjoint |

Droits légaux du conjoint |

Etendue maximum des donations |

| Un ou plusieurs enfants communs |

1/4 en toute propriété ou totalité en usufruit |

Le conjoint aura le choix entre 3 possibilités :

- la totalité des biens dépendants de la succession en usufruit,

- ¾ en usufruit et ¼ en pleine propriété

- la quotité disponible en pleine propriété

|

| Un enfant ou plusieurs d’un précédent mariage ou naturel |

1/4 en toute propriété |

1.2. Les contrats de mariage et les avantages matrimoniaux au profit du conjoint

Dès que le mariage ne relève plus du régime légal et que des aménagements contractuels sont réalisés, il s’agit d’un contrat de mariage.

La loi permet à des époux, pour qui le régime matrimonial choisi ou subi n’est plus adapté, de le modifier ou même d’en changer complètement. Ce changement ne pouvait être demandé qu’au bout de deux années d’application du régime en cours, c’est-à-dire deux ans après le mariage ou deux ans après le précédent changement de régime matrimonial. La Loi n° 2019-222 du 23 mars 2019 de programmation 2018-2022 et de réforme pour la justice a supprimé ce délai de deux ans.

Ce changement doit être justifié par l’intérêt de la famille, dont l’existence et la légitimité doivent faire l’objet d’une appréciation d’ensemble.

L’aménagement d’un régime peut s’envisager par le biais d’avantages matrimoniaux, ces derniers conférant à l’un ou à l’autre des époux, sur des biens communs, plus que ce que le régime légal ne lui accorderait normalement.

1.2.1. L’apport à communauté

Cette clause fait « tomber » un bien présent ou futur dans la communauté, alors qu’il serait demeuré propre suivant le régime légal. A la dissolution du régime matrimonial, le bien entré en communauté sera traité comme n’importe quel bien commun.

1.2.2. Le préciput (art. 1515 du Code civil)

Cette clause permet, en cas de décès, à l’époux survivant de prélever avant tout partage, un bien commun déterminé, et ceci sans indemnité.

Le préciput peut être prévu en pleine propriété ou en usufruit.

1.2.3. La stipulation de parts inégales (ou de partage inégal) (art.1520 du Code civil)

Cette clause consiste à prévoir que la communauté se partagera autrement qu’à 50/50.

Exemple : les époux peuvent prévoir qu’en cas de décès, la communauté reviendra pour les trois/quarts au conjoint survivant.

1.2.4. Le prélèvement moyennant indemnité (art.1511 du Code civil)

Cette clause permet au conjoint de se faire attribuer un bien commun, au décès de l’autre époux ou au divorce, et contre le paiement d’une indemnité

1.2.5. Communauté universelle avec attribution intégrale au conjoint survivant

1.2.5.1. Communauté universelle

Dans une communauté universelle, tous les biens des époux sont communs, quelle que soit leur origine (sauf clause excluant certains biens). Le partage de cette communauté élargie a lieu par moitié.

1.2.5.2. Attribution intégrale en pleine propriété

Lorsque l’attribution intégrale porte sur la pleine propriété, le conjoint survivant récupère la pleine propriété de tous les biens de la la communauté.

Dans le cadre d’une communauté universelle, l’attribution intégrale peut ne porter que sur l’usufruit

1.2.6. Communauté légale avec attribution intégrale au conjoint survivant

Dans le cas d’une attribution en pleine propriété, le conjoint survivant a donc droit à :

- au titre de son régime matrimonial : ses biens propres et la totalité de la communauté en pleine propriété

- au titre de sa qualité d’héritier : 1/4 en pleine propriété ou l’usufruit de toute la succession, cette succession étant composée exclusivement des biens propres du défunt

1.2.7. Séparation de biens avec société d’acquêts et attribution intégrale au conjoint survivant

La société d’acquêts consiste à adjoindre à un régime séparatiste une « poche communautaire ». Il est possible d’attribuer au conjoint survivant la société d’acquêts en cas de décès

1.3. La donation

« La donation entre vifs est un acte par lequel le donateur attribue actuellement et irrévocablement la chose en faveur du donataire qui l’accepte » (art. 894 du Code civil).

Il est tout à fait possible de consentir une donation au profit du conjoint (ou partenaire de PACS). Cette donation est soumise à un barème spécifique (≠ exonération aux droits de succession entre conjoints et partenaires de PACS) après abattement.

Les droits de donation sont calculés sur la part de chaque donataire après rappel des donations consenties les 15 dernières années par le même donateur au même bénéficiaire.

Nature de l’abattement

|

Montant de l’abattement

|

Particularités

|

| Entre époux ou entre partenaires d’un PACS |

80 724 € |

Le partenaire peut bénéficier des allègements de droits prévus en sa faveur dès l’année de conclusion du pacte. Le bénéfice de l’abattement applicable aux donations est remis en cause si le PACS prend fin au cours de l’année civile de sa conclusion ou de l’année suivante sauf en cas de décès ou de mariage. |

2. Au profit des héritiers en ligne directe

1.1. La donation en pleine propriété

Les donations entre parents et enfants sont, soumises aux mêmes droits d’enregistrement que les mutations par décès

(Cf. tableau infra)

Il est possible de cumuler les abattements personnels accordés en fonction du lien de parenté avec l’abattement pour don manuel de sommes d’argent en pleine propriété dont les conditions à respecter sont les suivantes :

- le donateur doit, au jour de la transmission, être âgé de moins de 80 ans,

- le bénéficiaire doit être majeur, c’est-à-dire avoir au moins 18 ans, au jour de la transmission (ou avoir fait l’objet d’une mesure d’émancipation)

Les dons de sommes d’argent doivent être effectués notamment aux enfants, petits-enfants ou arrière-petits-enfants.

L’abattement est accordé dans la limite de 31 865 € tous les quinze ans.

Exemple : un enfant peut recevoir en exonération de droits 63 730 € (31 865 x 2) de ses parents

1.2. La donation en démembrement de propriété

La donation en démembrement de propriété consiste à donner soit l’usufruit d’un bien soit la nue-propriété.

Il est toujours possible de donner ou léguer des biens meubles ou immeubles en réservant, à son profit, les revenus et la jouissance (= usufruit) des biens transmis. Tant que dure la réserve d’usufruit, le donataire n’est que nu-propriétaire.

Dans ce cas, seul l’usufruitier a le droit d’user de la chose (l’occuper ou la louer) et d’en percevoir les fruits. Ce droit

d’usufruit peut être soit viager (prend fin au décès de l’usufruitier), soit temporaire (il prend fin à une date déterminée).

Dans cet exemple, l‘assiette taxable aux droits de mutation à titre gratuit est limitée à la nue-propriété ce qui permet de transmettre à moindre coût (évaluation en fonction du barème de l’art. 669 du CGI)

Exemple :

Monsieur (60 ans) donne à sa fille la nue-propriété d’un immobilier de rendement valorisé à 350 000 €.

La valeur de la nue-propriété est de 50% selon le barème de l’article 669 du CGI : 350 000 X 50 % soit 175 000 €.

Les droits de succession sont calculés de la manière suivante : Assiette des droits :

175 000 € – 100 000 € (abattement en ligne directe) = 75 000 €

Droits sur une assiette de 75 000 €

Tranche entre 15 932 € et 552 324 € soit 20 % de droits :

= 75 000 € X 20 % – 1 806 €

= 15 000 € – 1 806 €

= 13 194 €

Monsieur a transmis un bien de 350 000 € tout en se préservant le bénéfice des loyers pour des droits de 13 194 € à la charge de sa fille donataire.

3. L’assurance-vie

Il s’agit d’un contrat par lequel, en contrepartie de primes, au décès de l’assuré, la compagnie d’assurance doit verser au(x) bénéficiaire(s) désigné(s) un capital ou une rente selon les modalités prévues au contrat. Les bénéficiaires devront se soumettre à une imposition spécifique à l’assurance-vie.

Pour déterminer le régime applicable à chaque contrat, en fonction des différentes évolutions fiscales de l’assurance-vie, 3 critères doivent être pris en compte :

- la date de souscription du contrat,

- la date de versement de chaque prime,

- et l’âge de l’assuré au moment du versement.

3.1. L’article 990 I du Code Général des Impôts : versement avant 70 ans.

Pour les contrats d’assurance-vie souscrits après le 20 novembre 1991 dont les primes sont versées après le 13 octobre 1998, un prélèvement forfaitaire est effectué sur les capitaux décès versés en pleine propriété, après un abattement de 152 500 € par bénéficiaire.

L’assiette de taxation fait masse de l’ensemble des capitaux décès entrant dans le champ d’application de l’article 990 I du CGI, issus de contrats d’assurance distincts.

La fiscalité de l’assurance-vie peut être résumé ainsi pour les décès intervenu depuis le 1er juillet 2014 :

– Abattement de 152 500 € par souscripteur par bénéficiaire,

– Puis taxation forfaitaire de 20 % pour la fraction nette inférieure ou égale à 700 000 € (de 152 500 € jusqu’à 852 500 €),

– Puis 31,25 % pour la fraction nette supérieure à 700 000 € (à partir de 852 500 €).

3.2. L’article 757 B du Code Général des Impôts : versement après 70 ans

Pour les contrats d’assurance-vie souscrits après le 20 novembre 1991 dont les primes sont versées après le 13 octobre 1998, les primes versées sont soumises aux droits de succession, selon le lien de parenté entre le bénéficiaire à titre gratuit et l’assuré, après un abattement global de 30 500 € pour l’ensemble des bénéficiaires

3.3. Exonération quelle que soit la date de versement

Que le contrat soit soumis à l’article 757 B du CGI ou à l’article 990 I du CGI, les conjoint ou les partenaires pacsés bénéficiaires sont exonérés.4

4. Le Plan Epargne Retraite Assurance (PER)

Instauré par la Loi Pacte de 2019, le PER qui regroupe l’ensemble des contrats de retraite par capitalisation, bénéficie d’une évolution importante par rapport aux différents dispositifs d’épargne retraite qu’il remplace. En effet, le PER assurance assure la transmission d’un capital dans des conditions assimilables à celles de l’assurance-vie : tant que le PER n’est pas liquidé, le décès du souscripteur entraine son dénouement au profit des bénéficiaires désignés.